![일론 머스크 테슬라 최고경영자. [뉴시스]](https://dimg.donga.com/ugc/CDB/WEEKLY/Article/62/fe/db/a0/62fedba017a3d2738276.jpg)

일론 머스크 테슬라 최고경영자. [뉴시스]

머스크, 테슬라 792만 주 매각

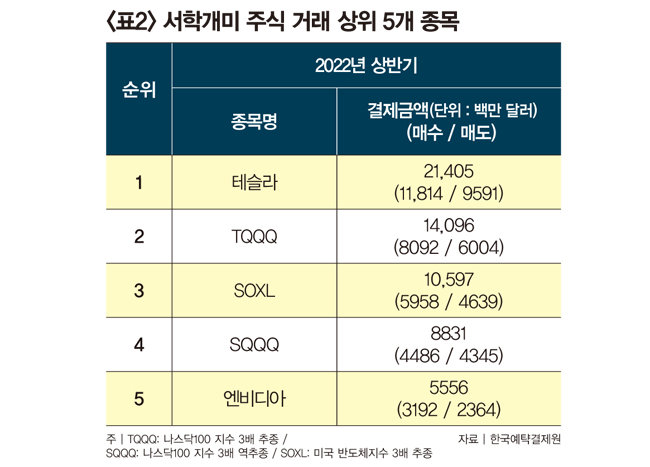

머스크가 자신이 보유하던 테슬라 주식을 이달 초순 추가 매각한 사실이 알려지면서 서학개미들의 눈치싸움이 한창이다. 인플레이션 피크아웃이 확실시돼 증시가 반등하는 와중에 ‘머스크가 매도하면 주가가 하락한다’는 경험적 사실이 반복될지를 두고 우려가 커지고 있는 것이다. 주식 커뮤니티에서는 “머스크가 매도 타이밍을 알려줬으니 팔라”는 우스갯소리가 공공연히 나오고 있다.

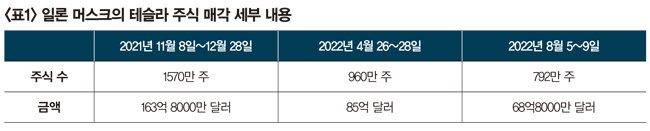

머스크와 트위터가 수십조 원이 오가는 법적 공방을 앞두고 있지만 서학개미들의 관심사는 다른 곳에 가 있다. 테슬라의 주가 폭락이 이번에도 반복될지 여부다. 머스크는 수차례 테슬라 주식을 대규모로 매도했다. 지난 연말과 올해 4월 테슬라 주식을 각각 1570만 주, 960만 주를 시장에 내놨는데 당시 어김없이 주가가 하락했다(그래프 참조). 지난 연말 매각 완료 소식이 전해지면서 주가가 일시적으로 반등하기도 했으나, 이후 급락해 3월 중순까지 34%가량 떨어진 것이다. 올해 4월 26일 머스크의 테슬라 지분 매각 소식이 알려지면서 하루 만에 주가가 12.18% 급락한 바도 있었다. 올해 최대 하락폭이었다. 당시에도 5월 말까지 주가가 36.90% 하락하며 ‘머스크가 팔면 주가가 하락한다’는 공식이 다시금 확인됐다.

서학개미 순매수 1위 테슬라

‘머스크가 매도할 때가 단기 고점’이라는 인식 역시 투자자의 불안을 부추긴다. “테슬라 CEO인 만큼 여러 정보를 따진 후 지분 매각 시점을 정했을 것”이라는 고려가 자연스럽게 뒤따르기 때문이다. 머스크가 테슬라 지분을 정리하면 시장이 ‘단기 고점’으로 인식할 수밖에 없는 것이다. 실제로 머스크의 지난해 주식 매각 시작일은 11월 8일이었는데, 결과적으로 2영업일 전날이 테슬라 주가가 역대 최고점(1243.49달러)을 기록한 날이 돼버렸다. 당시 머스크는 테슬라 1570만 주를 약 164억 달러(약 21조6000억)에 처분하며 성공적으로 고점 매도를 마쳤다.

머스크 일가가 ‘고점 매도에 진심인 모습’ 역시 투자자들의 불안을 키운다. 머스크의 동생이자 테슬라 이사회 일원인 킴벌 머스크가 일론 머스크보다 1영업일 앞서 테슬라 8만8500주(1300억 원 상당)를 매각하며 ‘최고점 매도(1주당 1222달러)’에 성공했다. 기적과도 같은 타이밍에 매도가 이뤄진 탓에 미국 증권거래위원회(SEC)는 내부자 거래 위반 혐의로 관련 조사를 벌이고 있다. 당시는 머스크가 트위터를 통해 지분 매도 구상을 밝히기 하루 전날이었다. SEC는 머스크의 주식 매도 일정 정보가 동생에게 사전에 공유됐을 것으로 의심한다.

SEC는 관련 폐해를 막고자 미국 상장기업 내부자가 주식을 팔기 위해선 사전에 매각 계획을 알려야 한다는 내용을 ‘규칙 10b 5-1’로 규정해놓았다. 내부자 거래 의혹을 피하려는 조치다. 다만 전문가들은 머스크가 이 같은 규제도 우회할 수 있다고 시사했다. 그가 7월 28일 트위터에 “인플레이션이 둔화 추세를 보일 것”이라며 “테슬라 (차량에 사용되는) 원자재 가격이 올라가기보다 내려갈 것”이라는 장밋빛 전망의 글을 남긴 것이 대표적 예다. 당시는 머스크가 지분 매각을 일주일 앞둔 때였다. 해당 발언을 기점으로 테슬라 주가는 6거래일 연속 상승했다. 문제는 머스크가 한 달 전인 6월 2일 자사 간부들에게 “경제에 대해 극도로 나쁜 예감이 든다”는 비관적 전망을 밝혔다는 점이다. 조원경 울산과학기술원(UNIST) 산학협력중점 교수는 “머스크는 대중의 심리를 잘 읽어 시장에 시그널을 효과적으로 보내는 방법을 안다”고 말했다.

“매수는 기술, 매도는 예술”

주식투자자 사이에서는 “매수는 기술 영역이고 매도는 예술 영역”이라는 격언이 있다. 주식을 저가에 매수하는 것이 쉽지 않지만 고가에 매도하는 것은 더더욱 어렵다는 의미다. 투자자들이 머스크의 매각 이슈에 민감하게 반응하는 이유다. 머스크가 매각할 때마다 주가가 고점을 찍고 하락 추세에 접어들다 보니 찝찝하더라도 대응할 수밖에 없는 것이다.다만 오랜 기간 돈을 묻어둘 수 있는 투자자라면 머스크의 매각 소식에 일희일비하지 않는 것이 나을 수 있다. 머스크가 지난해부터 41조8000억 원에 달하는 지분을 매각했지만 주식매수선택권(스톡옵션)을 빈번히 행사한 덕에 보유 지분은 점차 늘어났기 때문이다. 머스크의 주식 매각이 단기 고점의 신호일 수 있으나, 장기적 관점에서 보면 이야기가 달라진다. 주가를 부양하는 것이 머스크 개인에게도 이익이다.

신한금융투자에 따르면 머스크는 8월 17일 기준 테슬라 전체 지분의 15%에 해당하는 1억5503만9144주를 보유 중이다. 1414억 달러(약 186조 원)에 육박하는 규모다. 그는 2012년부터 이달까지 테슬라 2280만 주를 주당 6달러24센트에 매수할 수 있는 스톡옵션을 받았고 이를 꾸준히 행사해 지분을 늘려왔다. 경제전문지 ‘포브스’에 따르면 머스크는 8월 17일 기준 2684억 달러(약 354조 원) 재산을 보유해 전 세계에서 가장 부유한 사람의 자리를 수성 중인데, 이는 스톡옵션에 힘입은 바가 크다.

더욱이 머스크의 테슬라 지분은 향후 더 늘어날 전망이다. 머스크는 2018년 보상체계 계약 당시 임금 대신 스톡옵션 패키지를 선택했다. 12개 경영 목표를 하나씩 달성할 때마다 매번 840만 주 매수를 보장받는 방식이다. 이 경우 2028년 1월까지 주당 70.01달러에 주식을 매수할 수 있다. 머스크 입장에서도 주가를 적극적으로 부양할 필요가 있는 것이다.

![2021년 1월 13일 서울 송파구 롯데월드몰에서 테슬라 전기 스포츠유틸리티차량(SUV) ‘모델Y’(왼쪽)가 공개됐다. [사진 제공 · 테슬라]](https://dimg.donga.com/ugc/CDB/WEEKLY/Article/62/fe/dc/36/62fedc360f63d2738276.jpg)

2021년 1월 13일 서울 송파구 롯데월드몰에서 테슬라 전기 스포츠유틸리티차량(SUV) ‘모델Y’(왼쪽)가 공개됐다. [사진 제공 · 테슬라]

“기업 입장에선 부담되는 구조”

그간 머스크는 스톡옵션을 행사할 때마다 연방세와 주세 명목으로 이익의 54.1%를 세금으로 냈다. 소득세 37%와 순투자세 3.8%에 캘리포니아주세 13.3%가 추가되는 구조다. 이 때문에 머스크는 스톡옵션을 행사할 때마다 납세 목적으로 행사분의 절반을 매도했다. 그가 지난 연말 대규모 매각을 추진한 배경이기도 하다. 머스크가 “캘리포니아는 기회의 땅이었지만 과잉 규제, 과잉 과세의 땅으로 변하고 있다”고 말하고 주세가 없는 텍사스주로 이사하면서 향후 스톡옵션에 따른 충격도 줄어들 전망이다.다만 과도한 스톱옵션은 기업에 부담이 된다는 점이 변수다. 스톡옵션 행사는 신주 발행, 자기주식 교환, 차액 보상 3가지 방법 중 한 가지를 따르게 되는데 결과적으로 기업에 주식보상비용을 발생시킨다. 테슬라는 2020년 9월 S&P500 지수 편입에 고배를 마신 바 있다. 당시 미국 재계에서는 머스크에 부여된 거액 스톡옵션의 회계 처리가 부담으로 작용해 탈락했다는 분석이 나왔다. 증권업계 관계자는 “머스크가 법의 테두리에서 돈을 들이지 않고 세금 문제를 처리하고 있는 셈”이라며 “기업 입장에서는 부담이 될 수밖에 없는 구조”라고 말했다.