투자자가 신화처럼 떠받들던 이 말도 고령화가 진전하면서 점차 미신이 돼간다. 은퇴 후 별다른 소득이 없는 상황에서 공격적으로 자산 운용을 했다가 자칫 실수라도 해 원금을 잃으면 다시 회복할 시간이 없기 때문에 노후자금은 무조건 보수적으로 운용해야 한다고 생각했다. 이런 생각은 평균수명이 70~80세 전후일 때는 맞는 것이었다. 퇴직 전 모아둔 노후자금으로 어떻게든 10~20년만 버티면 됐기 때문이다.

하지만 수명 연장과 함께 노후 기간도 늘어나면서 이런 생각에 변화가 생기기 시작했다. 이미 평균수명은 80세를 훌쩍 넘었고, 한국인이 가장 많이 사망하는 연령을 뜻하는 최빈사망 연령도 2008년 기준 85세를 넘어 2020년에는 90세에 이를 것으로 보인다. 이렇게 수명은 빠른 속도로 늘어나는 데 반해 정년은 그대로다. 55~60세에 퇴직한다고 했을 때 노후 기간이 30~40년에 가깝다. 퇴직 전 모아둔 돈은 한정됐는데 노후 기간은 자꾸 늘어만 가니 은퇴자는 불안할 수밖에 없다. 어떻게든 노후자금을 불리지 않으면 안 된다는 불안감이 은퇴자로 하여금 투자에 나서도록 부추긴다.

안전하게, 부족하지 않게

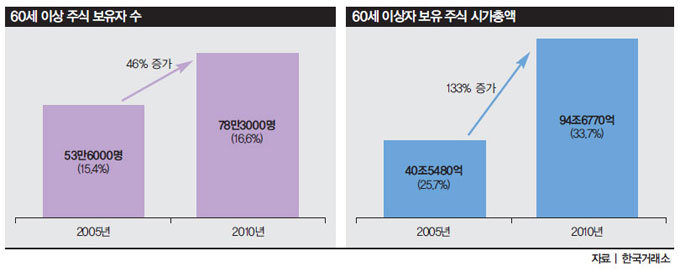

이러한 의식 변화가 가장 먼저 눈에 띄는 곳이 주식시장이다. 한국거래소 자료에 따르면, 60세 이상 고령 주식투자자는 2010년 말 78만3000명으로 20~35세 주식투자자(74만4000명) 수를 앞질렀다. 2005년(53만6000명)과 비교하면 5년 동안 고령 주식투자자가 46%나 증가했다. 그리고 60세 이상 고령자가 보유한 주식의 시가총액은 94조6770억 원으로 전체 개인투자자가 보유한 시가총액의 3분의 1에 이른다. 이 역시 2005년(40조5480억 원)과 비교하면 133%나 증가한 수치다.

60대 이상 고령자가 젊은이보다 공격적으로 투자하는 이유는 뭘까. 20대는 취업난과 결혼비용 마련 때문에 투자할 돈이 많지 않고, 30대는 육아 비용과 전세 혹은 내 집 마련 자금을 위해 원금 손실을 어떻게든 피하려 든다. 40대와 50대 또한 자녀 교육비 때문에 여윳돈을 위험하게 투자하기 쉽지 않다. 하지만 60대에 접어들면서 투자 성향이 공격적으로 바뀐다. 60대가 되면 퇴직금 등 목돈이 생기기도 하지만, 자녀가 출가하면서 자금 운용에 여유가 생기기 때문이다. 그러나 이보다 더 큰 이유는 고령화로 노후생활 기간이 늘어나면서 더 많은 자금이 필요해져 리스크를 감수하더라도 투자에 나설 수밖에 없기 때문이다.

2006년만 해도 해외채권투자에 나서는 국내 펀드는 48개로, 설정액도 9600억 원에 불과했다. 하지만 글로벌 금융위기를 겪은 다음 2009년부터 펀드 수와 투자자금이 늘기 시작하더니, 2012년 2월 말 기준 펀드 수는 126개로 늘어났고 설정액도 3조2000억 원으로 비약적으로 증가했다. 여기 한몫한 것이 월지급식펀드다. 2007년 국내에 처음 도입한 월지급식펀드는 베이비붐세대의 은퇴가 본격화한 지난해부터 은퇴자의 관심을 끌기 시작해 현재 40개 펀드에 설정액도 1조 원을 넘어섰다. 그중 54%에 해당하는 5436억 원을 해외채권에 투자한다.

장기간의 저금리 탓에 해외자산으로 눈을 돌린 사례는 이웃 일본에서도 찾아볼 수 있다. 일본 개인투자자 사이에서 낮은 금리의 엔화를 환전해 해외 고금리채권에 투자하는 엔케리트레이딩이 성행하기 시작한 것은 장기 불황과 저금리가 한창이던 2000년대 초반이다. 이런 개인 외환투자자들을 ‘와타나베 부인’이라고 부른다. 2007년 한 해 동안 이들이 사고판 외환규모는 도쿄 외환시장의 30%에 해당하는 200조 엔에 달했다.

일본 고령자들이 월지급식펀드에 관심을 갖기 시작한 것도 이 무렵이다. 은행에 돈을 맡겨봐야 이자로 받는 액수보다 돈 찾으러 갈 때 드는 차비가 더 크다는 말이 나올 만큼 금리가 낮아지자 고령자들이 조금이라도 높은 수익을 얻기 위해 해외로 나선 것이다. 이들이 처음 눈을 돌린 곳은 선진국 국채다. 그 대표격이라 할 수 있는 고쿠사이투신의 ‘글로벌 소버린 펀드’는 1997년 등장한 이래 순조롭게 자산을 불려나가 2008년 8월에는 자산규모가 5조7000억 엔에 이르는 매머드급 펀드로 성장했다.

그러다 글로벌 금융위기와 유럽 채무위기가 겹치면서 자산규모가 급감했다. 하지만 자산규모가 급감한 더 큰 원인은 투자자들의 성향 변화에서 찾을 수 있다. 투자자들은 더 많은 분배금을 지급받으려고 비교적 안전한 선진국 국채를 버리고 브라질 같은 이머징 국가의 국채나 투기등급의 하이일드채권을 찾아나섰다. 월지급식펀드에 투자하는 고령자의 투자 성향이 좀 더 대담해진 것이다.

인간 수명이 늘어나면서 투자 기간에 대한 생각도 바뀌고 있다. 과거에는 은퇴와 동시에 실질적인 투자 활동은 끝났다고 생각했다. 하지만 수명 연장과 함께 이런 생각도 유효 기간이 끝난 듯하다. 한정된 노후자금으로 30~40년에 가까운 노후 기간을 버티려면, 은퇴 후에도 적극적으로 자산을 운용하지 않으면 안 된다. 즉, 현역 시절만큼 노후생활 기간도 늘어난 지금은 은퇴 기간도 투자 기간에 포함시키지 않으면 안 된다.

*미래에셋 투자교육연구소 은퇴교육센터장으로 일반인과 근로자를 대상으로 한 은퇴교육과 퇴직연금 투자교육을 실시하고 있다.