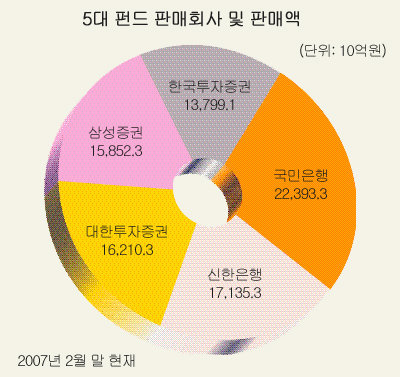

자산운용업계에서는 ‘펀드 7대 3 법칙’이 상식처럼 통용된다. 펀드 판매회사와 돈을 직접 굴리는 자산운용사가 가져가는 보수 비율이 7대 3으로 펀드 판매회사가 더 많이 챙긴다는 뜻이다. 펀드 판매회사는 펀드를 일반에게 파는 것으로 끝나기 때문에 ‘상식적으로는’ 이해하기 힘든 일이지만 엄연한 현실이다.

투자자가 펀드에 가입하면 수수료와 보수를 내야 한다. 수수료는 일회성 비용인 반면, 보수는 정기적으로 지급하는 것이다. ‘판매수수료’는 증권사나 은행 등 펀드상품을 판매하는 회사가 가져가고, 펀드를 운용하는 자산운용사는 ‘운용보수’, 펀드자산을 보관해주는 은행 등은 ‘신탁보수’를 챙긴다.

투자자가 펀드에 가입하면 수수료와 보수를 내야 한다. 수수료는 일회성 비용인 반면, 보수는 정기적으로 지급하는 것이다. ‘판매수수료’는 증권사나 은행 등 펀드상품을 판매하는 회사가 가져가고, 펀드를 운용하는 자산운용사는 ‘운용보수’, 펀드자산을 보관해주는 은행 등은 ‘신탁보수’를 챙긴다.

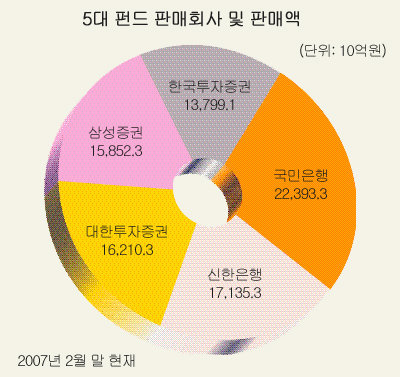

현재 주식형 펀드의 수수료와 보수는 총 2.3% 정도. 이중 판매수수료가 1.5%를 차지한다. 이에 비해 돈을 운용하는 대가로 받는 운용보수는 0.7%, 나머지가 신탁보수다. 펀드를 판매하는 대가가 돈을 운용하는 것보다 훨씬 큰 셈이다. 이런 수익구조 때문에 펀드 열풍의 최대 수혜자는 은행이라는 말도 나온다. 지난해 7개 시중은행이 펀드 판매를 통해 올린 수익은 6340억원으로 2005년 3127억원보다 2배 이상 늘어났다.

지난해 7개 시중은행 펀드 판매수익 6340억

미국은 자산운용사가 총보수의 70% 정도를 운용보수로 받고 있다. 판매사들이 피델리티처럼 운용 능력이 뛰어난 운용사의 펀드를 팔기 위해 경쟁하는 구조이기 때문이다. 우재룡 한국펀드평가 사장은 “미국의 경우 실제 펀드를 운용하는 운용회사가 판매회사보다 2배 이상 많이 가져가지만 한국은 반대”라면서 “미국 펀드의 경우 평균 수수료율이 우리보다 낮은 것을 감안하면 국내 펀드 판매수수료가 높은 것은 심각한 문제”라고 말했다. 한국 펀드산업의 ‘진화’를 위해선 반드시 해결하고 넘어가야 할 문제라는 지적이다.

판매수수료가 높은 것은 판매회사의 입김이 운용회사보다 훨씬 세기 때문에 생긴다. 우리나라에서는 자산운용사의 운용 능력보다 어떤 판매사에서 파느냐에 따라 펀드의 명암이 엇갈린다.

그러나 펀드를 판매하는 은행 직원들의 전문성 시비가 불거지고 있다. 증권업계 또 다른 관계자는 “적금 가입으로 1억원을 유치했을 때 은행의 연간수익은 20만원도 안 되지만 펀드로 같은 금액을 맡기면 연간 100만원 정도 이익이 남는 것으로 안다”면서 “창구직원들이 투자자의 재무구조에 맞는 펀드를 추천하기보다 수수료가 더 높은 펀드 위주로 판매하고 있다”고 평가했다.

이 같은 상황은 자산운용업계가 자초한 측면이 크다는 자성론도 나온다. ‘간판 펀드’ 육성을 소홀히 해 적정한 보수를 받을 수 있는 환경을 만들지 못했다는 것이다. 자산운용사들은 장기 투자를 외치면서 정작 자신들은 펀드매니저를 단기 성과로 평가하는가 하면, 성적이 안 좋은 펀드를 은근슬쩍 이름만 바꿔 새 펀드인 양 내놓기도 한다. 또 자산운용업계는 적잖은 수익을 올리면서도 재투자에는 둔감한 모습을 보이고 있다.

이 같은 상황은 자산운용업계가 자초한 측면이 크다는 자성론도 나온다. ‘간판 펀드’ 육성을 소홀히 해 적정한 보수를 받을 수 있는 환경을 만들지 못했다는 것이다. 자산운용사들은 장기 투자를 외치면서 정작 자신들은 펀드매니저를 단기 성과로 평가하는가 하면, 성적이 안 좋은 펀드를 은근슬쩍 이름만 바꿔 새 펀드인 양 내놓기도 한다. 또 자산운용업계는 적잖은 수익을 올리면서도 재투자에는 둔감한 모습을 보이고 있다.

한편에서는 은행의 튼튼한 판매망을 바탕으로 펀드시장이 성장해온 만큼 당분간은 판매수수료가 높은 것을 감수해야 한다는 의견도 있다. 은행은 거미줄 같은 지점망을 통해 펀드 대중화에 앞장서 펀드 계좌 수 1000만 시대를 연 일등공신임을 부인하기 어렵기 때문이다. 자산운용업계 한 관계자는 “당장 은행이 적립식 펀드를 판매하지 않아 수탁액이 늘지 않으면 회사를 유지하기 힘든 중소형 자산운용사가 많은 것도 사실 아니냐”고 되물었다.

서울 여의도 증권타운의 야경.

현재 주식형 펀드의 수수료와 보수는 총 2.3% 정도. 이중 판매수수료가 1.5%를 차지한다. 이에 비해 돈을 운용하는 대가로 받는 운용보수는 0.7%, 나머지가 신탁보수다. 펀드를 판매하는 대가가 돈을 운용하는 것보다 훨씬 큰 셈이다. 이런 수익구조 때문에 펀드 열풍의 최대 수혜자는 은행이라는 말도 나온다. 지난해 7개 시중은행이 펀드 판매를 통해 올린 수익은 6340억원으로 2005년 3127억원보다 2배 이상 늘어났다.

지난해 7개 시중은행 펀드 판매수익 6340억

미국은 자산운용사가 총보수의 70% 정도를 운용보수로 받고 있다. 판매사들이 피델리티처럼 운용 능력이 뛰어난 운용사의 펀드를 팔기 위해 경쟁하는 구조이기 때문이다. 우재룡 한국펀드평가 사장은 “미국의 경우 실제 펀드를 운용하는 운용회사가 판매회사보다 2배 이상 많이 가져가지만 한국은 반대”라면서 “미국 펀드의 경우 평균 수수료율이 우리보다 낮은 것을 감안하면 국내 펀드 판매수수료가 높은 것은 심각한 문제”라고 말했다. 한국 펀드산업의 ‘진화’를 위해선 반드시 해결하고 넘어가야 할 문제라는 지적이다.

판매수수료가 높은 것은 판매회사의 입김이 운용회사보다 훨씬 세기 때문에 생긴다. 우리나라에서는 자산운용사의 운용 능력보다 어떤 판매사에서 파느냐에 따라 펀드의 명암이 엇갈린다.

그러나 펀드를 판매하는 은행 직원들의 전문성 시비가 불거지고 있다. 증권업계 또 다른 관계자는 “적금 가입으로 1억원을 유치했을 때 은행의 연간수익은 20만원도 안 되지만 펀드로 같은 금액을 맡기면 연간 100만원 정도 이익이 남는 것으로 안다”면서 “창구직원들이 투자자의 재무구조에 맞는 펀드를 추천하기보다 수수료가 더 높은 펀드 위주로 판매하고 있다”고 평가했다.

한편에서는 은행의 튼튼한 판매망을 바탕으로 펀드시장이 성장해온 만큼 당분간은 판매수수료가 높은 것을 감수해야 한다는 의견도 있다. 은행은 거미줄 같은 지점망을 통해 펀드 대중화에 앞장서 펀드 계좌 수 1000만 시대를 연 일등공신임을 부인하기 어렵기 때문이다. 자산운용업계 한 관계자는 “당장 은행이 적립식 펀드를 판매하지 않아 수탁액이 늘지 않으면 회사를 유지하기 힘든 중소형 자산운용사가 많은 것도 사실 아니냐”고 되물었다.

|