투자에서 가장 중요한 요소를 하나만 꼽으라고 하면, 필자는 서슴없이 ‘투자비용’을 든다. 물론 이외에도 투자 실적에 중대한 영향을 미치는 요소는 많다. 그러나 ‘투입하는 노력 대비 성과’로 본다면, 투자비용만큼 확실하게 보상받는 요소도 드물다. 특히 초보 투자자도 조금만 관심을 기울이면 얼마든지 비용을 잘 관리해 실적을 높일 수 있다.

투자비용은 투자자와 금융회사 사이에서 이해관계가 가장 첨예하게 맞부딪치는 영역이다. 금융회사가 하는 모든 활동은 결국 투자상품에서 나오는 보수를 얻으려는 것이다. 따라서 금융회사는 어떻게 해서든 비용을 최대한 높이려고 애쓴다. 반면 투자자가 얻는 수익은 금융회사가 가져가는 비용을 빼고 남은 돈이다. 따라서 금융회사에 지불하는 비용이 많을수록 투자자의 수익은 감소한다.

금융 세계에선 비싼 게 비지떡

비용에 대해 투자자가 흔히 착각하는 부분이 있다. 좋은 상품이니까 보수가 높은 것 아니겠느냐는 생각이 그것이다. 보수를 더 내더라도 실적이 그 이상 나오면 상관없다고 생각한다. 이는 우리가 실생활에서 얻은 건전한 상식 때문이다. 싼 물건은 싼 이유가 있으며, 비싼 물건은 그 값을 한다는 게 경험에서 얻은 법칙이다.

금융 세계에선 실물경제의 상식이 대부분 통하지 않는다. 투자자는 비싼 값을 치렀으므로 고급 상품이라고 생각할지 모르지만, 금융회사 편에선 단지 회사에 돈을 많이 벌어주는 상품일 뿐이다. 물론 비싼 보수를 받는 상품이므로 높은 실적이 나오면 좋겠지만, 이는 금융회사 마음대로 되는 일이 아니다. 미국에서 진행한 수많은 연구를 보면 보수가 높을수록 그 상품의 실적이 부진했다는 사실을 알 수 있다.

금융회사가 이를 모를 리 없고, 펀드매니저라면 걱정하지 않을 수 없다. 그러나 실적은 훗날의 문제다. 일반적으로 금융회사는 나중에 부담되더라도 일단 보수를 많이 챙기고 본다. 금융산업에선 비싼 상품이 비지떡이 될 공산이 크다.

그러면 투자자 관점에서 보수는 어느 정도가 적정 수준일까. 시장이 좋아서 연간 수익이 수십% 나온다면 보수 2% 정도는 대수롭지 않게 느껴질 것이다. 그러나 원금이 깨질 때도 똑같은 보수를 떼어간다면 분노를 넘어 배신감까지 느낄 수 있다. 뭔가 기준이 있어야 하지 않을까.

“과거를 기억하지 못하는 사람은 과거를 되풀이할 수밖에 없다.”

철학자 조지 산타야나의 말이다. 금융산업 역시 예외가 아니다. 투자 역사에서 사람들이 거듭해 가장 값비싼 대가를 치렀던 말은 “이번엔 다르다!”였다. 절대 다르지 않았다. 사람들은 똑같은 실수를 계속 반복했다. 물론 혹독한 대가를 치르고 나서 한동안은 조심했지만, 과거를 기억하지 못하는 사람은 대부분 또다시 같은 실수를 저질렀다. 반면 과거를 기억했거나 역사를 공부한 소수는 대중의 실수를 오히려 기회로 활용했다. 현재 주식시장에서 여전히 애용하는 사기 수법도 대부분 과거에 널리 사용한 기법이다.

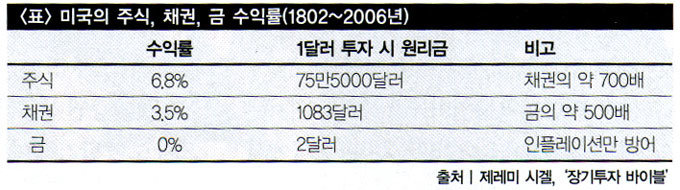

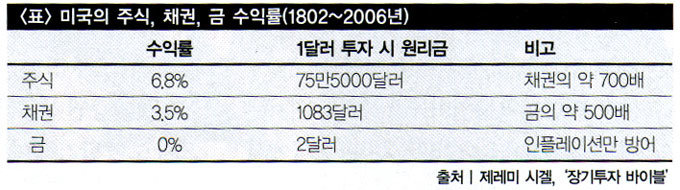

우리가 꼭 알아야 할 투자 역사 중 하나는 투자수익률이다. 세계적인 석학 제러미 시겔 교수는 저서 ‘장기투자 바이블’에서 1802년부터 2006년까지 204년에 걸쳐 미국의 주식, 채권, 금 수익률을 분석했다. 인플레이션을 제외한 불변 수익률 기준으로 주식은 연 6.8%, 채권은 연 3.5%, 금은 거의 0%였다. 1802년 초 각각 1달러씩 투자했다면, 204년 뒤 주식은 약 75만5000달러, 채권은 1083달러, 금은 2달러가 됐다(표 참조).

주식 수익률 연 6.8%는 채권보다 3.3% 포인트 높은 수익률이다. 그런데도 연 3.3%포인트가 204년 동안 누적되자 투자수익 차이가 700배나 벌어졌다. 물론 인간이 200년 넘게 살 수는 없으므로 현실적인 비교는 아니다. 그러나 노후에 대비해 30년 정도 투자를 생각한다면, 연 3.3%포인트 차이가 얼마나 큰 영향을 미칠지 짐작할 수 있다.

여기서 주식 수익률 연 6.8%의 의미를 생각해보자. 이는 평균 수익률이다. 수십% 상승한 해도, 수십% 하락한 해도 있었지만 204년 평균은 6.8%였다. 놀라운 점은 미국 경제를 농업사회, 산업사회, 탈산업사회 3시대로 구분했을 때도 수익률이 6.8%와 비슷하게 유지됐다는 사실이다.

204년 동안 미국 주식 실질수익률은 연 6.8%

204년 동안 미국 주식 실질수익률은 연 6.8%

또한 미국 주식 수익률 6.8%와 채권 수익률 3.5%의 차이 3.3%에도 매우 중요한 의미가 있다. 세상에 공짜는 없다. 이 진리는 투자에도 철저하게 적용된다. 주식 수익률이 채권보다 높은 것은 그만한 대가를 치르기 때문이다. 그 대가는 투자원금을 날릴 위험이다. 이 위험 때문에 주식 투자자들은 크고 작은 스트레스를 겪으면서 밤잠을 설치기 일쑤고, 때로는 상당한 손실을 보며, 심지어 패가망신하기도 한다. 이런 고생을 하는 대가로 받는 추가 수익률을 ‘위험 프리미엄’이라고 부른다.

또한 미국 주식 수익률 6.8%와 채권 수익률 3.5%의 차이 3.3%에도 매우 중요한 의미가 있다. 세상에 공짜는 없다. 이 진리는 투자에도 철저하게 적용된다. 주식 수익률이 채권보다 높은 것은 그만한 대가를 치르기 때문이다. 그 대가는 투자원금을 날릴 위험이다. 이 위험 때문에 주식 투자자들은 크고 작은 스트레스를 겪으면서 밤잠을 설치기 일쑤고, 때로는 상당한 손실을 보며, 심지어 패가망신하기도 한다. 이런 고생을 하는 대가로 받는 추가 수익률을 ‘위험 프리미엄’이라고 부른다.

위험은 아무나 감수할 수 있는 것이 아니다. 새가슴인 사람이 단지 위험 프리미엄을 얻으려는 욕심에 위험을 떠안는다면, 온갖 스트레스에 시달리다가 결국은 잘못된 판단을 내려 손실을 보기 쉽다. 돈뿐 아니라 건강까지 잃을 수 있다. 이런 사람은 다소 수익률이 낮더라도 국채처럼 안전한 상품에 투자해야 한다.

‘신사는 채권을 좋아한다’는 말도 이런 맥락에서 나왔다. 구차하게 수익률을 높이려고 갖은 고생을 다하는 대신, 수익률이 낮더라도 채권에 투자해 속 편하게 살겠다는 뜻이다. 단, 그러고도 품위 있는 생활을 유지하려면 처음에 재산이 많아야 한다. 그렇지 않으면 생활수준을 낮춰야 할 것이다. 그게 죽기보다 싫다면 고생스럽더라도 위험을 떠안아야 한다.

물론 위험을 떠안는다고 그만큼 수익률이 높아지는 것은 아니다. 현명하게 선택하면 위험을 조금만 떠안고서도 수익률을 높일 수 있다. 반면 어리석은 선택을 한다면 위험만 잔뜩 높일 뿐, 수익률은 거의 올라가지 않거나 오히려 내려갈 수 있다. 그런데 선택은 혼자서 할 수 없다. 밉든 곱든 금융회사의 도움을 받아야 한다. 금융회사는 위험을 떠안으면서 수익을 높일 수 있도록 도와주고 보수를 받는다.

금융회사는 자선단체가 아니라서, 투자자의 수익을 높여주는 일보다 자기 보수를 챙기는 일에 관심이 많다. 심한 경우에는 수익은 거의 높여주지 않고 위험만 잔뜩 떠넘기면서 터무니없는 보수를 요구하기도 한다. 특히 물정에 어두운 투자자가 금융회사의 양심에 기대야 하는 처지가 될 때 이런 제물이 될 가능성이 크다.

이제 쟁점은 한마디로 요약된다. ‘위험 프리미엄 3.3%’를 금융회사와 어떻게 나눌 것이냐가 핵심이다. 내가 어수룩해 보인다면, 금융회사는 그럴듯한 이유를 대면서 보수로 위험 프리미엄 3.3%의 대부분을 요구할 것이다. 내가 순진하게 그 요구에 응한다면, 온갖 위험을 떠안고서도 채권 투자수익 정도만 얻을 것이다. 그러나 내가 빈틈없이 분석해 가장 유리한 상품을 선택한다면, 금융회사는 투덜거리면서 최소 보수만 받고 마지못해 거래에 응할 것이다. 이 대목에서 필자가 제시하는 두 번째 원칙이 “비용을 최대한 절약하라”다.

이제 쟁점은 한마디로 요약된다. ‘위험 프리미엄 3.3%’를 금융회사와 어떻게 나눌 것이냐가 핵심이다. 내가 어수룩해 보인다면, 금융회사는 그럴듯한 이유를 대면서 보수로 위험 프리미엄 3.3%의 대부분을 요구할 것이다. 내가 순진하게 그 요구에 응한다면, 온갖 위험을 떠안고서도 채권 투자수익 정도만 얻을 것이다. 그러나 내가 빈틈없이 분석해 가장 유리한 상품을 선택한다면, 금융회사는 투덜거리면서 최소 보수만 받고 마지못해 거래에 응할 것이다. 이 대목에서 필자가 제시하는 두 번째 원칙이 “비용을 최대한 절약하라”다.

* 이건은 은행에서 펀드매니저로 국내 주식과 외국 채권 및 파생상품을 거래했고, 증권회사에서 트레이딩 시스템 관련 업무도 했다. 지금은 주로 투자 관련 고전을 번역한다.

투자비용은 투자자와 금융회사 사이에서 이해관계가 가장 첨예하게 맞부딪치는 영역이다. 금융회사가 하는 모든 활동은 결국 투자상품에서 나오는 보수를 얻으려는 것이다. 따라서 금융회사는 어떻게 해서든 비용을 최대한 높이려고 애쓴다. 반면 투자자가 얻는 수익은 금융회사가 가져가는 비용을 빼고 남은 돈이다. 따라서 금융회사에 지불하는 비용이 많을수록 투자자의 수익은 감소한다.

금융 세계에선 비싼 게 비지떡

비용에 대해 투자자가 흔히 착각하는 부분이 있다. 좋은 상품이니까 보수가 높은 것 아니겠느냐는 생각이 그것이다. 보수를 더 내더라도 실적이 그 이상 나오면 상관없다고 생각한다. 이는 우리가 실생활에서 얻은 건전한 상식 때문이다. 싼 물건은 싼 이유가 있으며, 비싼 물건은 그 값을 한다는 게 경험에서 얻은 법칙이다.

금융 세계에선 실물경제의 상식이 대부분 통하지 않는다. 투자자는 비싼 값을 치렀으므로 고급 상품이라고 생각할지 모르지만, 금융회사 편에선 단지 회사에 돈을 많이 벌어주는 상품일 뿐이다. 물론 비싼 보수를 받는 상품이므로 높은 실적이 나오면 좋겠지만, 이는 금융회사 마음대로 되는 일이 아니다. 미국에서 진행한 수많은 연구를 보면 보수가 높을수록 그 상품의 실적이 부진했다는 사실을 알 수 있다.

금융회사가 이를 모를 리 없고, 펀드매니저라면 걱정하지 않을 수 없다. 그러나 실적은 훗날의 문제다. 일반적으로 금융회사는 나중에 부담되더라도 일단 보수를 많이 챙기고 본다. 금융산업에선 비싼 상품이 비지떡이 될 공산이 크다.

그러면 투자자 관점에서 보수는 어느 정도가 적정 수준일까. 시장이 좋아서 연간 수익이 수십% 나온다면 보수 2% 정도는 대수롭지 않게 느껴질 것이다. 그러나 원금이 깨질 때도 똑같은 보수를 떼어간다면 분노를 넘어 배신감까지 느낄 수 있다. 뭔가 기준이 있어야 하지 않을까.

“과거를 기억하지 못하는 사람은 과거를 되풀이할 수밖에 없다.”

철학자 조지 산타야나의 말이다. 금융산업 역시 예외가 아니다. 투자 역사에서 사람들이 거듭해 가장 값비싼 대가를 치렀던 말은 “이번엔 다르다!”였다. 절대 다르지 않았다. 사람들은 똑같은 실수를 계속 반복했다. 물론 혹독한 대가를 치르고 나서 한동안은 조심했지만, 과거를 기억하지 못하는 사람은 대부분 또다시 같은 실수를 저질렀다. 반면 과거를 기억했거나 역사를 공부한 소수는 대중의 실수를 오히려 기회로 활용했다. 현재 주식시장에서 여전히 애용하는 사기 수법도 대부분 과거에 널리 사용한 기법이다.

우리가 꼭 알아야 할 투자 역사 중 하나는 투자수익률이다. 세계적인 석학 제러미 시겔 교수는 저서 ‘장기투자 바이블’에서 1802년부터 2006년까지 204년에 걸쳐 미국의 주식, 채권, 금 수익률을 분석했다. 인플레이션을 제외한 불변 수익률 기준으로 주식은 연 6.8%, 채권은 연 3.5%, 금은 거의 0%였다. 1802년 초 각각 1달러씩 투자했다면, 204년 뒤 주식은 약 75만5000달러, 채권은 1083달러, 금은 2달러가 됐다(표 참조).

주식 수익률 연 6.8%는 채권보다 3.3% 포인트 높은 수익률이다. 그런데도 연 3.3%포인트가 204년 동안 누적되자 투자수익 차이가 700배나 벌어졌다. 물론 인간이 200년 넘게 살 수는 없으므로 현실적인 비교는 아니다. 그러나 노후에 대비해 30년 정도 투자를 생각한다면, 연 3.3%포인트 차이가 얼마나 큰 영향을 미칠지 짐작할 수 있다.

여기서 주식 수익률 연 6.8%의 의미를 생각해보자. 이는 평균 수익률이다. 수십% 상승한 해도, 수십% 하락한 해도 있었지만 204년 평균은 6.8%였다. 놀라운 점은 미국 경제를 농업사회, 산업사회, 탈산업사회 3시대로 구분했을 때도 수익률이 6.8%와 비슷하게 유지됐다는 사실이다.

미국 뉴욕증권거래소에서 트레이더가 단말기로증권 거래 현황을 유심히 살피고 있다.

위험은 아무나 감수할 수 있는 것이 아니다. 새가슴인 사람이 단지 위험 프리미엄을 얻으려는 욕심에 위험을 떠안는다면, 온갖 스트레스에 시달리다가 결국은 잘못된 판단을 내려 손실을 보기 쉽다. 돈뿐 아니라 건강까지 잃을 수 있다. 이런 사람은 다소 수익률이 낮더라도 국채처럼 안전한 상품에 투자해야 한다.

‘신사는 채권을 좋아한다’는 말도 이런 맥락에서 나왔다. 구차하게 수익률을 높이려고 갖은 고생을 다하는 대신, 수익률이 낮더라도 채권에 투자해 속 편하게 살겠다는 뜻이다. 단, 그러고도 품위 있는 생활을 유지하려면 처음에 재산이 많아야 한다. 그렇지 않으면 생활수준을 낮춰야 할 것이다. 그게 죽기보다 싫다면 고생스럽더라도 위험을 떠안아야 한다.

물론 위험을 떠안는다고 그만큼 수익률이 높아지는 것은 아니다. 현명하게 선택하면 위험을 조금만 떠안고서도 수익률을 높일 수 있다. 반면 어리석은 선택을 한다면 위험만 잔뜩 높일 뿐, 수익률은 거의 올라가지 않거나 오히려 내려갈 수 있다. 그런데 선택은 혼자서 할 수 없다. 밉든 곱든 금융회사의 도움을 받아야 한다. 금융회사는 위험을 떠안으면서 수익을 높일 수 있도록 도와주고 보수를 받는다.

금융회사는 자선단체가 아니라서, 투자자의 수익을 높여주는 일보다 자기 보수를 챙기는 일에 관심이 많다. 심한 경우에는 수익은 거의 높여주지 않고 위험만 잔뜩 떠넘기면서 터무니없는 보수를 요구하기도 한다. 특히 물정에 어두운 투자자가 금융회사의 양심에 기대야 하는 처지가 될 때 이런 제물이 될 가능성이 크다.

* 이건은 은행에서 펀드매니저로 국내 주식과 외국 채권 및 파생상품을 거래했고, 증권회사에서 트레이딩 시스템 관련 업무도 했다. 지금은 주로 투자 관련 고전을 번역한다.