한국증시는 외국인의 움직임에 따라 급등락을 거듭하고 있다. 3월 12일 서울 대치동 세종증권 본사 영업부 직원이 주가지수 전광판 앞에서 서류를 살펴보고 있다.

삼성전자 주가는 외국인 매물을 견디지 못하고 하락하기 시작해 4월16일 31만500원으로 19.8%나 떨어졌다. 한때 25만9500원까지 하락했던 것에 비해 상당히 회복했지만 종합주가지수 하락률(15.6%)을 훨씬 웃돌았다. 세계적 신용평가기관인 무디스가 한국의 국가신용등급(A3) 전망을 ‘안정적’에서 ‘부정적’으로 2단계 낮췄던 2월11일, 외국인은 코스피200 선물을 4884계약이나 순매수했다. 전날(4076계약)에 이어 이틀 동안 8960계약이나 순매수한 것. 3일 전인 7일 1만1412계약이나 순매도했던 것에 비하면 180도 달라진 태도였다.

역시 세계적 신용평가기관 S&P가 한국의 신용등급을 BBB+에서 A-로 올렸던 2002년 7월24일을 전후해서도 외국인은 선물을 대량으로 사고 팔았다. 외국인은 선물을 7월22일에 3112계약, 23일에 6578계약 순매수했지만 24일과 25일에는 각각 8934계약과 5251계약 순매도했다.

신용평가기관들의 한국 신용평가에 대한 정보를 발표 전에 미리 안 일부 외국인 투자가들이 그 정보를 이용해 단기차익을 얻었다는 의혹이 그치지 않고 있다.

외국인의, 외국인에 의한, 외국인을 위한…

1992년 개방한 이후 한국증시에서 외국인의 영향력은 날로 커지고 있다. 외국인은 3월말 현재 거래소에 상장된 주식을 77조4567억원이나 갖고 있다. 전체 시가총액의 35.1%나 되는 엄청난 규모다. 코스닥증권 시장에 등록된 주식도 3조2125억원(9.7%)어치나 보유하고 있다.

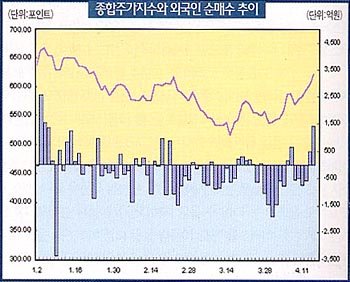

특히 한국 경제와 증시를 대표하는 우량 대기업 주식은 절반 이상 갖고 있다. 국민은행(67.41%) 포스코(61.84%) 삼성화재(52.74%) 삼성전자(51.20%) 현대자동차(44.93%) KT(43.43%) LG카드(42.82%) SK텔레콤(40.96%) 등등…. 업종 1위 종목의 상당수가 외국인 지분율이 40%를 넘고 있다. 사정이 이렇다 보니 외국인이 주식을 사면 주가가 오르고 팔면 주가가 떨어지는 ‘외제(外製) 장세’가 된 지 오래다. 외국인은 작년 2월부터 10월까지 8개월 동안 5조원 가량 주식을 팔아치웠다. 이 여파로 한때 940선까지 올랐던 종합주가지수는 580선까지 폭락했다. 지난해 11월부터 올 1월까지는 순매수에 나서 종합주가지수가 720선까지 회복했다. 하지만 2월부터 4월까지 1조5000억원어치를 다시 팔아 종합주가지수는 한때 510선까지 밀렸다.

올 들어 한국증시에 새로 들어온 투자자도 눈길을 끈다. SK 주식을 순식간에 14.99%나 사들여 SK그룹을 긴장시키고 있는 크레스트 시큐러티스가 대표적이다. 미국의 보스턴에 있는 바우포스트(헤지펀드)는 올 들어 제약주를 집중적으로 사들이고 있다. 삼일제약(8.09%) 환인제약(7.56%) 현대약품(6.52%) 삼아약품(5.02%) 등의 지분을 5% 이상 갖고 있다. 아리사이그 코리아펀드도 오뚜기(12.40%) 에스에프에이(8.34%) 금비(5.07%) 한섬(3.71%) 등의 주식을 사들였다. AKSCF(애틀란티스 펀드)는 하나투어(7.56%) 창민테크(7.24%) 서울반도체(5.86%) LG마이크론(5.09%) 등 소형주를 집중적으로 매수했다.

무조건 잘 번다 오해 속 ‘검은 머리 외국인’ 논란도

흔히 외국인 투자가에 대해선 세 가지 오해가 있다. 우선 ‘외국인은 비슷하다’는 오해. 현재 한국증시에 투자하기 위해 투자 등록한 외국인은 1만4396명. 올 3월에만 102명이 늘어났다. 이 가운데 개인이 5068명이고 기관투자가가 9328명이다.

기관투자가도 여러 종류가 있다. 투자규모가 수십억 달러(수조원)에 이르는 캘퍼스(캘리포니아공무원연금)와 피델리티 및 캐피탈인터내셔널 같은 뮤추얼펀드도 있지만, 퀀텀펀드나 타이거펀드 및 애팔루사 같은 헤지펀드도 적지 않다. 투자금액이 1억~3억 달러 정도인 소규모 헤지펀드도 적지 않다. 투자전략에 따라선 부실기업 주식이나 채권을 싼값에 샀다가 비싼 값에 파는 벌처펀드가 있고, 기업가치에 비해 주가가 낮은 저평가 종목에 장기투자하는 가치투자펀드가 있다. 외국인은 만의 얼굴을 가지고 있는 셈이다. 둘째 외국인이 한국사람보다 주식투자를 잘한다는 오해다. 외국인은 종합주가지수가 280선까지 하락했던 외환위기 직후(98년 6월)와 460선까지 떨어졌던 9·11테러 때 매월 1조원 이상씩 순매수했다. 하지만 종합주가지수가 800을 넘어 한국 기관투자자와 개인이 ‘사자’에 나서면 주식을 내다 팔아 차익을 챙겨왔다. 유명한 헤지펀드인 타이거펀드가 97~98년에 SK텔레콤 주식을 샀다가 99년 8월에 팔아 7200억원 가량 이익을 본 사례도 있다.

그러나 한국 은행주에 투자했다가 엄청난 손해를 본 외국인도 적지 않다. 한 외국계 증권사 관계자는 “한국경제와 한국기업에 대해선 외국인보다 한국 투자자들이 더 잘 안다”며 “외국인이 무조건 잘한다고 생각해 따라하는 것은 현대판 사대주의”라고 지적했다.

셋째 외국인은 장기투자를 한다는 오해. 뮤추얼펀드나 가치투자펀드는 통상 1~3년 정도 장기간 투자한다. 하지만 헤지펀드나 주가지수선물·옵션에 투자하는 외국인은 1~3일이나 1개월 이내의 단기차익을 노린다. 외국인이 산다고 무턱대고 좇아 사다보면 며칠 지나지 않아 외국인 매물로 주가가 떨어져 손해를 보는 경우도 적지 않다.

외국인이 만의 얼굴을 보여주면서 ‘검은 머리 외국인’ 논란이 그치지 않고 있다. 검은 머리 외국인이란 외국인 명의로 한국증시에 투자하는 한국사람을 가리킨다. 아일랜드나 라부안처럼 세금을 내지 않는 조세회피지역에 역외펀드(Off-shore Fund)를 만들면 외국인처럼 한국주식을 사고 팔 수 있다. 작년 말 LG증권 홍콩 현지법인에서 주식을 산 뒤 대금을 입금하지 않는 미수 사고가 일어났다. 외국인 투자자로 등록한 ‘OZ 캐피탈’이 12개 계좌에서 2002년 12월11~13일, 삼성전자 주식 47만8690주(약 1700억원어치)를 매수한 뒤 매입대금을 입금하지 않은 것. 대신증권 홍콩 법인에서도 비슷한 시기에 7개 계좌에서 미수 사고가 발생했다. OZ 캐피탈의 정체는 아직까지 밝혀지지 않았으나 검은 머리 외국인일 가능성이 크다는 게 증권계의 시각이다.

코스닥증권 시장에 등록돼 있는 기업들이 해외에서 전환사채(CB)나 신주인수권부채권(BW)을 발행해 외자를 유치하는 방법으로 ‘주가조작’에 나선 때에도 검은 머리 외국인이 상당한 역할을 한 것으로 알려지고 있다.

![[영상] “내년 서울 집값 우상향… <br>세금 중과 카드 나와도 하락 없다”](https://dimg.donga.com/a/570/380/95/1/ugc/CDB/WEEKLY/Article/69/48/a8/ac/6948a8ac1ee8a0a0a0a.png)

![[영상] “우리 인구의 20% 차지하는 70년대생, <br>은퇴 준비 발등의 불”](https://dimg.donga.com/a/380/253/95/1/carriage/MAGAZINE/images/weekly_main_top/6949de1604b5d2738e25.jpg)