![[GettyImages]](https://dimg.donga.com/ugc/CDB/WEEKLY/Article/63/c0/e8/d2/63c0e8d21cfed2738250.jpg)

[GettyImages]

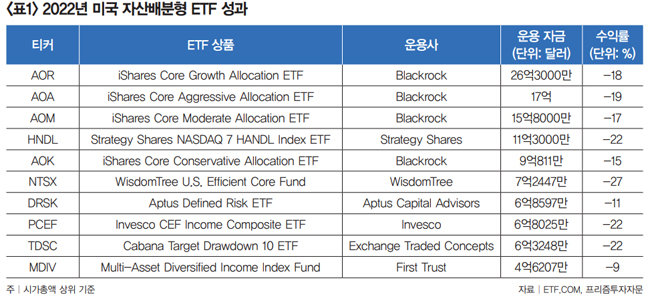

주가 하락은 한국만의 일이 아니었다. 미국 대형주 지수인 S&P500은 -18%, 미국 기술주 지수인 나스닥은 -33%를 기록했다. 서학개미들이 좋아했던 나스닥 3배 레버리지 ETF(상장지수펀드)인 TQQQ는 80%나 폭락했다. 2022년 글로벌 시가총액 상위 기업의 성과 역시 좋지 않았다. 테슬라와 메타(옛 페이스북)는 -66%, 엔비디아 -51%, 아마존 -50%, 알파벳(구글) -40%, TSMC -39%, 마이크로소프트 -30%, 애플 -27%를 기록하는 등 대부분 기업 주가가 크게 하락했다. 시가총액 상위주는 우량주이고 ‘우량주에 투자하면 괜찮지 않을까’라는 막연한 생각이 얼마나 위험한 발상인지 여실히 보여준 시장이었다.

또 주식투자자만 힘든 게 아니었다. 주식과의 상관성이 낮아 포트폴리오에 편입해야 한다고 여겨지던 국채도 같이 하락했다. 한국 국채(10년물) 지수는 지난 한 해 동안 저점인 -15%까지 하락했다가 다소 회복해 연간 -8% 손실을 기록했다. 안전자산으로 불리는 미국 국채(10년물) 지수 역시 -15% 수준까지 빠졌다 연말 기준으로 -12% 하락했다.

하락장에서 안전자산은 없었다

현재 개인투자자 가운데는 긴 하락장에 지쳐 예금으로 갈아탄 사람도 있고, 손실이 난 계좌를 보며 어떻게 해야 할지 갈피를 못 잡는 이도 많다. 이렇게 고민하는 투자자 중 절반은 투자 기간이 짧다. 한국예탁결제원에 따르면 개인투자자 수는 2017년부터 2019년까지 500만~600만 명이었으나 2020년 900만 명이 넘었고, 2021년에는 1300만 명을 넘어섰다. 즉 2020~2021년 새로 주식시장에 뛰어든 이가 700만 명으로, 주식투자자의 절반 이상은 투자 기간이 3년이 안 된다고 볼 수 있다. 2020년 3월 코로나19 대유행으로 주가가 폭락한 이후 각국 정부가 시중에 풀어놓은 유동성으로 주가가 급등하는 시기 투자에 뛰어든 이들은 코스피가 1400 선까지 하락했다 단기간에 급격히 오르는 것을 보며 주식투자를 시작했고, 2021년 7월 코스피가 3300까지 오른 것을 봤다.기존 투자자도 마찬가지지만 특히 새로 투자 시장에 들어온 이들은 2022년 하락장이 힘들었을 것이다. 미국장 불패, 우량주 신화, 안정적인 배당주, 기술주 환상 같은 막연한 미신에 빠져 시장이 상승하고 내가 산 주식은 수익을 가져다 줄 것이라고 믿었는데 그 맹신이 깨졌기 때문이다. 지난해는 그런 미신이 매우 위험할 수 있다는 증거를 보여준 시간이었다.

투자자들이 잊지 말아야 할 몇 가지 진리가 있다. 우선 시장은 늘 상승과 하락을 반복하는 ‘변덕쟁이’고 그 시점을 맞히기는 불가능하다. 또 투자를 방해하는 가장 위험한 적은 투자자 자신이며 투자자 심리를 조심해야 한다. 세 번째로, 최근성 편향을 주의해야 한다. 상승하는 시장은 계속 상승할 것 같고, 폭락 중인 시장은 바닥없이 하락할 것 같지만 실제 시장은 그렇지 않다. 시장은 장기적으로 평균에 회귀한다. 버블이 커지면 터지고, 폭락이 깊어지면 다시 주가가 오른다.

버블은 터지고, 폭락 깊어지면 다시 오른다

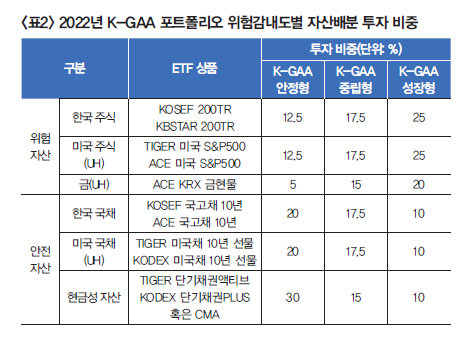

지질학에서 예측(prediction)은 “6월 28일 일본 어느 지역에 지진이 발생할 것이다”와 같이 지진이 언제, 어디서 일어날 것인지 명시적으로 말하는 것이다. 예상(forecast)은 “지진이 30년 안에 캘리포니아에서 발생할 확률이 60%다”와 같이 확률적이며 장기적 차원으로 얘기한다. 미국지질조사소는 지진을 예측할 수는 없어도 예상할 수는 있다고 한다. 금융시장도 마찬가지다. 2023년 주가 향방을 예측하는 것은 불가능하지만, 통계적으로 확률을 찾아보고 예상하는 것은 가능하다.2000년 1월부터 2022년 12월까지를 기준 삼아 월 단위로 진입해 12개월간 보유했다고 가정해 분석했다. 그 결과 S&P500은 수익 발생 확률이 75%이며, 이때 평균 수익률은 16%다. 나머지 25%의 경우에는 손실이 발생하고, 이때 평균 손실률은 -16%다. 한국 코스피의 경우 수익 발생 확률은 65%(평균 수익률 24%)이고, 나머지 35%는 평균 -14% 손실이 발생한다. 필자가 제안한 자산배분 전략(K-GAA 성장형)의 경우 수익 발생 확률은 89%(평균 수익률 10%)이고, 나머지 11%의 경우 평균 -4% 손실이 발생한다. 1년 투자 시 손실 확률은 어디에나 있고 여전히 투자가 부담스러울 수밖에 없다.

추가적으로 직전 12개월간 투자 성과가 마이너스일 때 그다음 달 투자를 시작해 1년간 투자한 경우를 조사해보면 어떨까. 마침 2022년이 마이너스였으니 2023년을 가늠해볼 수 있지 않을까. 이 경우 미국 주식은 수익 발생 확률이 60%(평균 수익률 22%), 나머지 40%는 평균 손실률 -21%였다. 한국 코스피는 수익 발생 확률이 85%(평균 수익률 24%), 나머지 15%는 평균 -5% 손실을 보였다. 주식은 손실 발생 후 크게 반등하는 경우도 많지만 반대로 시장 하락이 이어지면서 추가 손실이 발생하는 경우도 적잖다.

그렇다면 자산배분 전략은 어떨까. 자산배분 투자법은 일반적으로 변동성이 낮도록 위험을 관리한다. 즉 하락 깊이가 얕고 하락 기간이 길지 않으며 일정 수준 하락한 이후에는 장기 평균보다 큰 상승을 보인다. K-GAA 성장형의 경우 지난 23년간 데이터를 기준으로 12개월간 손실 후 투자 시 향후 12개월간 성과를 분석하면 수익 발생 확률이 100%, 평균 수익률이 14%다. 실제 투자 상품 역시 비슷한 결과가 나온다. 미국 AOR ETF가 상장된 2008년 11월부터 2022년 12월까지 실제 성과를 기준으로 분석해보면 AOR 역시 100% 수익이 발생하고, 평균 13% 수익률을 기록했다. 안정적 투자를 원해 자산배분을 선택했는데 2022년 원하는 결과를 얻지 못한 투자자가 많다. 지금 투자를 중단할지 고민 중인 그들에게 전하고 싶은 말이 있다. “해뜨기 전 새벽이 가장 어둡다”는 말이다.