![[GETTYIMAGES]](https://dimg.donga.com/ugc/CDB/WEEKLY/Article/65/7b/aa/45/657baa451cb0d2738276.jpg)

[GETTYIMAGES]

12월 1일(현지 시간) 종가 기준 온스(31.1g)당 2089.7달러(약 275만5270원)까지 오르며 10년 내 최저 가격인 2015년 12월 18일 1050.8달러(약 138만5480원) 대비 99% 상승했다(그래프1 참조). 올해 1월 3일 1836.1달러(약 242만 원)를 기준으로 해도 14%나 상승했다. 자산 가격이 상승하면 대중의 관심은 앞으로 더 오를 것인지에 쏠리고, 그와 관련된 전문가들 의견도 쏟아진다.

다양한 상승 원인 분석, 하지만 명확한 설명 안 돼

전문가들의 분석을 요약하면 몇 가지 원인이 도출된다. 하나는 주요국 중앙은행의 금 매수로 금값이 상승하고 있다는 것이다. 특히 미·중 갈등 장기화로 중국의 금 매수 현상이 강하다는 얘기가 있다. 하지만 주요국 중앙은행이 금을 매수한다면 규모가 큰 만큼 수개월 단위로 가격이 급변하지는 않을 것이다. 그런데 금 가격은 2020년 하반기 이후 약 3년간 온스당 1600~2000달러 사이에서 큰 폭의 상승과 하락을 반복하고 있다.내년 미국 기준금리 하락이 달러가치 하락을 불러올 것이고, 달러 하락 예상이 금값을 끌어올리고 있다는 분석도 있다. 하지만 기준금리 인하가 달러가치 하락을 가져온다는 주장에도 동의하기 어렵다. 2006년 이후 연준의 기준금리와 달러인덱스(주요 6개국 통화 대비 미국 달러가치를 지수화한 지표) 추이를 살펴보면 첫 번째 금리인하 시기인 2007년 7월부터 2008년 4월까지는 달러인덱스도 함께 낮아졌지만, 기준금리가 0%대를 기록하던 2008년 12월까지는 크게 상승했기 때문이다. 두 번째 금리인하 시기인 2009년 7월부터 코로나19 팬데믹 시기인 2020년 4월까지도 달러인덱스가 급등했다. 달러인덱스, 즉 달러가치는 기준금리 영향을 받을 수도 있겠지만 훨씬 더 다양한 상황의 영향을 받는 것으로 보인다.

국제 금 가격은 4월에도 2055달러(약 270만7870원)를 넘기며 많은 관심을 모은 바 있다. 당시 분석은 미국 실리콘밸리은행(SVB) 파산, 크레디트스위스(CS)와 도이체방크로 이어진 글로벌 은행 위기, 미국 고용지표 부진 등에 따른 안전자산 선호 현상이 금 매수를 부추겼다는 것이다. 또한 각국 중앙은행이 러시아-우크라이나 전쟁 장기화와 연준의 기준금리 인상 등으로 금을 사재기했다고 분석하기도 했다. 그리고 이런 글로벌 경제환경이 당분간 지속되면서 금 가격이 더 오를 것이라고 예측한 전문가도 많았다.

만약 그때 투자했다면 어땠을까. 이후 금 가격은 계속 내리막이었다. 10월 초에는 1831달러(약 241만3620원)까지 하락했다. 그렇다면 금 가격이 계속 오를 것 같은데 구경만 하라는 말일까. 아니다. 자기 입맛에 맞는 전망과 예측만 믿고 섣불리 투자하지 말자는 뜻이다. 다양한 의견에 귀 기울이고 스스로 판단하는 능력을 키우자는 얘기다.

분산투자에 적당한 금

4월 1385.5㎏으로 정점을 찍은 거래량은 9월 629.3㎏까지 줄기도 했다. 금값이 좋을 때 거래량이 많았다는 것은 누군가가 비싼 가격에 금을 매수했다는 의미고, 다른 누군가는 금을 매도했다는 뜻이다. 거래량이 많다는 것은 많은 사람이 거래했다는 의미일 뿐, 그 자체가 미래 가격이 좋을 것이라는 증거는 전혀 아니라는 얘기다.

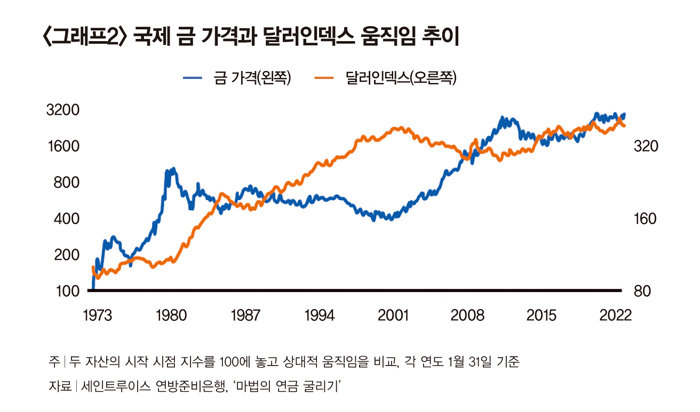

그럼에도 금 투자에 나서고 싶다면 분산 차원에서 접근하는 것은 어떨까. ‘그래프2’는 1973년부터 조사한 금 가격과 달러인덱스의 움직임을 보여준다. 달러와 금은 해당 기간 월별 수익률의 상관관계가 -0.25일 정도로 반대로 움직인다. 만약 달러자산을 보유하고 있었다면 금을 보유함으로써 달러가치 하락 위험을 낮출 수 있었다. 여기서 헷갈리지 말아야 할 것이 있다. 상관관계는 인과관계가 아니며, 이러한 상관관계의 특성은 장기적 관점에서 유효하다는 점이다.

만약 금의 방향성에 베팅하는 투자를 하고 싶다면 사전 준비가 철저해야 한다. 금을 매수하는 이유가 무엇인지 기록하고 언제, 얼마에 매수할지와 함께 매도 시점 및 방법도 미리 생각해놓아야 한다. 많은 사람이 전문가의 말만 듣고 매수한 뒤 오르기만 기다리는 투자를 한다. 그런데 막상 가격이 오르면 언제 수익을 실현해야 할지 몰라 고민하고, 더 오를 것 같은 생각에 주저하다가 가격 하락을 맞으면 진즉 팔지 못한 것을 후회한다. 물론 처음부터 손실이 발생하면 더 괴롭다. 올라도 고민, 떨어져도 고민인 것이다. 그런 스트레스를 예방하고 장기적으로 수익을 유지하기 위해서는 투자 시작 전 매수·매도 전략을 꼼꼼히 준비해야 한다.