![[GETTYIMAGES]](https://dimg.donga.com/ugc/CDB/WEEKLY/Article/62/05/e6/47/6205e6472175d2738250.jpg)

[GETTYIMAGES]

리츠(Real Estate Investment Trust·REITs)는 다수의 투자자로부터 자금을 모아 부동산 및 부동산 관련 증권 등에 투자하고 그 수익을 투자자들에게 되돌려주는 부동산 간접투자 상품이다. 임대수익과 함께 매각을 통한 시세차익을 기대할 수 있으며, 실물자산인 부동산을 기초로 하고 물가상승분을 임대료에 반영할 수도 있어 대표적인 인플레이션 헤지 자산으로 꼽힌다.

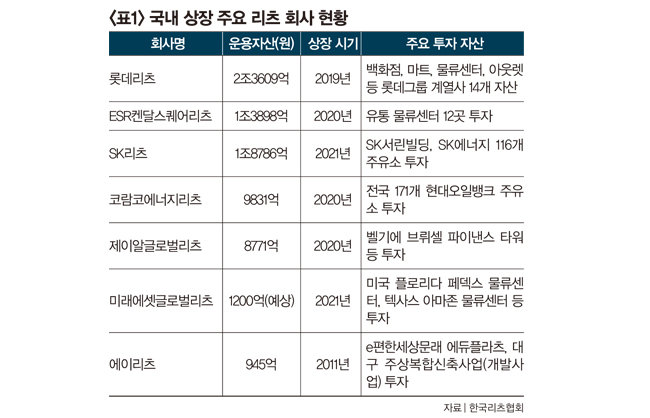

1960년대 미국에서 처음 도입된 리츠는 국내에서도 존재감을 키워가고 있다. 국토교통부 리츠정보시스템에 따르면 지난해 말 기준 315개 리츠가 운용 중이며, 총자산 75조 원을 돌파했다. 투자 대상이 되는 리츠 유형에는 △빌딩으로 대표되는 오피스 리츠 △대형 쇼핑몰이 중심인 리테일 리츠 △호텔과 리조트 등 숙박시설을 소유하는 호텔 리츠 △아파트나 고급 주택 등을 보유하는 주거 리츠 △창고 및 유통센터 등에 투자하는 물류·산업 리츠 △다양한 유형의 부동산으로 구성하는 복합 리츠 등이 있다.

국내 증시 상장 리츠만 18개

ESR켄달스퀘어리츠는 물류센터 전문 리츠다. 유통 물류센터 12곳에 투자하며 연 환산 배당수익률이 공모가(5000원) 기준 5.4%로, 지난해 11월 주당 134원을 배당했다. 운용자산이 8771억 원인 제이알글로벌리츠는 벨기에 브뤼셀 소재 파이낸스 타워 등에 투자하는 오피스 리츠다. 연 환산 배당수익률이 공모가(5000원) 기준 7.9%로, 지난해 6월 주당 190원을 배당했다. 파이낸스 타워는 벨기에 연방정부 산하 건물관리청이 2034년까지 임대 계약을 맺었다.

국내 1호 상장 리츠회사인 에이리츠는 높은 배당금으로 시선을 모은다. e편한세상문래 에듀플라츠와 대구 주상복합신축사업을 투자자산으로 하는 에이리츠는 결산 주기가 12개월인데, 2020년 12월 결산에서 주당 1310원을 배당했다. 공모가(5500원) 기준 연 환산 배당수익률이 23.7%에 이른다.

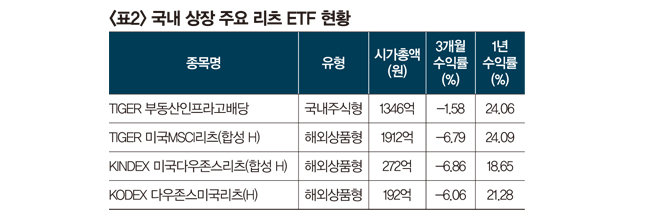

올해 들어서는 리츠 ETF도 마이너스 수익률

저마다 특색을 지닌 리츠 상품 가운데 어떤 것을 골라야 할까. 이코노미스트 홍춘욱 박사는 “리츠가 대표적인 인플레이션 헤지 자산인 것은 맞지만 금리가 많이 오르면 리츠 수익률도 떨어지기 때문에 투자에 신중을 기해야 한다”고 조언했다. 또 “코로나19 팬데믹 같은 상황에서 타격을 받기 쉬운 리테일 리츠보다는 꾸준한 성과를 낼 수 있는 종목을 선택해야 한다”고 말했다. 홍 박사가 추천한 상품은 VNQ와 맥쿼리인프라다. VNQ는 미국 최대 리츠 ETF로, 순자산 규모가 460억 달러(약 55조 원)에 이르며 분배금률은 3% 안팎이다. 맥쿼리인프라는 종종 리츠로 오해받지만 도로 및 도시가스 등 인프라 관련 주식으로, 리츠 대비 차입 비율이 낮아 금리 상승기에 강한 것으로 전망되고 있다. 배당률은 5~6%대다.

김경록 미래에셋자산운용 고문 또한 “리츠는 채권과 주식의 중간 정도 자산군으로 배당수익을 얻을 수 있어 좋지만 차입을 해서 부동산을 사는 만큼 금리와 금융시장 경색에 민감하다”며 “향후 금융 긴축에 대비해 철저하게 우량한 리츠를 사야 한다”고 말했다. 최근 미래에셋자산운용 대표직에서 물러난 김 고문은 자신의 은퇴자산 포트폴리오에 “오랜 기간 좋은 배당수익을 안겨줄 미래에셋글로벌리츠, 맥쿼리인프라, 제이알글로벌리츠 등을 담았다”고 공개했다.

이한경 기자

hklee9@donga.com

안녕하세요. 주간동아 이한경 기자입니다. 관심 분야인 거시경제, 부동산, 재테크 등에 관한 취재하고 있습니다.

[영상] “미국 S&P500, 150년간 연 9%씩 우상향한 유일한 자산”

곽노정 SK하이닉스 사장 “자부심 갖되 자만하지 말자”