![주식투자로 최근 5년간 연 20% 넘는 수익률을 기록하고 있는 KISTI 연구원 이석근 씨. [홍중식 기자]](https://dimg.donga.com/ugc/CDB/WEEKLY/Article/62/05/b6/88/6205b6881c83d2738250.jpg)

주식투자로 최근 5년간 연 20% 넘는 수익률을 기록하고 있는 KISTI 연구원 이석근 씨. [홍중식 기자]

현재 투자자산 규모는?

“개별 종목과 ETF(상장지수펀드) 합쳐서 2억~3억 원 정도다.”

지난해 수익은?

“2018년부터 4년 연속 연평균 20%가량 수익을 내고 있다. 이제 드디어 스노 볼링(작은 눈덩이를 굴려 커지게 하는 것) 구간에 들어선 게 아닌가 싶다.”

언제 주식투자를 시작했나.

“2016년 1월 북한의 4차 핵실험으로 전쟁 공포감이 높아지면서 코스피가 1800대로 떨어졌다는 뉴스를 접하고 나서다. ‘월급만 모아서 자산을 불리기 힘들겠다’는 생각이 들던 때이기도 하다. 회사 선배 중 한 명이 주식 전도사였는데, 그분을 따라 주식투자를 시작했다.”

시장 평균 이하 P/B 가치주에 투자

왜 한국주식보다 미국주식인가.“처음에는 한국주식과 펀드에 주로 투자했다. 2020년 코로나19 사태 이후 투자한 한국주식 수익률이 -35%였는데 환율은 12%로 급등했다. 그때 달러 투자가 필요하겠다고 생각해 미국주식 투자를 시작했다. 미국주식은 가치지표를 분석해 가치주에 투자하면 실패 확률이 적은 것도 이유였다.”

가치주 투자 시 확인하는 가치지표는?

“다섯 가지 지표를 꼭 확인한다. 국내 주식에서는 △PER(Price Earning Ratio·주가수익비율: 주가를 주당 순이익으로 나눈 지표) △PBR(Price Book value Ratio·주가순자산비율: 주가를 주당 순자산가치로 나눈 지표) △PCR(Price Cash-flow Ratio·주가현금흐름비율: 주가를 주당 현금흐름(CPS: cashflow per share)으로 나눈 지표) △PSR(Price Sales Ratio·주가매출비율: 시가총액을 매출액으로 나눈 지표)로 불리는 P/E, P/B, P/C, P/S다. 이 지표 모두 재무제표에 표시돼 있으며, 낮을수록 저평가됐을 개연성이 높다. 여기에 샤프지수를 추가한다. 샤프지수는 수익률에 변동성까지 고려하는 지표다. 샤프지수가 높을수록 변동성이 낮다. 샤프지수가 높을수록 투자하기 좋은 종목이다.”

각 지표의 의미는?

“주가순자산비율을 뜻하는 P/B는 주가가 기업이 가진 순자산에 비해 어느 정도인가를 나타낸다. 어느 기업의 순자산이 1억 원이고 시가총액도 1억 원이라고 하면 P/B는 1이다. P/B가 낮을수록 저평가됐을 개연성이 크다. P/E는 주가를 이익으로 나눈 지표다. P/E, P/B, P/C, P/S 4가지 지표 모두 P(주가)를 E(이익)나 B(자산), C(현금흐름), S(매출)로 나눈다. 따라서 이 지표들을 통해 주식 가격과 자산, 이익, 현금흐름, 매출 관계를 알 수 있으며 낮을수록 저평가됐다고 본다.”

지표 수치가 어느 정도일 때 투자하나.

“가치지표에 절대적 기준을 두기에는 어려운 면이 있다. 최근 P/B는 시장 전체로 봐도 굉장히 높아진 상태다. 이럴 때는 시장 평균을 최소한으로 보고, 시장 평균보다 저평가된 종목에 투자하는 것이 현명하다. 나는 평균 이하를 필터링한 다음 그 안에서 다른 조건들을 살펴보고 투자한다.”

PEG 1.5 이하가 저평가 성장주

“ROE(Return On Equity·자기자본이익률: 자기자본에 대한 기간 이익의 비율)는 무조건 봐야 한다. ROE는 기업이 가진 돈 대비 이익을 얼마나 내느냐를 나타내는 지표다. 워런 버핏도 투자 시 하나의 지표만 본다고 하면 ROE라고 했다. 그다음에는 영업이익과 순이익이 계속 성장 추세에 있는지를 살펴보기 위해 EPS(Earning Per Share·주당순이익: 기업이 벌어들인 순이익을 총 주식 수로 나눈 값)도 확인한다.”

ROE와 EPS로는 주식 고평가 여부를 알기 어렵지 않나.

“P/E를 EPS로 나누는 지표인 PEG(Price-Earning to Growth Rate·주가수익성장비율)로 고평가 여부를 알 수 있다. PEG는 일정 수준 이하로 낮아야 좋다. 피터 린치는 “PEG 0.5 이하를 찾아라”라고 말하기도 했다. 최근에는 PEG 0.5 이하 기업은 찾기 어려워, ‘돈이 불어나는 성장주식 투자법’ 저자 짐 슬레이터는 대형주는 PEG 1.0 이하, 대형주 외에는 0.75 이하가 적당하다고 주장한다. 하지만 1.0도 만만한 수치가 아니다. 나는 PEG 1.5 이하도 눈여겨 본다.”

이런 지표를 손쉽게 필터링하는 방법은?

“P/E나 P/B는 증권사 애플리케이션에서도 쉽게 찾을 수 있다. P/S, P/C, EPS, PEG 등은 핀비즈(FINVIZ.com) 같은 웹사이트를 이용하면 편리하게 필터링할 수 있다.”

성장주 투자 시 또 다른 확인 사항은?

“경제적 해자 여부다. 경제적 해자란 기업이 독점할 수 있을 정도로 뛰어난 기술력이나 서비스를 뜻한다. 애플이라고 하면 맥북을 대체할 만한 노트북이 있는가, 혹은 넷플릭스는 다른 OTT(온라인 동영상 서비스) 업체가 쉽게 대체 가능한가 등 독보적인 포지션을 차지하고 있는지 여부를 중요하게 본다. 여기에 더해 경영진에 대한 신뢰도도 많이 본다.”

KISTI에서 인공지능, 플랫폼 기술을 연구하고 있는데, 해당 분야에서 주목하는 기업이 있나.

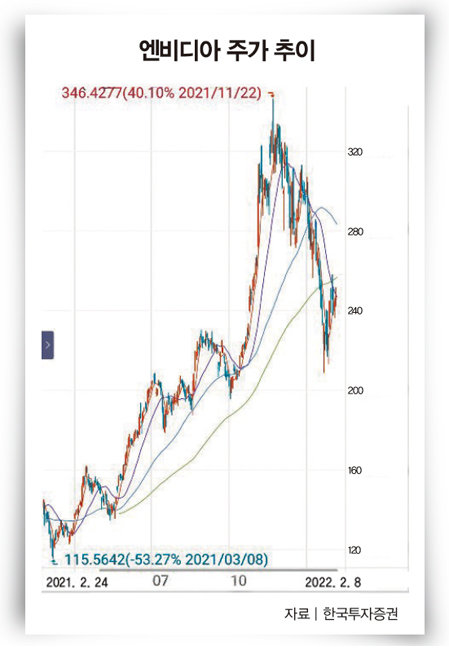

“마이크로소프트, 구글, 애플은 안정적으로 보유하기 괜찮은 종목이라고 본다. 이 종목들의 가치지표는 좀 부담스럽지만, 나스닥 지수가 많이 내려간 상태라 조금씩 매수할 생각이다. 엔비디아도 관심 있게 보고 있다(그래프 참조). 현재 핫키워드인 메타버스나 암호화폐에서 빠질 수 없는 게 GPU(그래픽 처리 장치)다. 엔비디아는 뛰어난 GPU 기술을 가지고 있다. 엔비디아 GPU는 거의 모든 산업 분야에 사용되기 때문에 미래에도 유망할 것이라 본다. 사실 나는 성장주뿐 아니라 안정적 투자가 가능한 배당주도 선호한다.”

어떤 배당주 종목에 투자하고 있나.

“존슨앤드존슨, 맥도날드, 코카콜라, 3M 등이다.”

배당주 선정 기준은?

“우선 배당수익률을 본다. 그런데 무작정 배당을 많이 준다고 좋은 기업은 아니다. 원래 5% 배당을 주는 기업의 주가가 100달러였다 50달러로 하락하면 배당수익률이 2배가 되기 때문이다. 이런 가짜 고배당수익률을 필터링하기 위해 배당 성향이 50% 미만인가도 확인해야 한다. 배당 성향이란 이익을 주주에게 얼마나 배당하는지를 나타낸다. 세 번째로는 배당을 얼마나 오랜 기간 인상하고 있는지도 확인한다.”

배당주는 배당 성장 기간이 중요

“미국주식은 25년 이상 배당을 인상한 종목은 ‘배당 귀족’, 50년 이상 인상한 종목은 ‘배당 왕’이라 부른다(표 참조). 나는 이 배당 성장 기간을 배당주 선정 시 가장 우선적으로 확인한다. 마지막으로 매출이 꾸준히 증가하고 있는지도 알아본다.”

미국 증시 약세장이 지속되고 있다. 시장을 이기는 마법 공식이 있나.

“나도 약세장을 이기는 투자법을 지속적으로 연구 중이지만, 결론적으로 시장을 이기는 마법 공식은 없다. 하지만 시장에서 크게 피해를 보지 않는 방법은 있다. 바로 자산배분이다. 가장 심플한 영구 포트폴리오는 최근 43년간 데이터를 살펴본 결과 최악의 순간에도 연수익률이 –15%를 넘지 않았다.”

자산배분은 어떻게 하고 있나.

“내가 만든 병정개미 포트폴리오로 자산을 배분하고 있다. 병정개미 포트폴리오는 영구 포트폴리오, 올웨더 포트폴리오를 변형해 만든 포트폴리오로, 자산을 미국 주가지수 ETF 3개에 15%씩, 미국 장기채와 중기채에 45%, 금에 10%로 나눠 투자한다. 전체 투자자산 중 절반 정도를 병정개미 포트폴리오에 투자하고 있고, 나머지는 주식 개별 종목에 투자한다.”

어떤 미국 지수 ETF 3개에 자산을 배분 중인가.

“S&P500 지수를 추종하는 SPY, 다우존스 지수를 추종하는 DIA, 나스닥 지수를 추종하는 QQQ다.”

리스크에 대비하는 특별한 방법이 있나.

“불확실성이 높은 장에서는 배당주들 위주로 투자하면 손해를 좀 덜 볼 수 있다. 또한 폭락장에 대비하기 위해 현금 확보도 꼭 필요하다.”

美 증시 버블 가능성 높아

미국 증시 버블이라는 의견도 많다.“P/B, 버핏지표, 배당수익률 같은 지표로도 버블을 확인할 수 있다. 우선 1999년부터 2021년까지 P/B 평균값은 2.9였다. 닷컴버블이 터지기 직전 최댓값은 5.06으로 평균값의 1.72배에 달하는 버블이었다. 현재 P/B가 4를 돌파해 5를 향해 가고 있다. 버핏지표로도 증시 위치를 확인할 수 있다. 버핏지표는 미국 증시 전체 시가총액을 미국 GDP(국내총생산)로 나눈 값으로, 1을 넘으면 고평가다. 현재 버핏지표는 2가 넘고 있다. 시장 전체 배당수익률이 지나치게 낮은 것도 버블 징조로 보는데, 최근 배당수익률로 따져보면 버블로 평가하기 애매한 상태다. 이익수익률과 채권수익률을 비교하는 방법도 있다. P/E를 역수로 취하면 이익수익률이다. 채권수익률이 이익수익률보다 높으면 고평가, 낮으면 저평가됐음을 뜻한다. 현재는 채권수익률이 이익수익률보다 낮은 상태로, 이 지표로는 버블이 아닌 것으로 나타난다.”

또 다른 버블 증거 지표는?

“내가 가장 정확하다고 보는 지표가 장단기 금리 역전이다. 미국 국채 10년 금리를 장기 금리, 3개월 금리를 단기 금리로 봐서 장기 금리보다 단기 금기가 높아지는 경우 장단기 금리 역전이라고 부른다. 역사적으로 금리가 거의 최고점을 찍는 상승기에 장단기 금리 역전이 일어나면 꼭 버블이 터졌다. 앞으로 본격적으로 금리가 상승하면 장단기 금리가 역전되는지를 살펴볼 필요가 있다.”

최근 미국주식이 하락하면서 힘들어하는 투자자가 많다.

“목표 수익률을 낮추고 욕심을 통제할 수 있다면 자산배분 포트폴리오만으로도 생각보다 괜찮은 수익을 낼 수 있다. 너무 복잡하게 생각하지 말고 쉬운 방식으로 투자를 다시 시작해보면 어떨까 싶다.”