![[GettyImages]](https://dimg.donga.com/a/700/0/90/5/ugc/CDB/WEEKLY/Article/65/84/f1/63/6584f16302e6d2738250.jpg)

[GettyImages]

미국 주식, 버블 아닌가

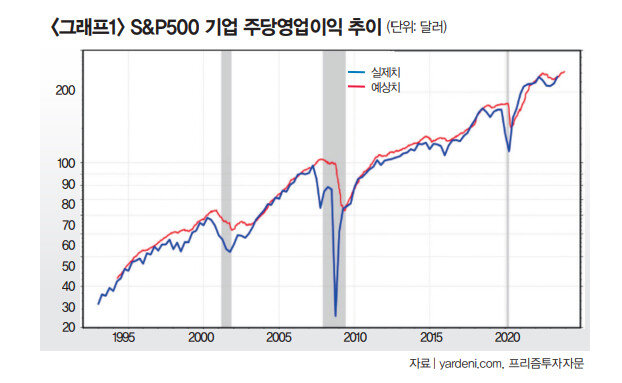

이런 논란이 있을 때 가장 중요한 체크 포인트는 바로 실적이다. 기업 실적이 개선된다면 주가수익비율(PER: 주가를 주당순이익으로 나눈 값)이 역사적 평균에 비해 높더라도 큰 문제가 되지 않기 때문이다. 예를 들어 올해보다 내년 이익이 2배로 늘어난다면 현재 주가 기준 PER이 20배라고 해도 내년에는 10배로 내려갈 것이다.

마침내 시작되는 금리인하

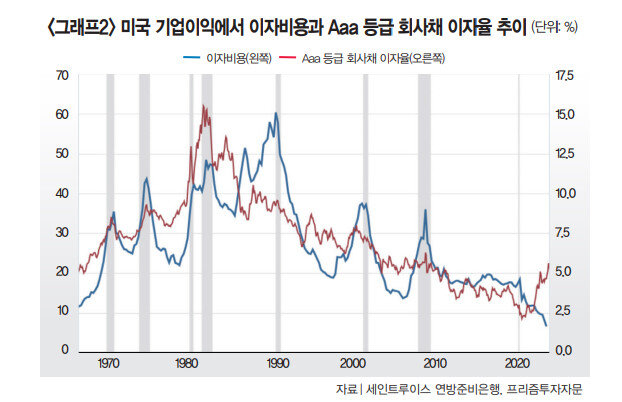

그렇다면 2024년 미국 기업이익은 어떻게 움직일까. 여러 요인이 기업 실적에 영향을 미치지만, 가장 중요한 변수 중 하나는 금리다. 금리가 상승할 때는 기업의 이자비용이 불어나는 한편, 가계의 소비 및 투자가 위축될 가능성이 크기 때문이다. 주택담보대출금리는 물론, 자동차 할부 이자율이 급등할 때는 ‘지름신’도 한 발 물러날 공산이 크다.

물론 2021년부터 회사채 금리가 급등하면서 이자비용 상승으로 기업 실적이 악화될 것이라는 예상이 우세했던 것도 사실이다. 그러나 미국 연방준비제도이사회가 12월 13일(현지 시간) 연방공개시장위원회(FOMC) 정례회의에서 정책금리 인상 중단과 함께 2024년 적어도 3차례 이상 금리인하 가능성을 시사한 만큼 이자비용 상승 우려가 현실화될 확률은 크게 낮아졌다. 과거 3년에 비해 새로 발행되는 채권금리가 상승하는 것은 어쩔 수 없지만, 이자율이 끝없이 상승할 것이라는 공포가 부각될 때에 비해서는 훨씬 나은 여건이다.

단위노동비용 하락도 호재

이자비용 절감 못지않게 2024년 미국 기업의 실적을 높일 수 있는 요인은 바로 생산성 향상이다. 생산성, 즉 근로자의 시간당 생산량이 늘어나면 기업에는 두 가지 가능성이 열린다. 이전보다 더 비용을 들이지 않고 상품이나 서비스를 만들어낼 수 있으니 가격을 인하해 경쟁자를 몰아낼 수 있고, 제품 가격을 동결함으로써 마진을 극대화할 수도 있다.

이 대목에서 한 가지 부연하고 싶은 것은 “미래를 정확히 예측하는 것은 불가능하다”는 점이다. 지난해처럼 예상하지 못한 전쟁이 시작돼 금리가 인상될 수도 있고, 노동조합 협상력이 개선돼 인건비가 다시 급등할 수도 있기 때문이다. 따라서 현 호실적이 나타난 이유를 점검하고 혹시 빗나가지 않는지 점검하는 태도를 지니는 것이 성공 투자의 핵심 비결이 아닐까 생각해본다.

![[영상] 새벽 5시 평택 삼성전자 반도체 공장, 헬멧 쓴 출근 근로자 8열 종대로 500m](https://dimg.donga.com/a/380/253/95/1/ugc/CDB/WEEKLY/Article/69/b1/2f/08/69b12f0800eaa0a0a0a.jpg)