![[GETTYIMAGES]](https://dimg.donga.com/a/700/0/90/5/ugc/CDB/WEEKLY/Article/65/84/e7/12/6584e7121e18d2738276.jpg)

[GETTYIMAGES]

채권은 금리인하기에 주목해야 하는 대표 자산이다. 채권은 금리와 반대로 움직인다. 그래서 고금리가 지속될 때는 이자수익(표면금리)이 주된 투자 방법이지만 금리가 하락할 때는 채권 가격 상승으로 매매를 통한 시세차익도 함께 누릴 수 있다. 특히 듀레이션(투자금을 회수하는 데 걸리는 시간)이 길어 향후 발생할 리스크를 감수해야 하는 장기채는 금리 변화에 따른 가격 변동 폭도 커 단기채보다 시세차익을 내는 데 유리하다.

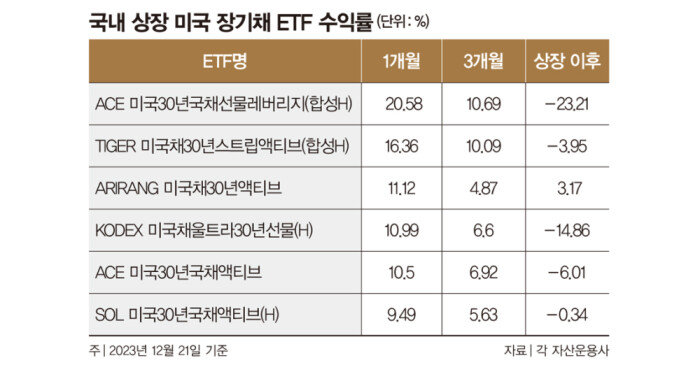

현재 투자자들이 주목하는 것도 미국 장기채 ETF다. 한국 시간으로 FOMC 정례회의 결과가 발표된 12월 14일 국내에 상장된 미국 장기채 ETF 6종(인버스 제외) 모두 일제히 가격이 올랐다(표 참조). ‘ARIRANG 미국채30년액티브’는 52주 연고점을 찍기도 했다.

10월 바닥 찍은 채권 가격

10월까지만 해도 미국 장기채 ETF는 모두 두 자릿수 손실을 기록했다. 당시 미 국채 10년물 금리가 연초 3% 초반대에서 점차 상승해 5%를 넘어서는 등 글로벌 금융위기 직전인 2007년 이후 16년 만에 최고치를 찍기도 했다. 이런 상황이 연준의 금리인하 시사로 완전히 뒤바뀐 것이다.12월 21일 기준 1개월 수익률 상위에는 ‘ACE 미국30년국채선물레버리지(합성H)’와 ‘TIGER 미국채30년스트립액티브(합성H)’가 자리한다. 일반적인 장기채 ETF의 듀레이션은 17~18년 수준이지만 두 상품은 그것의 1.5~2배에 이른다.

먼저 20.58%로 수익률 선두를 달리는 ‘ACE 미국30년국채선물레버리지(합성H)’는 듀레이션이 33.6년으로 국내에 출시된 미국 채권형 ETF 중 가장 길다. 또한 ‘S&P 울트라 티본드 선물 지수(Ultra T-Bond Futures Index)’의 일별 수익률을 2배수로 추종해 높은 수익률을 기대할 수 있다. 올해 2월 상장 이후 -23.21% 수익률로 고전했으나 채권 가격이 10월 말 바닥을 찍고 상승 중이다. 순자산 규모는 580억 원, 수수료에 해당하는 총 보수는 0.25%다.

‘TIGER 미국채30년스트립액티브(합성H)’는 원금과 이자가 붙어 있는 채권을 분리하고, 만기가 긴 원금에만 투자해 채권의 평균 듀레이션을 늘리는 스트립 전략이 사용돼 듀레이션이 26.69년으로 길다. 올해 5월 상장됐으며 순자산 규모는 1647억 원이다. 수익률 1개월 16.36%, 3개월 10.09%, 상장 이후 -3.95%를 기록하고 있다. 역시 10월 말 최저가를 찍고 가격이 상승 중이다. 총 보수는 0.15%며, 환율 영향을 받지 않는 환헤지 전략이 사용됐다.

비슷해 보여도 특성 다른 장기채 ETF

수익률이 그 뒤를 잇는 ‘ARIRANG 미국채30년액티브’ ‘ACE 미국30년국채액티브’ ‘SOL 미국30년국채액티브(H)’는 이름은 비슷하지만 추종하는 기초지수가 다르다. 먼저 ‘ARIRANG 미국채30년액티브’는 미국 재무부가 발행한 국채 중 잔존 만기 20년 이상으로 구성된 미국 국채지수 ‘ICE 미국 재무부 20년물 채권 지수(ICE U.S. Treasury 20+ Year Bond Index, 원화환산)’를 추종하며 올해 8월 상장됐다. 순자산 규모 204억 원, 총 보수 0.14%다. 수익률은 1개월 11.12%, 3개월 4.87%, 상장 이후 3.17%를 기록 중이다.순자산 규모 6064억 원으로 장기채 ETF 가운데 최대 투자금이 몰린 ‘ACE 미국30년국채액티브’는 미국 발행 30년 국채 중 잔존 만기 20년 이상 채권을 편입하는 ‘블룸버그 미국 재무부 20년 총수익률 지수(Bloomberg US Treasury 20+ Year Total Return Index)’를 비교지수로 해 미국 초장기 국채 가격 움직임을 추종한다. 올해 3월 상장 이후 4월부터 매달 주당 21~37원 분배금을 지급하고 있으며, 분배금 재원으로 투자 원금이 아닌 채권 이자수익을 활용한다. 총 보수가 연 0.05%로, 국내 상장된 다른 미 장기채 ETF 상품들에 비해 저렴하다. 1개월 수익률은 10.5%, 상장 이후 -6.01%다.

‘SOL 미국30년국채액티브(H)’는 미국 30년 국채를 환헤지 전략으로 투자하는 상품이다. 한국자산평가(KAP)가 산출 및 발표하는 미국채 20년물 지수를 추종하며 올해 7월 상장됐다. 순자산 79억 원, 총 보수는 0.05%다. 수익률은 1개월 9.49%, 3개월 5.63%, 상장 이후 -0.34%다.

‘KODEX 미국채울트라30년선물(H)’는 2018년 9월 증시에 가장 먼저 상장된 미국 장기채 ETF다. ‘S&P 울트라 티본드 선물 초과수익률 지수(S&P Ultra T-Bond Futures Excess Return Index)’를 추종하며 순자산 총액 3151억 원, 총 보수는 0.3%다. 수익률 1개월 10.99%로 역시 10월 말 연 최저점을 찍고 가격이 상승 중이다. 3개월 수익률은 6.6%며 상장 이후 누적 수익률은 -14.86%다.

전문가들은 내년 유망 자산으로 채권을 꼽지만 금리인하 기대감에 당장 미 장기채 ETF에만 집중 투자하는 것은 추천하지 않는다. 미국이 내년 1분기 곧바로 금리인하에 나서지 않을 가능성이 크고, 금리인하에 나서도 이전처럼 유동성을 대거 풀지는 않을 것으로 보이기 때문이다. 이종원 하나증권 강남파이낸스WM센터 차장은 “채권 가격은 이미 저점을 지나 방향성은 정해졌다”면서도 “내년 1월 발표될 미국 12월 소비자물가지수가 시장 전망치를 웃돌아 금리인하 속도가 더뎌질 가능성이 있으니 단기간에 채권시장에 진입하기보다 분할매수를 추천한다”고 말했다.

이한경 기자

hklee9@donga.com

안녕하세요. 주간동아 이한경 기자입니다. 관심 분야인 거시경제, 부동산, 재테크 등에 관한 취재하고 있습니다.

공정위, ‘협력 업체 기술 유용 의혹’ LG화학 현장 조사

미국-이란 전쟁에서 실전 능력 확실히 입증한 천궁-Ⅱ

![[영상] 새벽 5시 평택 삼성전자 반도체 공장, 헬멧 쓴 출근 근로자 8열 종대로 500m](https://dimg.donga.com/a/380/253/95/1/ugc/CDB/WEEKLY/Article/69/b1/2f/08/69b12f0800eaa0a0a0a.jpg)