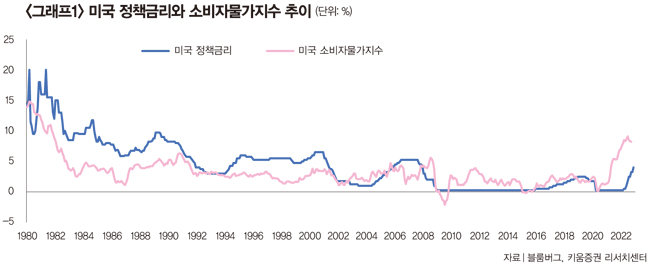

연준은 성명서에 일부 문구를 추가한 것을 제외하면 9월과 비교할 때 경제활동이나 인플레이션에 대한 시각에 큰 변화가 없었다. 최근 지출과 생산 지표들이 완만한 성장을 이어가고 있다고 밝혔으며, 고용 상황은 지속해서 견조하고 실업률은 낮은 수준이라는 입장을 유지했다. 인플레이션에 대해서도 에너지 가격 및 공급 차질 여파 등으로 높은 수준을 유지하고 있다는 이전 평가를 고수했다. 또한 러시아의 우크라이나 침공이 인플레이션뿐 아니라, 글로벌 경제활동에도 부담으로 작용한다는 지적과 함께 양적긴축 유지와 대차대조표 규모 축소 계획을 지속하겠다는 입장도 이어갔다.

다만 “목표 범위의 향후 인상 속도를 결정하는 데 통화정책의 누적된 긴축, 통화정책이 경제활동과 인플레이션에 미치는 시차, 경제 및 금융 변화 등을 고려할 것”이라는 문구를 성명서에 새롭게 추가하면서 향후 금리인상폭 조절 가능성을 열어뒀다.

점도표 12월 회의에서 상향 조정될 것

![미국 연준(사진)의 최종 금리에 대한 현 시장 컨센서스는 4.75~5%다. [뉴시스]](https://dimg.donga.com/ugc/CDB/WEEKLY/Article/63/6d/b4/fc/636db4fc173ad2738276.jpg)

미국 연준(사진)의 최종 금리에 대한 현 시장 컨센서스는 4.75~5%다. [뉴시스]

성명서에 “누적된 통화긴축의 영향을 고려하겠다”는 문구를 새롭게 추가한 만큼 12월 FOMC에서 정책금리는 50bp 인상으로 결정될 것으로 예상된다. 하지만 연준의 금리인상폭 완화가 정책 전환(피봇)을 의미하는 것은 아니다. 향후 연준의 정책금리 인상폭 완화에도 목표로 한 최종 금리 수준이 높다면 그만큼 긴축 사이클이 연장될 수 있기 때문이다. 연준이 금리인상 속도를 조절할 가능성은 열려 있으나, 근본적으로 금리인상 기조가 바뀐 것은 아니라는 의미다.

연준의 최종 금리 수준에 대한 현 시장 컨센서스는 4.75∼5%이지만 내년 5.25∼5.5%까지도 높아질 수 있다. 미국 노동시장은 여전히 과열 구간에 머물러 있다. 실업률은 10월 기준 3.7%로 매우 낮은 수준이며, 구인 건수나 비농가 신규 고용 흐름은 여전히 양호하다. 물가 역시 역기저효과나 공급 차질 우려 완화 등을 고려할 때 증가율은 둔화되겠지만 구조적 측면에서 타이트한 공급 여건이 지속되면서 높은 물가 수준이 길어질 수 있다. 탈세계화, 지정학적 리스크 등 구조적 변화가 동반된 상황에서 노동시장 진입 인구 감소, 낮은 주택 재고와 원유 재고 수준 등은 타이트한 공급 여건이 조기에 해소되기 어려울 수 있음을 시사한다.

![미국의 최종 정책금리가 5%를 상회하면 내년 경기침체가 불가피하다. [GETTYIMAGES]](https://dimg.donga.com/ugc/CDB/WEEKLY/Article/63/6d/b5/21/636db52108a4d2738276.jpg)

미국의 최종 정책금리가 5%를 상회하면 내년 경기침체가 불가피하다. [GETTYIMAGES]

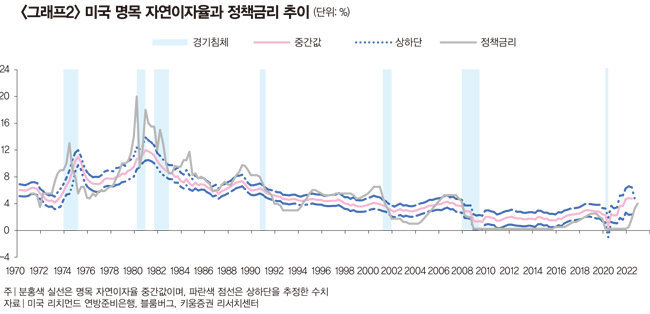

명목 자연이자율 임계치 넘어서면 경기침체 발생

이처럼 이전에 비해 타이트한 공급 여건이 지속된다는 것은 물가를 낮추기 위한 수요 위축이 좀 더 강하게 이어져야 한다는 의미다. 이는 그만큼 연준의 긴축이 고강도로 진행돼야 하며, 결국 연준의 최종 금리 수준이 시장 예상보다 높을 수 있음을 시사한다.

최근 베어마켓 랠리가 진행되면서 시장의 위험 요인이 어느 정도 반영된 것 아니냐라는 의견이 나오고 있다. 하지만 연준의 최종 금리 수준에 대한 불확실성이 아직 남아 있고, 금리인상 부작용이 아직 나오지 않은 상황이다. 조달비용 증가에 따른 기업의 실적 악화 가능성과 미 달러화 강세에 따른 신흥시장 내 자금 유출 우려, 달러/원 환율 1500원 선 돌파 가능성 등 불안 요인이 잔존하는 만큼 보수적인 투자 스타일이 아직은 필요해 보인다.