![미국 대선이라는 정치 이벤트가 혼선을 주고 있지만 하반기 주가를 결정할 가장 큰 동력은 연준의 정책이다. 왼쪽부터 도널드 트럼프, 카멀라 해리스, 제롬 파월(왼쪽부터). [뉴시스]](https://dimg.donga.com/ugc/CDB/WEEKLY/Article/66/ac/46/e7/66ac46e70bc1d2738250.jpg)

미국 대선이라는 정치 이벤트가 혼선을 주고 있지만 하반기 주가를 결정할 가장 큰 동력은 연준의 정책이다. 왼쪽부터 도널드 트럼프, 카멀라 해리스, 제롬 파월(왼쪽부터). [뉴시스]

이상이 7월 한 달간 벌어진 일들이다. 수개월에 걸쳐 일어나도 부담스러울 법한 일이 한 달 만에 동시다발적으로 발생한 격이다. 그야말로 격변의 시기를 맞아 전 세계 경제는 어떻게 흘러갈지, 주식 등 금융시장 참여자들은 어떤 전략을 취해야 할지 고민이 커질 수밖에 없는 시점이다.

일단 미국 대선 이슈와 관련해 강조하고 싶은 점이 있다. 중기적 관점에서 봤을 때 특정 미국 대선 후보의 당선 자체가 개별 업종 성과에 미치는 영향은 시간이 지날수록 약해지는 특성이 있다는 것이다. 일례로 2016년 11월 트럼프 당선 이후부터 2020년 11월 말까지 성과를 살펴보면 코스피가 32.8% 상승한 가운데 IT 가전(274.2%), IT 하드웨어(148.2%), 반도체(113.7%), 헬스케어(109.8%) 등 트럼프 피해주들이 수익률 상위권을 기록하며 오히려 우위를 점했다. 반면 트럼프 수혜주로 인식되던 에너지(0.6%), 철강(-8.1%), 조선(-11.5%), 건설(-13.8%) 등은 부진한 성과를 냈다.

연준, 인플레이션에서 고용 등 경기로 무게중심 이동

조 바이든 대통령 시기도 마찬가지다. 2020년 11월부터 올해 7월까지 조선(106.3%), 기계(102.7%), 보험(95.4%), 반도체(57.5%) 순으로 높은 수익률을 기록했으며, 이는 바이든 수혜주(친환경, 헬스케어 등) 범주에 해당된다고 보기 어렵다.

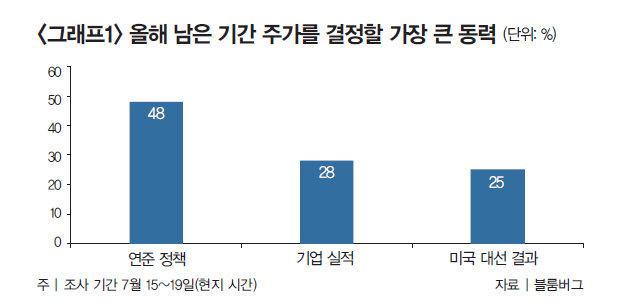

결국 미국의 정치 지형 변화가 무역, 세금 등 정책 경로를 통해 증시에 영향을 미치는 것은 맞지만, 중장기적으로 주가의 큰 줄기를 결정하는 것은 매크로(연준 통화정책 등)와 기업 실적이다. 실제로 7월 15~19일 트럼프의 당선 가능성이 커지면서 ‘트럼프 트레이드’가 유행한 시기 블룸버그가 전문가들을 대상으로 실시한 설문조사 결과를 보면 흥미로운 점이 발견된다(그래프1 참조).

그다음으로 연준 통화정책을 살펴보자. 최근 9월 금리인하 확률이 90%대로 오르면서 기정사실화되는 분위기지만, 이보다 눈에 띄는 부분은 연내 총 금리인하 횟수에 대한 컨센서스가 2회에서 3회로 이동하고 있다는 점이다. 필자 역시 2회 인하를 예상하면서도 3회 인하까지는 미국 소비자물가지수(CPI), 경제지표 등을 좀 더 지켜보면 가능할 수도 있다는 입장이다.

하지만 연내 4회 혹은 내년 상반기까지 회의 때마다 금리인하를 하는 쪽으로 컨센서스가 계속 이동한다면 증시 입장에서는 악재가 될 듯하다. 물가가 잡혀서, 혹은 인플레이션이 목표치에 도달해서 인하하기보다 경기에 심각한 문제가 발생해 이에 사후적으로 대응하려는 성격일 것이기 때문이다.

최근 제롬 파월 연준 의장이 “인플레이션은 연준이 직면한 유일한 위험이 아니다” “최근 고용시장은 2년 전에 비해 상당히 둔화됐다”고 언급한 점도 이러한 맥락에 기인한 것으로 보인다. 이는 연준이 이전보다 고용 등 경기에 무게중심을 둔 것으로 유추할 수 있는 대목으로, 시장 참여자들도 변화하는 무게중심에 맞춰 전략을 수립해야 함을 시사한다.

금리인하 2~3회 넘어서면 악재 가능성

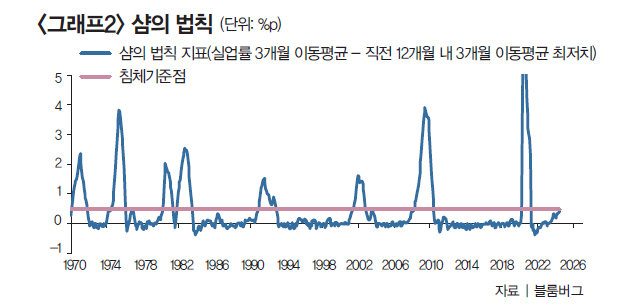

상황이 이렇다 보니 경기침체, 경기둔화 등 경기 자체에 대한 부정적 민감도도 시간이 지날수록 높아지고 있다. 최근 ‘샴의 법칙’(실업률 3개월 이동평균-직전 12개월 내 3개월 이동평균 최저치 > 0.5%p 기록 시 경기침체)이라는 침체 판단 지표가 시장에서 회자되고 있는 점도 마찬가지다(그래프2 참조).

앞서 얘기한 내용들을 다시 한 번 정리하면 다음과 같다. 정치, 통화정책, 경기, 산업 등 글로벌 경제와 금융시장을 둘러싼 환경이 수시로 급변하면서 많은 이가 판단에 혼선을 겪고 있다. 하지만 대선이라는 정치 이벤트는 금융시장에서 가격의 위아래 진폭만 유발할 뿐, 방향성을 결정하는 것은 매크로, 펀더멘털 등 본연의 가격 결정 변수다. 또 연준은 9월 FOMC부터 연내 금리인하를 총 2회 단행하겠지만, 고용시장이 냉각되고 경기가 침체에 빠져서 사후적으로 대응하려는 성격은 아닐 것이다. 이는 “연준이 실제 금리인하 시 글로벌 금융시장에 공포와 불안 심리를 조장할 여지는 낮을 것”이라는 결론으로 이어진다. 이제 상황을 지켜보며 돌발 변수에 대응해야 하는 구간에 돌입한 것은 맞지만, 앞서 정리한 내용처럼 중심을 잡고 가는 것이 적절한 대응 방안이라고 생각한다.

![[영상] “분할매수-분할매도로 박스권, 하락장에도 연 10% 수익”](https://dimg.donga.com/a/570/380/95/1/carriage/MAGAZINE/images/weekly_main_top/66df7d3803f7d2738276.jpg)