신규 상장 종목 가격제한폭이 확대되면서 기업공개(IPO) 시장 열기가 달아오르고 있다. [GETTYIMAGES]

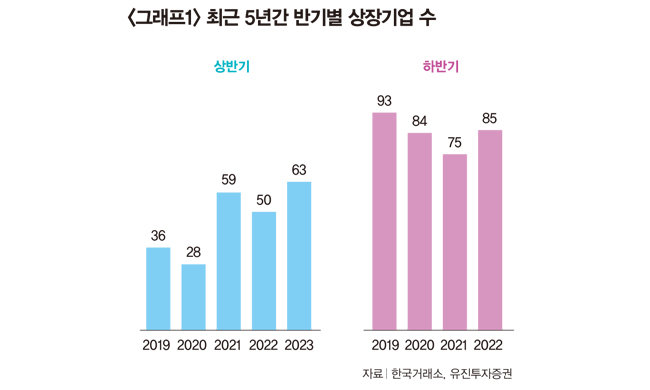

최근 기업공개(IPO) 시장에 훈풍이 불며, 올해 상반기 IPO 기업은 63개로 집계됐다(그래프1 참조). 이는 최근 5년 평균 42개 대비 높은 수준이다. 상반기 기준 2000년 133개, 2001년 69개, 2002년 113개에 이어 역대 4번째다. 시장별로 살펴보면 코스닥 시장이 46개로 나타났으며 코스피와 코넥스 시장은 각각 11개, 6개였다. 규모가 작은 코스닥 기업이 주로 상장되면서 상반기 IPO 공모 금액은 1조3000억 원으로 과거 상반기 평균인 2조 원보다 적었고, 시가총액 규모도 5조8000억 원으로 과거 평균 7조2000억 원에는 못 미쳤다.

시큐센 상장 시초가 198% 상승

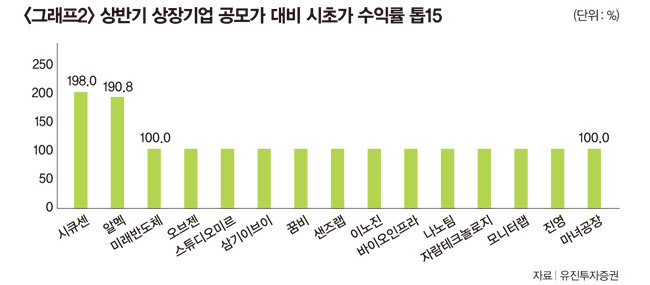

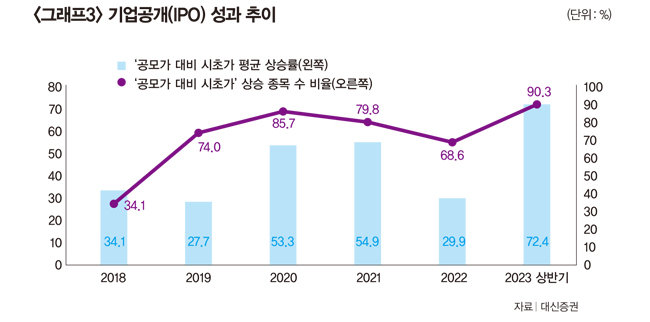

상반기 기관수요예측을 거쳐 신규 상장된 31개 기업의 공모가 대비 시초가 수익률은 72.4%로 2018년 이후 가장 높은 수치였다. 이는 6월 26일부터 코스피·코스닥 시장에 신규 상장되는 기업의 상장 당일 가격제한폭을 기존 최대 260%에서 최대 400%로 확대하는 ‘유가증권·코스닥시장 업무규정 시행세칙’이 적용됐기 때문으로 분석된다. 가격제한폭을 확대 개정한 것은 기존에 제한된 가격제한폭 때문에 연달아 상승한 후 급락하는 등 투자자 피해가 발생해 이를 최소화하기 위해서다. 당일 변동폭을 확대함으로써 단기간에 균형 가격에 도달하게 하려는 취지도 있다. 업계는 기존에 상장 첫날 공모가의 2배를 기록한 후 상한가로 마감하는 ‘따상’을 뛰어넘어 공모가의 4배까지 오르는 ‘따따블’이 가능해지면서 IPO 시장에 열기가 더해진 것으로 분석한다. 가격제한폭이 확대된 직후 상장된 시큐센(6월 29일 상장)과 알멕(6월 30일 상장)은 상장 당일 공모가 대비 시초가가 각각 198%, 190.8% 상승했다(그래프2 참조).

하반기 60여 개사 IPO 나서

박세라 대신증권 연구원은 “상반기 IPO 종목들은 공모가 대비 시초가 상승 종목 비율도 90.3%로 높게 유지됐다”며 “가격제한폭 확대로 상장 당일 수급이 몰리면서 시초가 수익률 변동성이 커져 하반기는 코스닥 IPO 시장이 과열 구간에 들어설 것으로 예상된다”고 진단했다(그래프3 참조).

IPO 시장은 지난해 1월 LG에너지솔루션이 공모금액 12조8000억 원을 끌어모으며 역대급 흥행을 기록한 이후 시장 상황이 악화돼 얼어붙었다. 새벽배송업체 컬리와 오아시스, KT 계열 독서 플랫폼 밀리의서재 등 상장을 준비하던 기업이 잇달아 상장을 철회하기도 했다. 하지만 올해 하반기 IPO 시장은 대어급 기업들의 상장이 전망되면서 회복세를 보일 것으로 기대된다. 박종선 유진투자증권 연구원은 “최근 대어급 기업 가운데 에코프로머티리얼즈, 노브랜드, 나이스평가정보, 두산로보틱스, SGI서울보증 등이 IPO 심사청구를 신청하고 승인을 기다리고 있다”며 “IPO 추진 기업들의 성공 여부와 진행 상황에 따라 추가 대어급 기업의 상장 추진이 이어질 것으로 예상된다”고 밝혔다.

7월 5일 공모청약 스타트를 끊은 필에너지가 공모 규모 956억 원, 증거금 15조7578억 원을 달성하고 경쟁률 1318 대 1로 흥행에 성공해 하반기 IPO 시장에 대한 기대감을 더욱 키웠다. 하반기에는 약 60개사가 IPO에 나설 것으로 전망된다. 현재 하반기 공모청약일이 확정된 기업은 15개이며, 이 가운데 상장 일정이 정해진 기업은 2차전지 장비업체 필에너지(7월 14일), 5G 케이블·안테나 전문기업 센서뷰(7월 19일), 웹툰 제작사 와이랩(7월 20일), 화장품 제조·유통업체 뷰티스킨 (7월 24일), 확장현실(XR) 솔루션 전문기업 버넥트(7월 26일), 인공지능(AI) 기반 신약 개발 전문기업 파로스아이바이오(7월 27일) 등 6개다(표 참조).

SK에코플랜트 상장 기대

특히 공모청약일이 결정된 기업 중에서는 기업가치 1조 원 이상 대어로 꼽히는 반도체 설계업체 파두(청약일 7월 27~28일), 종합강판 제조기업 넥스틸(청약일 8월 9~10일)이 포함돼 있어 투자자의 관심이 쏠리고 있다.

시가총액 3조 이상인 ‘특대어급’ 기업도 줄줄이 상장 준비에 나서고 있다. 2차전지 전구체업체 에코프로머티리얼즈(시총 3조 원), SGI서울보증(시총 3조 원)은 상장예비심사를 청구한 상태다. 올해 초 로봇 관련주가 인기를 모으면서 연내 상장이 이뤄질지 초미의 관심을 끌었던 두산로보틱스(시총 1조5000억 원)도 하반기 상장할 채비에 나섰다. 노브랜드(시총 1조 원), 게임 개발업체 시프트업(시총 1조 원)과 미디어커머스업체 에이피알(시총 1조 원) 등도 상장예비심사를 진행 중이다. 지난해 말 시장 상황을 이유로 상장을 철회했던 밀리의서재는 6월 1일 예비심사청구를 하고 심사 승인을 기다리고 있다. 이들 기업은 심사를 통과하면 연내 유가증권시장에 상장될 것으로 보인다. 특히 IPO ‘최대어’로 꼽히는 SK에코플랜트의 상장 기대감이 커지고 있다. SK건설이 사명을 바꾸고 상장을 준비 중인 SK에코플랜트는 시가총액 5조∼6조 원 규모로 추정된다.

증권가는 현재 IPO를 추진하는 기업의 성공 여부에 따라 대어급 기업의 추가 상장이 추진될 것으로 예상하고 있다. 대상 기업은 디지털전환(DX) 전문기업 LG CNS, CJ올리브영, 새벽배송업체 컬리와 오아시스, 인터넷전문은행 케이뱅크, 보안업체 SK쉴더스, 온라인 유통업체 11번가와 SSG닷컴, 여가 서비스업 야놀자 등이다.

*유튜브와 포털에서 각각 ‘매거진동아’와 ‘투벤저스’를 검색해 팔로잉하시면 기사 외에도 동영상 등 다채로운 투자 정보를 만나보실 수 있습니다.

![신규 상장 종목 가격제한폭이 확대되면서 기업공개(IPO) 시장 열기가 달아오르고 있다. [GETTYIMAGES]](https://dimg.donga.com/ugc/CDB/WEEKLY/Article/64/b0/a2/24/64b0a2240c01d2738276.jpg)