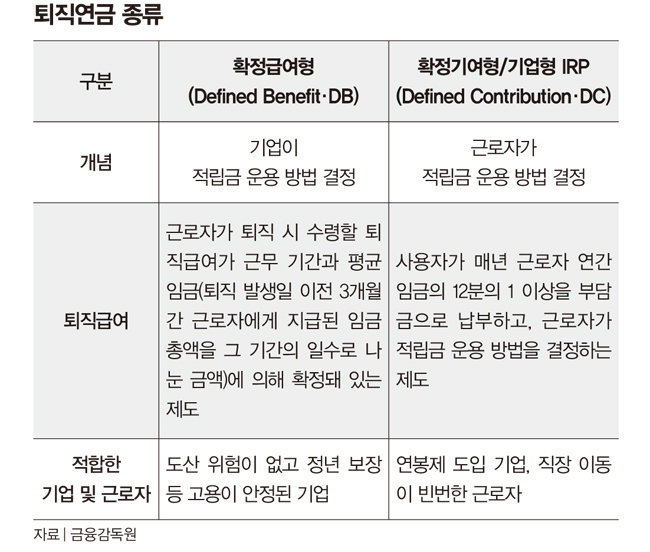

금융위원회에 따르면 한국 퇴직연금 시장 규모는 지난해 9월 말 기준 266조 원이다. 퇴직연금 유형별 적립금액은 DB형(확정급여) 151조2000억 원, DC형 71조9000억 원, IRP 42조 9000억 원으로 그 비중이 각각 56.9%, 27.0%, 16.1%이다. 이 중 가입자가 다니는 회사가 운용 방법을 선택하는 DB형과 달리, 가입자가 운용 방법을 선택할 수 있는 DC형과 IRP는 높은 수익률이 예상되지만 현실은 딴판이다. 퇴직연금 적립금의 86.4%(지난해 9월 기준)가 예금 등 원리금보장형 상품으로 운용되고 있으며, DC형과 IRP도 펀드 등 실적배당형 상품 편입 비중이 각각 20.9%, 33.7%에 불과하기 때문이다. 이런 상황은 낮은 수익률로 나타나 일부 실적배당형을 제외한 원리금보장형 수익률은 1%대에 머물고 있다.

다양해진 투자상품 가운데 선택

디폴트옵션은 원리금보장형 상품에 묶인 퇴직연금을 되도록 수익률이 높은 실적배당형 상품으로 유도하려는 의도로 만들어진 제도다. 가입자가 운용 지시를 하지 않으면 5가지 디폴트옵션 가운데 사전에 지정한 방법으로 운용된다. 디폴트옵션은 △은퇴 연령 등 투자 목표 시점에 따라 위험자산 편입 비중을 자동으로 조정하는 TDF(Target Date Fund) △분산투자와 주기적 자산배분을 통해 장기 수익을 추구하는 장기가치 상승 추구 펀드 △단기 금융상품이나 국채 등에 투자해 안정성을 추구하는 MMF(Money Market Funds) △국가 정책 등에 따른 사회기반시설사업에 투자하는 인프라펀드 △원리금보장형 상품으로 구성된다.가입자는 퇴직연금사업자(은행·증권·보험사)로부터 디폴트옵션에 관한 정보를 제공받고 그중 하나를 선택한다. 사업자는 퇴직연금 가입일 혹은 기존에 운용 지시한 상품의 만기가 도래한 날로부터 4주가 지날 때까지 가입자가 운용 지시를 하지 않을 경우 “적립금이 미리 선택한 디폴트옵션으로 운용된다”고 통지하고, 또다시 운용 지시 없이 2주가 경과하면 사전에 지정한 포트폴리오로 자동 운용된다. 물론 운용 도중 가입자 의사에 따라 언제든 운용 방법을 바꿀 수 있으며, 직접 퇴직연금을 운용하던 가입자도 디폴트옵션으로 전환할 수 있다.

정부는 이런 제도 변화로 수익률 개선을 기대한다. 2006년 이 제도를 도입한 미국과 2013년 시행한 호주의 최근 5년 퇴직연금 수익률이 5~7%대에 이르기 때문이다. 반면 원리금보장형 상품이 디폴트옵션에 포함됨으로써 큰 변화를 기대하기 어렵다는 의견도 있다. 원리금보장형이 포함된 디폴트옵션을 도입한 일본의 경우 75%가 원리금보장형으로 운용하고 있기 때문이다. 아직 구체적인 시행령이 나오지 않아 궁금한 디폴트옵션에 관한 내용들을 김동엽 미래에셋투자와연금센터 상무로부터 자세히 들었다.

“장기투자 장점 살려 시장 수익 가져가야”

![김동엽 미래에셋투자와 연금센터 상무. [지호영 기자]](https://dimg.donga.com/ugc/CDB/WEEKLY/Article/61/d7/9f/b6/61d79fb610ead2738276.jpg)

김동엽 미래에셋투자와 연금센터 상무. [지호영 기자]

“사실 사전지정운용제도는 지금도 있다. 처음 DC형에 가입하면 가입자는 상품 설명을 듣고 투자상품을 선택한다. 사전 지정을 하는 것이다. 문제는 이때 원리금보장형인 정기예금을 고르면 만기가 돌아왔을 때 가입자가 그 시점에 별도로 운용 지시를 하지 않을 경우 동일한 유형의 상품으로 다시 운용된다는 점이다. 말하자면 금리만 바뀐 상태에서 같은 상품에 계속 투자하는 셈인데, 현재 시중금리가 너무 낮다 보니 DC형 수익률도 많이 떨어졌다. 그래서 우리도 연금 운용에 대한 지식이 부족해 자산 운용에 어려움을 겪는 이들을 위해 외국처럼 몇 가지 옵션을 주는 디폴트옵션을 도입하게 된 거다.”

디폴트옵션 발동에 총 6주가 소요되는데 어떤 의미인가.

“투자상품은 만기가 없기 때문에 디폴트옵션이 발동될 이유가 없다. 문제는 원리금보장형 상품인데, 기존에는 만기가 돌아오면 가입자에게 ‘만기가 돌아온다’는 내용의 문자메시지를 보내는 정도였다. 하지만 이제는 만기일로부터 4주가 지나도록 가입자가 운용 지시를 하지 않으면 ‘기존에 지정한 사전지정운용 방법으로 선택이 된다’는 안내를 해야 하고, 다시 2주가 지나도 연락이 없으면 사전지정운용 방법으로 넘어간다. 말하자면 이제 가입자가 좀 더 적극적으로 운용 지시를 할 수 있도록 계속 확인하는 과정이 반복되는 거다.”

TDF를 가장 많이 선택할 것으로 예상하는 이유는?

“미국에서 이 제도를 도입했을 때 TDF를 가장 많이 선택한 것이 첫 번째 이유다. 두 번째는 퇴직연금은 장기 상품으로 젊을 때 공격적으로 운영하다 주가가 출렁여도 시간에 다 묻혀버리면서 장기적으로는 시장 수익을 가져갈 수 있는데, 이런 점이 운용 기간 자동으로 위험자산과 안전자산 비중을 조절해주는 TDF의 특성과 잘 맞기 때문이다.”

디폴트옵션으로 어떤 변화가 생길까.

“법률안 공포일로부터 6개월이 지난 후 시행되고, 시행일로부터 1년 이내 회사가 퇴직연금계약에 반영하게 되니 서서히 변화가 일어날 것으로 본다. 아직까지 시행령이 다 나오지 않아 사업자도 그에 맞춰 준비해야 하는 상황이다. 5가지 디폴트옵션 유형은 있지만 구체적인 상품이 없는 이유다. 본격적으로 디폴트옵션이 시행돼도 끝까지 원금 보장이 되는 정기예금을 고집하는 분도 있을 거다. 만약 투자상품 변경을 고려하고 있다면 먼저 투자는 리스크를 동반한다는 사실을 정확히 인식하고 관심을 가져야 한다. TV를 사도 온갖 제품을 찾아보면서 품을 파는데 한 달치 급여를 투자하는 퇴직연금에 그 이상 노력을 기울여야 하지 않을까.”

이한경 기자

hklee9@donga.com

안녕하세요. 주간동아 이한경 기자입니다. 관심 분야인 거시경제, 부동산, 재테크 등에 관한 취재하고 있습니다.

‘95만 닉스’ 날개 단 코스피, 사상 첫 5800선 돌파

이제 2월인데 수익률 90.90%, 반도체 2배 레버리지 투자 통했다