![[GETTYIMAGES]](https://dimg.donga.com/ugc/CDB/WEEKLY/Article/64/52/fc/d7/6452fcd71bcdd2738276.jpg)

[GETTYIMAGES]

“KB국민·신한·하나·우리·NH농협은행 등 5대 시중은행에서는 만 18세 이하를 대상으로 내놓은 자녀용 적금 상품을 통해 연 3~4%대 고금리를 제공한다. ◯◯은행의 ‘☐☐ 주니어 적금’ 금리는 최고 연 4.45%로 자녀용 적금 중 가장 높은 수준이다. 적금 가입 기간에 주택청약종합저축을 유지하거나 ◯◯은행 입출금통장을 자동이체 계좌로 연결하면 우대금리를 제공받는다.”

어린이 적금보다 성인 적금 금리 더 높을 수도

기사에 나온 ‘☐☐ 주니어 적금’ 상품의 약관을 살펴보자. 해당 적금은 납부 한도가 분기 100만 원으로 연간 400만 원까지 넣을 수 있다. 이 상품의 금리는 온라인 가입 시 세전 3.45~4.45%다. 금리가 1%p나 차이 나는 이유는 우대 조건을 맞춰야 최대 금리를 받을 수 있기 때문이다. 이 상품의 우대 조건은 주택청약종합저축에 가입하거나, 자동이체를 6회 이상 하거나, 아동수당을 이 통장으로 받는 경우 등이다.같은 은행의 다른 적금 상품인 ‘△△ 적금’은 금리가 세전 연 3.35~4.65%로 우대금리가 최대 1.3%로 나온다. 우대 조건은 급여 이체, 카드 이용, 오픈뱅킹 등이다. 만약 부모가 본인 명의로 △△ 적금에 가입해 우대 조건을 충족했다면 4.65% 금리를 받을 수 있다. ☐☐ 주니어 적금의 최대 금리인 4.45%보다 0.2%p 높은 이자를 받는 것이다. 어린이용 상품이라고 무조건 더 좋으라는 법은 없으니 반드시 확인할 필요가 있다.

더 중요한 부분은 예적금만으로는 우리 아이 돈을 불리는 데 한계가 있다는 점이다. 예적금 상품의 실질금리 때문이다. 앞서 말한 예금금리는 ‘명목’(이름뿐인) 금리다. 명목상으로는 그 금리를 주지만 실제 돈이 얼마나 불어나는지 확인하려면 ‘실질금리’를 봐야 한다. 실질금리는 명목금리에서 물가상승률과 세금을 빼야 한다. 먼저 예금금리에서 이자소득세를 뺀 값인 세후 예금금리에서 다시 물가상승률을 빼면 예금의 세후 실질수익률(혹은 실질금리)이 나온다. 한국 정기예금의 진짜 수익률(실질금리)은 얼마일까.

세금과 물가상승률 빼면 실질수익 마이너스

가상의 인물 홍길동 씨 사례를 통해 상세히 알아보자. 홍 씨는 2021년 4분기에 만기 1년짜리 정기예금에 100만 원을 불입했다. 당시 정기예금금리는 1.67%였다. 명목금리 1.67%에서 이자소득세(15.4%)를 차감한 세후 금리는 1.41%다. 즉 홍 씨가 1년 후 받은 이자는 1만4100원이다. 이자를 받았으니 수익이 발생했다고 생각하지만 실제로는 손해를 봤다. 정기예금에 가입한 기간인 2021년 4분기부터 1년 후인 2022년 4분기까지 물가상승률이 4.78%였기 때문이다. 물가는 4.78% 올랐는데, 예금 이자소득은 1.41%밖에 안 되니 실제로는 3.37%를 손해 본 것이다. 이를 다르게 표현하면 ‘홍 씨 예금의 실질수익률은 -3.37%’다.

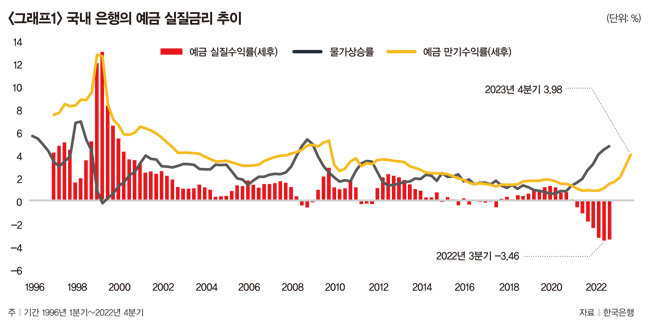

‘그래프1’에서 확인되듯이 2020년 2분기부터 1년 만기 정기예금에 가입한 이가 이자로 얻은 수익률은 ‘실질적으로는’ 마이너스였다. 이런 경우는 과거에도 있었다. 2008년 글로벌 금융위기, 2011년 남유럽 국가 신용위기 사태가 있던 때다. 그리고 최근 2~3년이 수십 년 만에 찾아온 높은 인플레이션으로 실질금리 마이너스 현상이 가장 심하다.

지난해 4분기 예금금리는 4.71%, 세후는 3.98%였다. 이 금리는 2008년 4분기 6.19% 이후로 14년 만에 가장 높은 금리였다. 많은 사람이 고금리 예금이라며 가입했다는 기사가 쏟아졌다. 하지만 이들이 1년 후 받을 금리가 진짜 돈을 벌어줄지 여부는 1년 후 물가상승률에 달렸다. 미래 물가를 예측할 수는 없지만 현 고물가 추세가 지속된다면 이들의 실질수익 역시 마이너스가 될 수밖에 없다. 실질금리가 플러스였던 1990년대 말에서 2000년대 초반만 해도 예금으로 돈을 불릴 수 있었다. 물가가 오르는 속도보다 금리가 더 높았기 때문이다. 하지만 앞으로는 그리 만만해 보이지 않는다. 예금만으로는 돈을 불릴 수 없는 시기에 대비하고자 투자라는 대안을 생각해봐야 한다.

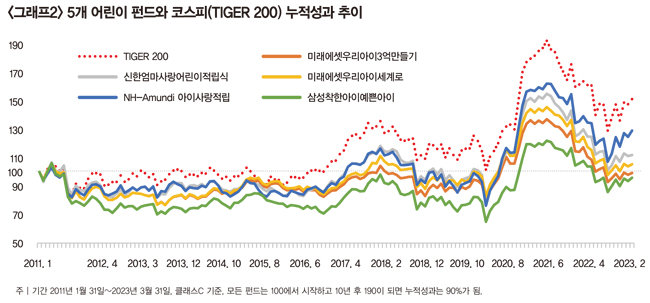

흔히 부모들이 자녀를 위한 투자상품으로 먼저 떠올리는 것이 어린이 펀드다. 펀드는 가입자들의 투자금을 모아 자산운용사 펀드매니저가 대신 돈을 굴려주는 것을 말한다. 펀드 이름에 어린이, 아이사랑, 우리아이, 착한아이 같은 단어를 넣어 자녀용 상품으로 홍보한다. 전문가가 알아서 잘 운용해주겠지 싶어 이것저것 따지기 귀찮을 때 이런 펀드에 가입하는 것을 고려하게 된다. 현재 운용되는 어린이 관련 펀드는 어떤 것들이 있는지, 그동안 성과는 어땠는지 한 번 체크해보자.

코스피 200 추종 ETF보다 총비용 높은 펀드들

위험 지표 관점에서도 비교해보자. 5개 어린이 펀드의 연변동성은 13~19%로 코스피 ETF의 17%와 큰 차이가 없다. 최대 낙폭도 34~48%로 코스피 ETF의 38%와 비슷하거나 오히려 높다. 요약하면 어린이 펀드 상품들을 코스피 상품들과 비교했을 때 위험은 높았지만 수익은 오히려 낮았다. 어린이 펀드의 성과가 좋지 못하다는 의미다.

결과적으로 어린이 펀드는 코스피 ETF와 매우 비슷하게 움직이는데 상대적으로 수익은 적다. 펀드 성과가 저조한 이유 중 하나는 비용 때문이다. 5개 어린이 펀드의 총비용(총보수+기타 비용+판매 수수료+매매·중개 수수료)은 평균 2.46%다. 코스피200을 추종하는 ETF의 과거 연수익률이 3.5%인 반면, 5개 어린이 펀드의 평균 수익률이 0.6%인 이유는 이 비용이 설명해주는 듯하다. 어린이 펀드의 과거 성과가 안 좋았으니 미래 성과도 나쁠 것이라고 주장하는 게 아니다. 하지만 어느 날 갑자기 다른 모습을 보일 거라고 상상하기도 쉽지 않다. 따라서 상품을 선택하기 전 꼼꼼히 따져보는 지혜가 필요하다.