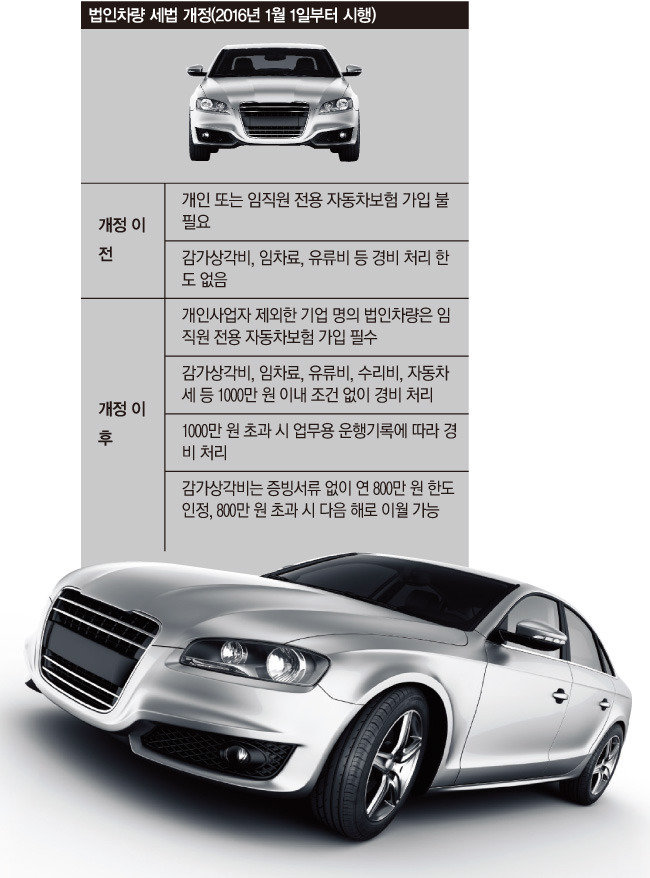

하지만 2016년부터는 이러한 편법 구매 및 운용이 확 줄어들 전망이다. 기획재정부는 1월 1일부터 업무용 승용차의 과세 개정법을 시행했다. 법인차량의 세금 감면 혜택을 낮추고 업무용 외 다른 용도로 쓰지 않도록 제한한 것이 골자다. 법인차량을 개인용으로 쓰던 기업 대표들의 발등에 불이 떨어진 셈이다.

개인사업자 ‘세테크’ 근절한다

먼저 기업의 법인차량은 자동차보험에 가입하고 세무서에 해당 차량을 신고하도록 의무화했다. 보험에 가입된 법인차량은 감가상각비·임차료·유류비·수리비·자동차세 등을 연 1000만 원까지 조건 없이 경비로 처리할 수 있다. 1000만 원을 초과하면 운행일지 기록을 통해 차량이 업무용으로 사용됐음을 입증해야 한다. 감가상각비는 증빙서류 없이 연 800만 원까지 인정되고, 800만 원을 초과하면 다음 해로 이월할 수 있다.개인사업자는 임직원 전용 자동차보험에 가입할 필요 없이 연 1000만 원까지 무조건 경비 처리가 가능하다. 1000만 원을 초과하면 운행기록을 써 경비를 인정받아야 한다. 따라서 구매비 및 유지비가 연 1000만 원 이하인 차량은 부담이 크게 늘지 않지만, 수천만 원 이상인 고가 승용차의 경우 부담이 커질 것으로 보인다.

새롭게 시행될 세법을 두고 전문가들은 법인차량 구매가 상당한 타격을 받을 것으로 내다보고 있다. 박성진 가응세무회계컨설팅 세무사는 “이번 개정법에 따라 7000만 원대 이상 고가 차량을 법인이 구매하는 비율이 많이 낮아질 것으로 보인다. 그동안 기업에서 고위 임원진에게 법인 명의의 차량을 개인별로 제공한 것도 개정법의 적용을 받기 때문이다. 1억 원 이상의 법인차량을 주로 구매하던 기업들이 차량 구매가를 낮춰 상담하는 경우가 늘고 있다. 고가의 외제차 딜러들 사이에는 ‘이제 어떡하느냐’며 위기를 걱정하는 이야기도 들린다”고 말했다. 박 세무사는 “특히 개인사업자나 개인병원 원장 등은 자동차를 ‘세테크’ 목적으로 활용한 경우가 많았는데 이들이 받는 타격이 가장 클 것”이라고 설명했다. 김진영 민주정책연구원 부연구위원(법학 박사)은 “그동안 기업이 법인차량을 자주 바꾸는 행태가 문제로 지적됐는데 이번 개정법을 통해 경비 처리가 제한되면 차량을 자주 바꾸는 경향도 줄어들 것이다. 기존 법에 비하면 탈세 제한 효과가 큰 정책”이라고 평가했다.

허위 운행기록 가능성은 존재

하지만 이번 개정 법인세법이 완벽하지 않다는 지적도 있다. 법인차량의 편법 운용 가능성이 아직 남아 있기 때문이다. 먼저 업무용 차량가격에 상한선이 없다는 점이 문제로 제기된다. 연 감가상각비 800만 원의 초과분은 다음 해로 이월할 수 있고, 이월하는 기간은 제한이 없기 때문에 고가 차량의 구매비 처리 기간만 늘린 셈이 된다. 예를 들어 1억 원짜리 차량을 구매했을 때 매년 감가상각비 800만 원을 12년 6개월 동안 인정받으면 사실상 구매비가 면제되는 것이다. 또한 차량을 개인적으로 사용한 후 운행일지에는 업무용 목적으로 기입하는 등 허위로 작성할 가능성도 존재한다.김유찬 홍익대 경영대학 교수(경제정의실천시민연합 재정세제위원장)는 “법인의 업무용 차량가격에 상한선을 도입하고, 업무 및 차량 운행일지를 주기적으로 조사해야 한다”고 강조했다. 김 교수는 “임직원이 아닌 다른 사람, 특히 임직원의 가족이 이용하는 것이 발각되면 3년 소급 적용으로 경비 처리를 불인정하고 세금을 추징하는 방법을 제안한다”고 말했다.

김진영 부연구위원은 “세법을 엄격하게 적용해도 탈세를 완전히 막지는 못한다”면서 “미국, 캐나다 등에서는 업무용 차량의 운행일지 기록이 필수고 업무용으로 사용된 비율에 따라 경비 처리를 조정한다. 하지만 이들 국가에서도 운행기록을 거짓으로 작성하는 경우가 종종 있기 때문에 행정당국에서 감시를 강화하고 있다. 국내 법인차량의 경우에도 탈세를 방지하는 실질적인 방법은 세무조사를 강화하는 것뿐”이라고 설명했다.

정부당국은 운행일지의 허위 작성이 쉽지 않으리라 보고 있다. 기획재정부 법인세제과 관계자는 “운행기록 허위 작성은 기업에게 꽤 부담이 될 것이다. 동종업계에서 유사한 규모의 기업 간 법인차량 운행일지를 모으면 대략 일정 비율의 업무용 운행기록이 나온다. 만약 특정 기업만 업무용 운행비율이 유난히 높다면 그 기업을 집중 조사할 수 있다”고 설명했다. 이 관계자는 “법인차량의 탈세 방지책에 대해 수많은 논의가 있었지만 해결책을 찾기가 쉽지 않았다. 앞으로 운행일지 제출 및 세무조사를 엄격하게 적용해 세금 탈루를 막을 것”이라고 강조했다.