목돈 예치 후 추가 수익을 기대할 수 있는 KB국민은행 ‘허브정기예금’

“일반 금융기관이 예금자보호법에 따라 5000만원까지 지급 보장하는 데 비해 우체국 예금은 국가가 한도 없이 원리금 전액을 보장하기 때문에 더 안전하다고 믿기 때문이죠.”

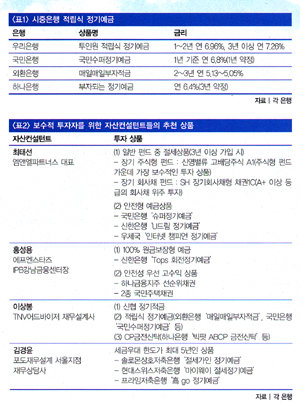

시중은행 상품에 대한 관심도 뜨겁게 달아오르고 있다. 최근 모네타 등 인터넷 재테크 사이트에서 가장 큰 관심을 받고 있는 대표적인 ‘신상(신상품)’은 우리은행의 ‘투인원 적립식 정기예금’. 추가 입금이 가능하고 매월 일정 금액을 자동 이체해 적금처럼 활용할 수 있는 이 상품은 출시된 올 11월 초부터 12월5일까지 총 1조7200억원(8만6300좌)의 성과를 올렸다.

펀드, 주식 등으로 손실을 본 투자자들이 좀더 안전한 은행 예금상품으로 몰리고 있다. 그만큼 투자 성향이 보수적으로 흐르고 있다는 뜻. 보수적 투자기에 알맞은 ‘알짜 저축상품’에는 어떤 것이 있을까.

부정기 후순위 채권도 관심 가져볼 만

재무설계사들은 최근 재무상담을 의뢰하는 고객 가운데 상당수가 현금 확보를 위한 단기 투자 상품을 선호한다고 전한다. 특히 최근에는 적립식 정기예금이 큰 반향을 불러일으키고 있다. 우리은행 수신상품개발팀 김봉준 대리는 “최근 증시 하락으로 주식시장에서 이탈한 자금이 은행의 고이자 상품으로 몰리는 현상이 뚜렷해졌으며, 특히 적립식 정기예금 상품과 관련된 인터넷 상담 및 문의 건수가 크게 늘었다”고 말했다. TNV어드바이저 이상봉 재무설계사는 이처럼 예금과 적금을 합친 자유적립식 예금으로 외환은행의 ‘매일매일부자적금’을 추천했다. 처음에는 10만원 이상 1000만원 이하까지만 입금할 수 있지만 2회차부터는 5만원 이상 1000만원 이내로 확대할 수 있어 자영업자나 수시로 저축이 가능한 사람들에게 적합하다는 설명이다.

이 재무설계사는 “은행이 자기 자본을 늘리기 위해 일정 금액 한도 내에서 부정기적으로 발행하는 후순위 채권에도 주목할 필요가 있다”고 말했다. “1년 만기 정기예금 금리에 비해 연 1.5~2% 이상의 추가 금리를 주는 데다 시중 금리 변동과 관계없이 만기 때까지 확정금리를 지급하기 때문에 퇴직금 등 목돈을 안정적으로 굴리려는 사람들에게 알맞다”는 설명이다. 단, 만기가 보통 5년 이상임에 유념해야 한다.

‘나라가 망하지 않는 한 절대 안전하다’는 평가를 받는 우체국 예금상품의 일반 예금 부문 잔액은 2008년 8월 33조159억원(월평균 잔액)에서 10월 33조855억원, 11월 33조3570억원으로 크게 증가하는 추세다.

최 대표는 우체국 예금 가운데 가입 기간이 1개월~3년인 ‘인터넷 챔피언 정기예금’을 추천했다. 1년 만기 기준 최대 6.7%의 금리를 받을 수 있고 세금우대 혜택도 있다는 설명. 한편 10월 초부터 판매된 ‘실버우대예금’도 뜨거운 관심을 끌고 있다. 만 50세 이상만 가입할 수 있으며 1년 기준 금리는 7.1%대. 11월 말까지 예금 예치 총액이 3조9000억원에 이르는 ‘베스트셀러’다.

상호저축은행 +α 상품들 매력적

재테크에는 이자가 이자를 낳는 복리식 상품들이 강력 추천된다. 주로 저축은행 예·적금 상품을 통해 가입할 수 있지만 국민은행의 금리연동형 ‘국민수퍼정기예금’, 하나은행의 ‘고단위플러스 정기예금’, 우리은행의 ‘마이스타일 자유적금’ 등 제1금융권 상품 가운데서도 찾아볼 수 있다. 에프엔스타즈 홍성용 IPB강남금융센터장은 신한은행의 ‘탑스(Tops) 회전정기예금’을 추천했다. 회전 기간을 1, 3, 6개월 단위로 정한 뒤 그 기간에 따라 이율을 변경해 적용하는 금리변동부 예금인 이 상품은 회전기간 단위로 중도 해지해도 불이익이 없다는 게 장점이다.

평균 예·적금 금리가 7~8%로 시중은행보다 1~2% 높은 상호저축은행의 예·적금 중에도 매력적인 상품이 많다. 특히 내년부터 세금 혜택 상품이 대폭 줄어드는 만큼, 올해 안에 가입하면 절세 혜택을 받을 수 있는 장기 예금상품에 촉각을 곤두세울 필요가 있다.

포도재무설계 서울지점 김경윤 재무상담사는 “우리나라의 이자소득세율은 15.4%(주민세 포함)에 달하므로 비과세 및 세금우대(9.5%대) 상품을 최대한 활용할 필요가 있다”고 강조했다. 그는 프라임저축은행의 ‘高 go 정기예금’, 솔로몬상호저축은행의 ‘절세가인 정기예금’, 현대스위스저축은행의 ‘마이웨이 절세정기예금’을 추천했다. 연 금리 8%대의 상품으로 최대 가입기간이 5년이라 세금우대 혜택을 그만큼 오래 누릴 수 있다. 단, 저축은행을 이용할 때는 국제결제은행(BIS) 기준 자기자본비율 8% 이상, 고정 이하 여신비율 8% 이하 등의 우량도 평가 기준을 꼼꼼히 따져봐야 한다.

한편 전문가들은 보수적 투자기라 해도 지나치게 채권형 자산(예금 포함) 위주로 자금을 운영하는 것은 이상적이지 않다고 지적한다.

최 대표는 “적금에만 가입할 경우 투자 수익은 원금과 인플레이션을 감안한 물가 상승분에 그칠 가능성이 높으므로, 수익을 원한다면 저축과 투자가 병행되어야 한다”고 강조했다(7% 이율에 월 10만원씩 1년에 120만원 적금을 불입한다고 가정하면 세후 이자액은 120만원×7%=8만4000원이 아니라 120만원×3.21%=3만8520원). 그는 보수적 성향의 투자자들에게 주식형 30%, 채권형 50%, 현금성 자산(CMA, MMF, MMDA) 20%로 분산 예치할 것을 권했다.