![[GettyImages]](https://dimg.donga.com/ugc/CDB/WEEKLY/Article/64/2f/7b/5c/642f7b5c008ed2738250.jpg)

[GettyImages]

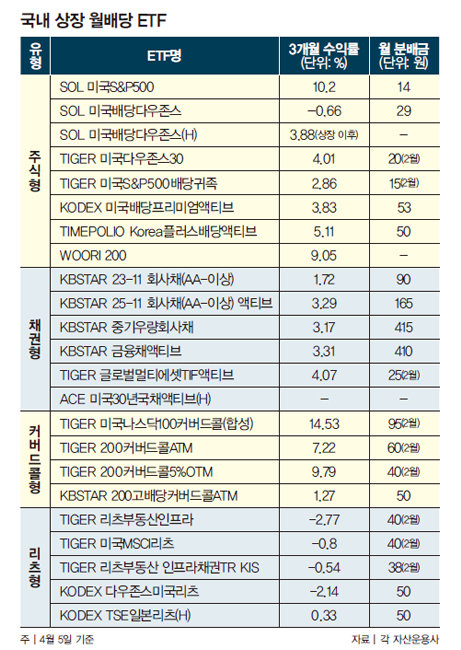

한때 배당주나 배당주 ETF에 투자해 배당금을 매달 월급처럼 받는 것이 유행이었다. 하지만 당시 투자 대상은 모두 미국 시장에 상장된 주식이나 ETF였다. 국내에는 월배당 ETF 상품이 없었기 때문이다. 지난해 6월 1일 신한자산운용이 ‘SOL 미국S&P500’을 상장하면서 국내에서도 월배당 ETF 투자 시대가 열렸다. 현재 거래되는 월배당 ETF는 주식형, 채권형, 커버드콜형, 리츠형 등으로 형태가 다양하며 개수도 23개에 이른다(표 참조). 그중 12개는 기존 ETF를 월배당 형태로 바꾼 것이다.

1호 월배당 ETF ‘SOL 미국S&P500’ 3개월 수익률 10.2% 최근 월배당 ETF에 대한 관심이 높아지면서 유입 자금도 늘고 있다고 한다. 23개 ETF의 순자산총액은 1조7400억 원, 신규 상장된 11개 ETF의 순자산총액만 약 1조 원에 이른다. 월배당 ETF의 장점은 고수익을 기대하기는 어렵지만 꾸준히 현금 흐름이 창출되고, 이를 재투자해 또 다른 수익을 만들어낼 수 있다는 것이다. 또 요즘 같은 하락장에서도 상대적으로 수익률 방어에 유리하다는 장점도 있다. 현재 월배당 ETF의 평균 목표 수익률은 연 4~6%로, 저축은행 정기예금 금리를 웃도는 수준이다. 또한 연금계좌에서 투자하면 수익에 대해 연금소득세 3.3~5.5%만 과세돼 세금 면에서도 유리하다.

월배당 ETF 가운데 가장 많은 것은 주식형이다. 총 8개가 있는데 투자 목적에 따라 선택을 달리할 수 있다. 먼저 국내 1호 상장 월배당 ETF인 ‘SOL 미국S&P500’과 ‘TIGER 미국다우존스30’ ‘WOORI 200’은 특정 지수를 추종해 배당보다 주가 상승 시 거둘 시세차익에 대한 기대감이 더 높은 상품이다. ‘SOL 미국S&P500’은 미국을 대표하는 주가지수인 S&P500을 추종하며 순자산은 448억 원이다. 지난해 6월 21일 상장 이후 누적수익률 13.4%, 3개월 수익률 10.2%를 기록 중이다. 3월 배당금은 14원, 총 보수(운용 수수료)는 0.05%다.

‘TIGER 미국다우존스30’은 미국을 대표하는 대형 우량 기업 30개로 구성된 다우존스30 지수를 추종한다. 순자산은 833억 원이며, 2016년 상장 이후 수익률 138.04%, 3개월 수익률 4.01%다. 2월 분배금은 20원, 총 보수는 0.35%다. 지난해 12월 15일 상장된 ‘WOORI 200’은 코스피200 지수를 추종하는 상품이다. 순자산총액 57억 원, 3개월 수익률 9.05%다. 아직까지 분배금이 지급된 바 없다.

‘SOL 미국배당다우존스’와 ‘SOL 미국배당다우존스(H)’ ‘TIGER 미국S&P500배당귀족’ ‘KODEX 미국배당프리미엄액티브’ ‘TIMEPOLIO Korea플러스배당액티브’는 배당에 중점을 둔다. 지난해 11월 15일 상장 후 단기간 내 순자산 1000억 원을 넘긴 ‘SOL 미국배당다우존스’는 꾸준히 배당금을 지급한 미국 기업 100개 종목으로 구성된 지수를 추종한다. 상장 이후 누적수익률 -5.24%, 3개월 수익률은 -0.66%다. 3월 29원을 배당했다. 총 보수는 0.5%다. 3월 21일 상장된 ‘SOL 미국배당다우존스(H)’는 ‘SOL 미국배당다우존스’에 환헤지를 결합한 상품이다. 상장 이후 수익률 3.88%, 1주 수익률 2.14%를 기록 중이다. 총 보수는 0.5%다.

‘TIGER 미국S&P500배당귀족’은 미국 S&P500 구성 종목 중 최소 25년 이상 매년 주당 배당금이 증가한 기업으로 구성된 ‘S&P500배당귀족 지수’를 추종한다. 순자산은 412억 원이며 지난해 5월 상장 이후 수익률 3.35%, 3개월 수익률 2.86%다. 2월 분배금은 15원, 총 보수는 0.25%다.

‘KODEX 미국배당프리미엄액티브’는 미국 우량 배당 성장주와 개별 종목 커버드콜 전략을 동시에 사용해 주식 배당 수익과 종목별 프리미엄 수익을 동시에 누릴 수 있다. 지난해 9월 27일 상장 이후 수익률 3.04%, 3개월 수익률 3.83%를 기록 중이다. 3월 분배금은 53원이었다. 순자산은 338억 원이며, 총 보수는 0.43%다.

타임폴리오자산운용의 ‘TIMEPOLIO Korea플러스배당액티브’는 국내 고배당 기업 및 시황에 맞는 주도주에 투자한다. 지난해 9월 27일 상장 이후 수익률 11.59%, 3개월 수익률은 5.11%다. 순자산은 121억 원, 월 분배금은 상장 이후 50~53원 선을 유지하고 있다. 총 보수는 0.8%다.

‘KBSTAR 중기우량회사채’ 월 분배금 1위

‘KBSTAR 중기우량회사채’는 신용등급 A- 이상 우량 채권으로 구성됐다. 순자산 585억 원이며 2011년 상장 이후 수익률 36.88%, 3개월 수익률 3.17%를 기록하고 있다. 올해 들어 분배금이 각각 175원, 115원, 415원 지급됐다. 총 보수는 0.07%다. ‘KBSTAR 금융채액티브’도 2019년 상장돼 지난해 12월 12일 월 배당으로 전환된 상품으로 순자산 556억 원이며, 상장 이후 수익률은 2.95%, 3개월 수익률은 3.31%다. 분배금이 1월 240원, 3월 410원 지급됐다. 총 보수는 0.07%다.

‘TIGER 글로벌멀티에셋TIF액티브’는 지난해 8월 30일 상장 이후 누적수익률 -2.8%, 3개월 수익률 4.07%를 기록 중이다. 순자산은 249억 원, 총 보수는 0.55%다. 2월 지급된 분배금은 25원이다. 3월 14일 상장된 한국투자신탁운용의 ‘ACE 미국30년국채액티브(H)’는 국내 상장 미국 장기채 ETF 가운데 처음으로 분배금을 지급한다. 순자산은 335억 원이며, 기대수익률은 연 3.8%다. 첫 분배금이 4월 지급될 예정이다.

커버드콜형 강세, 리츠형 약세

커버드콜은 주가와 옵션을 결합한 뒤 주가 하락기 기초자산에 대한 콜옵션을 매도해 수익(옵션 프리미엄)을 얻는 전략이다. 변동성이 큰 장에서 안정적인 배당이 가능하고 분배금이 많다는 장점을 지닌다. ‘TIGER 미국나스닥100커버드콜(합성)’은 2월 분배금이 95원으로 커버드콜형 가운데 가장 높다. 지난해 9월 20일 상장돼 누적수익률 4.39%, 3개월 수익률 14.53%를 기록 중이다. 순자산 512억 원이며, 총 보수 0.37%다.‘TIGER 200커버드콜ATM’과 ‘TIGER 200커버드콜5%OTM’ ‘KBSTAR 200고배당커버드콜ATM’은 코스피200과 콜옵션을 결합한 상품들이다. ‘TIGER 200커버드콜ATM’은 2018년 상장 이후 누적수익률 -3.81%, 3개월 수익률 7.22%를 기록 중이다. 총 보수는 0.38%, 2월 분배금은 60원이었다. ‘TIGER 200커버드콜5%OTM’은 2012년 상장 이후 수익률은 23.54%, 3개월 수익률은 9.79%이며, 총 보수는 0.38%다. 분배금은 1월 45원, 2월 40원이었다. ‘KBSTAR 200고배당커버드콜ATM’은 2018년 상장 이후 수익률 -12.94%, 3개월 수익률 1.27%이며, 총 보수는 0.4%다. 3월 분배금은 50원이었다.

리츠형은 모두 기존에 상장된 ETF를 월 배당 형태로 바꾼 구조다. 부동산에 투자하는 리츠형은 안정적이라는 장점을 지니지만 최근에는 부동산시장이 위축되면서 수익률과 분배금이 저조하다. 순자산 규모가 2329억 원으로 리츠형 가운데 가장 큰 ‘TIGER 리츠부동산인프라’의 경우 3개월 수익률이 -2.77%를 기록하는 동시에 지난해 135원까지 지급됐던 분배금이 올해 1월에는 10원으로 줄었다가 2월 40원으로 다시 상승했다. ‘TIGER 리츠부동산 인프라채권TR KIS’도 3개월 수익률이 -0.54%를 기록 중이며, 지난해 4월 90원까지 지급됐던 분배금이 2월에는 38원으로 줄었다.

미국 상업용 부동산에 투자하는 ‘TIGER 미국MSCI리츠’도 3개월 수익률이 -0.8%를 기록하고 있다. 올해 1월과 2월 분배금은 각 40원이었으며 순자산 1418억 원, 총 보수는 0.24%다. ‘KODEX 다우존스미국리츠’도 3개월 수익률이 –2.14%이며 3월 분배금은 50원이었다. 총 보수 0.09%다. ‘KODEX TSE일본리츠(H)’는 리츠형 가운데 3개월 수익률이 0.33%로 유일하게 플러스를 기록하고 있다. 3월 분배금은 50원, 총 보수는 0.3%다.

저마다 다른 특징을 지닌 월배당 ETF 가운데 어떤 상품을 선택해야 할까. 관련 업계 투자 전문가는 “최근 주식시장과 부동산시장이 부진해 채권형과 커버드콜형이 좋은 성적을 내고 있지만 장기투자의 경우 결과가 달라질 수 있으니, 먼저 투자 목적이 배당금인지, 시세차익인지부터 분명히 한 다음에 선택하는 것이 좋다”고 조언했다. 또한 “수익률이 높다고 해도 운용 수수료가 많으면 실제 수익은 적을 수 있다는 점도 기억해야 한다”고 덧붙였다.

이한경 기자

hklee9@donga.com

안녕하세요. 주간동아 이한경 기자입니다. 관심 분야인 거시경제, 부동산, 재테크 등에 관한 취재하고 있습니다.

“SK하이닉스 160만 원 간다”… ‘100만 닉스’ 신고가 달성

‘95만 닉스’ 날개 단 코스피, 사상 첫 5800선 돌파