![[GettyImages]](https://dimg.donga.com/ugc/CDB/WEEKLY/Article/63/24/0c/45/63240c45026bd2738250.jpg)

[GettyImages]

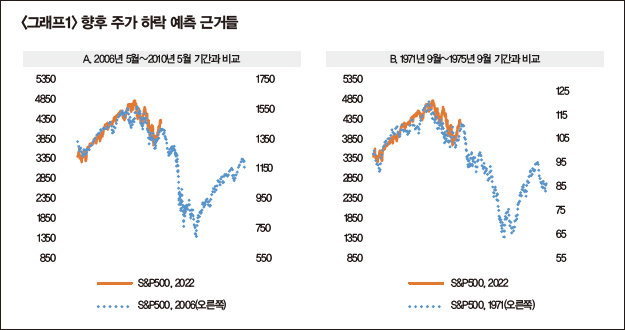

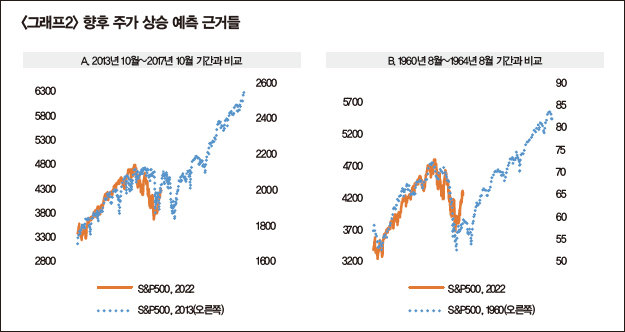

“미국 주식(S&P500)의 최근 반등은 W형의 바닥을 다지는 패턴을 확인해줍니다. 기술적 조정 이후 향후 2년간 대세 상승장이 펼쳐질 것입니다. 주가는 최소 28%에서 33~40% 이상 상승할 수 있습니다. ‘그래프2’가 그 증거입니다. 최근 2년간 미국 주식 패턴은 2013년 10월~2015년 10월과 매우 유사합니다. 당시 주가는 2000에서 2550까지 상승했습니다. 지금부터 분할매수로 접근하고 기술적 조정을 받을 때 더욱 적극적으로 매수에 나서면 더 큰 수익을 얻을 수 있습니다. 현재 패턴은 1960년 8월~1962년 8월과도 매우 흡사합니다. 이런 기회를 놓쳐선 안 됩니다.”(상승론자)

상승과 하락 주장 모두 데이터에 기반

이는 2020년 8월 19일부터 2022년 8월 19일까지 최근 2년간 미국 주식의 움직임을 가지고 패턴 찾기를 한 상승론자와 하락론자의 인터뷰를 가상으로 만들어본 것이다. 유사 사례로 예를 든 기간은 미국 노틸러스 투자 리서치(Nautilus Investment Research)의 자료를 참고했다. ‘그래프1’을 보면서 하락론자의 설명을 들었다면 그의 주장에 반대하기가 쉽지 않다. 마찬가지로 ‘그래프2’를 제시하면서 상승 증거들을 논하는 상승론자의 말에도 솔깃하게 된다. 동시에 제시된 이 두 그래프를 보고 상반된 주장도 들은 당신은 어느 쪽이 맞다고 생각하는가. 당신이 상승에 베팅한 상태라면 상승론자 의견 쪽으로 마음이 기울 것이다. 이미 주식을 모두 매도해 현금만 들고 있다면 하락론자 주장이 맞다는 쪽으로 마음이 갈 것이다.

투자 및 금융 칼럼니스트 제이슨 츠바이크는 저서 ‘투자의 비밀’(2021)에서 시장을 예측하는 이들을 양 내장의 패턴을 연구해 점을 치던 고대 바루와 같다고 얘기한다. 그러면서 빗나간 예측 사례들을 언급한다. 다음은 그중 일부다.

• 매년 12월 미 경제주간지 ‘비즈니스위크’는 월스트리트의 주요 전략가들을 조사하면서 내년 주식 방향을 묻는다. 지난 10년간 이런 ‘전문가’ 예측은 평균 16% 이상 빗나갔다.

• 2000년 4월 14일 나스닥 증시는 9.7% 하락한 3321.29로 마감했다. 켐퍼펀드의 로버트 프뢸리히는 “오랜만에 개인투자자들에게 가장 좋은 기회”라고 말했다. 도널드슨, 러프킨&젠리트(DLJ)의 토머스 갤빈은 “나스닥 하락 가능성은 단지 200~300포인트뿐이다. 반면 상승은 2000포인트나 가능하다”고 주장했다. 나스닥은 2002년 10월 1114.11까지 계속 하락했고, 하락폭은 2200 이상이었다.

• 1980년 1월 온스당 850달러라는 기록적인 금 시세에 대해 조지 윌리엄 밀러 당시 미 재무장관은 “당분간 정부의 금을 매각하기에 적당한 시기는 아닌 것 같다”고 발표했다. 다음 날 금값은 17% 하락했다. 그 후 5년간 금은 가치의 3분의 2를 잃었다.

• 소수의 주식을 주의 깊게 연구하는 월스트리트 애널리스트들조차 술래잡기 놀이를 하는 편이 나을 것이다. 펀드 매니저 데이비드 드레먼에 따르면 지난 30년 동안 애널리스트들이 추정한 다음 분기 기업 수익은 평균 41% 틀렸다. 어제 TV 기상예보관이 기온이 15도가 될 것이라고 했는데, 1도가 됐다고 상상해보라. 이것도 41% 오차다. 예보자의 정확도가 과거만큼이라고 한다면 당신은 앞으로도 그의 예보에 귀 기울이겠는가.

나의 뇌가 나를 속인다

인간 두뇌는 선천적으로 단순한 패턴을 인지해 판별하는 능력을 갖고 있다. 이러한 능력은 선사시대 인류로 하여금 맹수를 피해 식량과 주거지를 찾아내고, 훗날 농작물을 재배하는 농경사회로 나아가게 했다. 문제는 예측 불가능한 상황에서도 패턴을 찾아내려 한다는 데 있다. 조지 월퍼트 미국 다트머스대 심리학 교수는 연구를 통해 뇌 좌반구에 특정 인자가 존재한다는 사실을 알아냈다. ‘해석자(interpreter)’로 불리는 이 인자는 패턴이 존재할 때는 유리하게 작용하지만, 그 반대 경우에는 혼란을 가중하거나 잘못된 판단을 하게 한다.심리학에 따르면 인간의 뇌는 복잡한 문제에서 벗어나려는 경향이 있다. 뇌는 차트 속 패턴이 우연히 나타난 것이라고 믿고 싶어 하지 않는다. 그래서 각종 이론과 수식어로 포장된 단순한 기하학적 패턴을 믿음으로써 마음의 안정을 얻는다. 뇌의 작용 혹은 심리적 요인 덕분에 차트에 기반한 기술적 분석은 친숙하고 그럴싸해 보인다. 하지만 이를 비판하는 사람들은 패턴을 우연의 산물이라고 주장한다. 존재하지 않는 패턴을 ‘해석자’가 만들어냈다는 얘기다.

이는 투자자에게 중요한 교훈을 준다. 뇌는 패턴을 찾는 속성을 지녀 실제로 없는 패턴도 존재한다고 믿게 만들 수 있다. 그리고 이런 믿음은 잘못된 투자 결정을 내리게 한다. 투자 세계에서 이런 실수는 바로 손실로 이어지며 자칫 치명적인 손해를 가져올 수도 있다. 투자를 결정할 때 늘 주의해야 하는 대상 가운데 하나가 우리의 뇌라는 사실을 잊지 말아야 하는 이유다.

![[영상] “우리 인구의 20% 차지하는 70년대생, 은퇴 준비 발등의 불”](https://dimg.donga.com/a/570/380/95/1/carriage/MAGAZINE/images/weekly_main_top/6949de1604b5d2738e25.jpg)

![[영상] 폰을 ‘두 번’ 펼치니 ‘태블릿’이 됐습니다](https://dimg.donga.com/a/380/253/95/1/ugc/CDB/WEEKLY/Article/69/48/a9/23/6948a9231242a0a0a0a.png)