![김정환 GB투자자문 대표. [박해윤 기자]](https://dimg.donga.com/ugc/CDB/WEEKLY/Article/63/64/69/64/63646964131cd2738250.jpg)

김정환 GB투자자문 대표. [박해윤 기자]

10월 말 테슬라 순매수 1위

미 증시 11월 반등 확률 높아

연말까지 미국 증시는 어떤 흐름을 보일까.“11월 미국 증시에 1조7000달러(약 1419조8000억 원) 규모의 뮤추얼펀드 자금이 유입될 예정이다. 10월 31일부터 S&P500 기업 중 45%가량이 대규모 자사주 매입 프로그램을 가동한다. 현재 10월 중순까지 급격히 상승한 풋옵션 비율도 꺾이는 추세라 11월에는 증시가 단기 반등할 가능성이 크다. 또한 11월은 미 증시 수익률이 가장 좋은 계절이고, 중간선거 후에는 주가가 회복되는 경우가 많다. 이런 이유들로 투자심리도 점진적으로 개선될 것으로 기대된다. 소비 시즌인 12월은 증시가 상승하는 모습을 보이곤 해 이에 대한 기대감도 있다. 시장에서 인플레이션 우려가 과도하다고 인식한다면 투자심리가 훨씬 개선될 것이다.”

미국 빅테크 기업들이 3분기 실적을 발표하면서 주가가 출렁이고 있다. 향후 빅테크 기업 주가를 어떻게 전망하나.

“미국 빅테크 종목도 연말까지 반등할 가능성이 크다. 물론 실적에 따라 종목별로 차별이 있을 공산이 크지만 단기적으로 저점 매수세가 유입될 것으로 전망된다. 하지만 내년 1분기 이후 실적이 악화될 가능성이 커 일시적 반등 후 중기적으로 조정을 보일 여지가 있다. 글로벌 투자은행 UBS도 ‘기술주에 대한 역풍이 아직 주가에 반영되지 않았다’면서 ‘현 빅테크 이익 추정치가 너무 높다’고 밝히기도 했다.”

최근 테슬라는 주가가 급락하면서 서머랠리 인상분을 반납했다.

“테슬라 주가는 일론 머스크 최고경영자가 트위터 인수 의사를 밝힌 4월 이후부터 최근까지 실적이 아닌, 트위터 이슈에 따라 움직였다. 최근 트위터 인수가 마무리돼 이제는 실적에 따라 주가가 움직일 것으로 보인다. 올해 4분기부터 내년까지 테슬라는 수요 악화와 달러화 강세, 치솟는 생산비용 영향으로 실적이 좋지 않을 것으로 우려된다.”

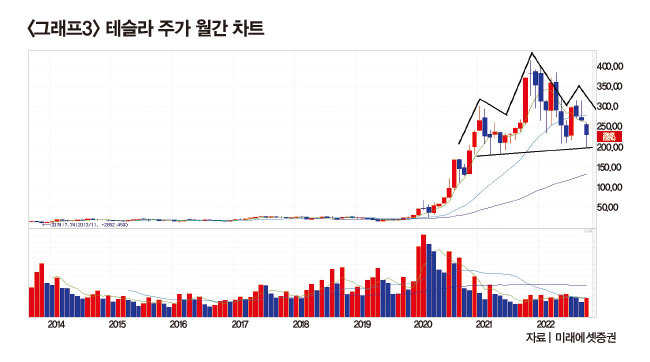

“테슬라 주가는 4월 말 이후부터 205~320달러에서 박스권을 형성하고 있다(그래프2 참조). 현재도 이 박스권에 있고 박스권 하단에서 기술적 반등을 보이고 있다. 최근 200달러 선에서 기술적 반등에 성공했지만, 200달러를 하회하면 기술적으로 우려되는 상황이다. 또한 월간 차트를 보면 전형적인 하향 패턴인 헤드앤드숄더형이 완성되고 있다(그래프3 참조). 단, 월봉상 4개월 연속 음봉이 나온 적이 없기에 11월에는 기술적 반등이 기대된다.”

기술적 분석으로 볼 때 테슬라는 어디까지 하락 또는 상승할 것으로 보나.

“하락 지지선은 200달러 내외로 예상된다. 상승 가능한 가격대는 10월 초 갭하락 전 시세이자 60일 이평선이 위치한 268달러 내외다.”

기술적 분석을 바탕으로 테슬라 주식의 매수·매도 시기를 꼽는다면?

“단기적으로 박스권 하단에서 반등하는 11월 초가 적절한 매수 시기다. 매도는 1차는 120일선이 위치한 257달러, 2차는 60일선에 근접한 268달러 내외가 적정해 보인다.”

애플 V자형 반등 가능

“올해 애플은 추세를 형성하면 짧게는 보름에서, 길게는 3개월가량 이어가고 있다. 8월 중순부터 10월 중순까지 하락 추세였고, 이후 상승 추세로 전환됐다(그래프4 참조). 10월 27일 실적 발표 후 5일 이평선이 60일 이평선마저 돌파했으며 거래량도 급증하고 있어 추가 상승이 기대된다.”

애플 주식의 적절한 매수·매도 가격대는?

“현재 애플 차트는 저점을 형성한 후 V자형 반등을 보이고 있다. 거래량도 꾸준히 증가하고 있다. 요즘 같은 추세라면 주간 차트상 상승N형도 가능해 보인다. 매수는 전저점이자 지지선인 134달러, 매도는 1차 저항선인 164달러나 2차 저항선인 176달러에서 시도하는 것이 현명해 보인다.”

“올해 알파벳은 박스권을 형성한 후 계단식으로 하락하고 있다(그래프5 참조). 현재 단기 박스권을 형성했지만 여전히 하락 추세에 놓여 있다. 이 과정에서 120일 이평선이 주요 저항선 역할을 했다. 10월 말 전고점을 일시적으로 돌파하는 모습을 보였으나 다음 날 큰 폭으로 갭하락하는 등 변동성이 큰 모습이다.”

알파벳의 박스권이 어떻게 형성돼 있나.

“알파벳은 테슬라와 애플보다 차트 모양이 안 좋다. 박스권 하단인 지지선은 80달러 내외, 박스권 상단인 저항선은 109달러 정도다. 단, 주봉과 월봉을 보면 아직 하락이 진행 중이다. 10월 28일 추세 상승을 의미하는 상승장악형 캔들이 나왔지만 좀 더 지켜봐야 한다. 109달러 안착 후 주가가 돌파하는 모습이 나와야 추세 전환 신호다.”

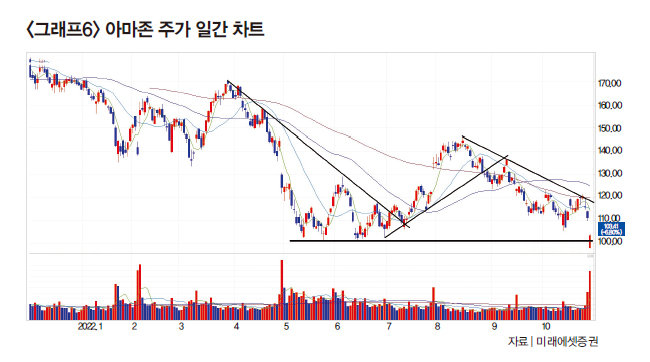

아마존 3분기 실적 발표 후 갭하락

“실적 발표 당일 큰 폭의 갭하락을 보이면서 하락한 것은 안 좋은 모습이지만, 종가 무렵 낙폭과대에 따른 반발 매수로 기술적 반등했다. 올해 아마존은 하락과 상승 추세를 반복해왔다(그래프6 참조). 현재는 8월 중순 이후 지속되는 하락 추세에 놓여 있다. 중기적으로는 5월과 6월 형성된 저점 수준에서 바닥을 확인하는 과정이다. 3분기 어닝쇼크를 발표한 이후 대규모 손 바뀜 현상이 나타났다. 이것이 단기적으로 어떠한 효과로 나타날지는 좀 더 지켜봐야 한다.”

아마존을 저가 매수하기 적절한 가격대가 궁금하다.

“주간 차트로 보면 5월 이후 헤드앤드숄더형이 완성돼가는 모습이다. 지지선인 96달러가 무너진다면 추가 조정이 예상된다. 다음 지지선은 81달러 내외다. 또한 아마존의 일간 차트를 보면 주요 이평선(5일선, 20일선, 60일선)이 역배열 상태로 전환됐다. 따라서 아직 조정 중인 것이다. 현재 가격에서 CCI(Commodity Channel Index: 일정 기간 평균 주가에서 현 주가가 얼마나 떨어졌는지를 알려주는 지표) 등 일부 보조지표가 과매도권 신호를 보내고 있다. 추가 조정 시 분할매수하는 것이 현명해 보인다.”

11월 증시 반등 시 미국 빅테크 기업의 목표수익률을 어느 정도 잡으면 되나.

“일반적인 기술적 반등 시에는 목표수익률을 바닥에서 15~20% 선으로 잡는 것이 바람직하다. 하지만 종목마다 처한 상황이 다르니 수익률이 크게 차이 날 수 있다.”

![[영상] 코스피 5000 예견한 김성효 교수 <br>“D램 가격 꺾이지 않는 이상 코스피 우상향”](https://dimg.donga.com/a/380/253/95/1/ugc/CDB/WEEKLY/Article/69/85/44/6f/6985446f21f9a0a0a0a.jpg)