![[홍중식 기자]](https://dimg.donga.com/ugc/CDB/WEEKLY/Article/63/23/c9/ed/6323c9ed02e5d2738250.jpg)

[홍중식 기자]

미국 금리인상, 중국 금리인하 여파

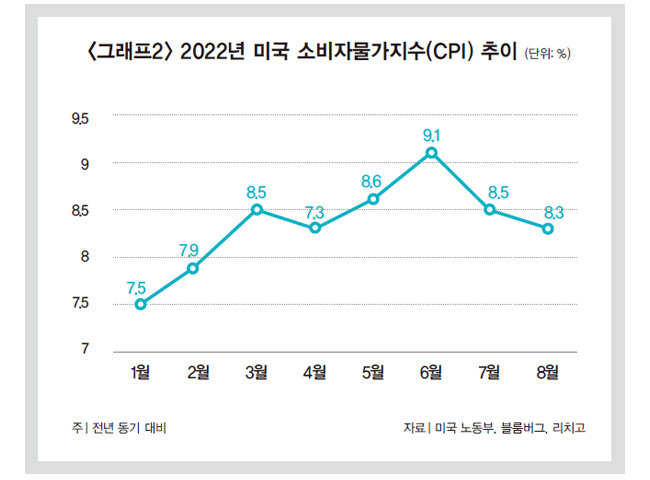

최근 환율이 이렇게 급등하는 이유는 무엇인가.“크게 두 가지 원인이 있다고 본다. 우선, 우리가 미국 연방준비제도이사회(연준)를 과소평가했다. 연준이 금리인상을 천천히 하지 않겠느냐, 또 인플레이션이 꺾이면 바로 인하하지 않겠느냐 이런 기대를 했는데 5월 0.5%p, 6월 0.75%p에 이어 7월 FOMC에서도 0.75%p를 올리더니 더 나아가 8월 잭슨홀 심포지엄에서 제롬 파월 연준 의장이 내년 잭슨홀 심포지엄 전까지는 금리인하 가능성을 일축하는 발언을 했다. 실제로 발표한 내용 전문을 읽어보면 이분이 지난해 이맘때 ‘인플레이션은 일시적’이라는 발언을 한 것에 대해 후회하고 있다는 인상을 준다. 그래서 역으로 금리인하는 인플레이션이 확실히 꺾인 후에 하겠다는 의지를 보여주고 있는데, 목표 인플레이션이 2%니 앞으로 상당한 시일이 걸릴 것으로 전망된다.

또 여기에 중국이 8월 15일 기준금리를 전격적으로 2.75%로 내린 것도 문제다. 미국이 9월 FOMC에서 기준금리를 최소 0.5%p 이상 올릴 것으로 예상되는데, 그럼 미국 금리가 더 높아져 중국에서 자본이 빠져나갈 가능성이 커진다. 이렇게 한국의 최대 무역국인 중국이 위안화 약세가 되면 투자자 입장에서는 한국 환율도 오를 것으로 생각하게 되고 메리트가 없어진다. 이런 상황에서 만기 없는 자금들이 환 손실을 피해 빠져나가다 보니 환율 상승 압력이 발생할 수밖에 없다.”

달러 강세는 언제까지 지속될까.

“현재로서는 시진핑 중국 국가주석의 3연임이 10월 열리는 중국공산당 제20차 전국대표대회(당 대회)에서 확정되고 금리인하 같은 극약 처방에서 벗어나는 것이 시기적으로 가장 좋다. 지금 중국은 위안화 약세로 외국 자본이 빠져나가고 있는데 이는 중국에도 좋은 일이 아니다. 또 부동산시장이 흔들리면서 후난성을 중심으로 모기지 보이콧 사태까지 벌어지자 일단 급한 불을 끄려고 금리를 인하했는데 빠른 시간 내 정상화돼야 한다. 미국 8월 소비자물가지수가 전월보다 낮아져 8% 혹은 그 밑으로 내려가도 도움이 됐을 테지만 이제 그 가능성도 없어졌다. 또 지금 유로화 약세를 가져온 것이 유럽의 에너지난이라서 우크라이나 전쟁이 빨리 끝나기만 하면 달러 강세를 진정시킬 수 있는데, 오히려 러시아가 밀리는 상황이라고 하니 이 가능성도 접어야 할 것 같다. 블라디미르 푸틴 러시아 대통령 입장에서는 망신만 당하고 이대로 전쟁을 끝낼 수는 없기 때문이다.”

제2 외환위기 가능성 거의 없어

![9월 14일 오전 서울 중구 하나은행 딜링룸 전광판에 원/달러 환율이 표시돼 있다. [뉴스1]](https://dimg.donga.com/ugc/CDB/WEEKLY/Article/63/23/ca/6d/6323ca6d1717d2738250.jpg)

9월 14일 오전 서울 중구 하나은행 딜링룸 전광판에 원/달러 환율이 표시돼 있다. [뉴스1]

“올해는 전반적으로 안 좋을 가능성이 크다. 지난해 이맘때 누가 내년에는 원/달러 환율이 1300원을 넘어 1400원까지 간다고 했으면 다들 미쳤다고 말했을 테다. 그러니 기업들도 환율 상승에 대비하지 못한 곳이 많지 않았을까. 그리고 아마 대부분 은행에 신용장을 들고 가 선물환매도(환율 변동에 따른 위험을 없애기 위해 미래에 받을 외화를 일정 환율로 고정시키기로 하고 은행에 파는 행위)를 했을 것이다. 그렇지만 2012년 키코 사태 이후 선물환 계약을 1~2년으로 짧게 하는 경우가 대부분이라 내년 상반기까지는 힘들 수 있어도 그 후에는 좋아질 것이다. 그때까지 환율이 높으면 원화 수입이 늘기 때문이다.”

환율이 계속 오르면 외환위기가 올 수도 있지 않나.

“외환위기는 환율에 대한 통제력을 잃었을 때 오는데, 현재 한국보다 일본 환율이 더 많이 올랐음에도 ‘일본이 외환위기냐’고 묻는 사람은 없다. 현 상황은 금융위기와 더 비슷하다고 봐야 하고, 주가만 빠질 뿐 크게 문제되는 정도는 아니다.”

1998년 외환위기와 차이가 있나.

“1998년 상황은 정확히 표현하면 ‘외환위기’가 아닌 ‘종금사 위기’ ‘금융위기’였다. 국내 종금사들이 해외에서 단기자금을 빌려와 한보 같은 부실기업에 장기 대출을 해줬는데 해외 기관에서 회사 부도를 우려해 만기 연장을 안 해주고 자금을 회수해 간 것이 원인이었다. 그러다 보니 정부가 외환시장에 아무리 달러를 공급해도 고갈되는 상황이 발생했다. 당시 정부가 고정환율제도(정부가 환율을 일정 범위 내로 고정함으로써 환율 안정을 도모하는 제도)를 고집한 탓이다. 그때 바로 자유변동환율제도(환율이 외환시장의 수요와 공급에 의해 자유롭게 결정되도록 하는 환율 제도)로 전환했어야 하는데, 자유변동환율제도가 뭔지도 모르고 당시 경제 상황의 심각성도 모르다 보니 위기에서 벗어날 타이밍을 놓쳐 국제통화기금(IMF)으로부터 돈을 빌리는 국가 부도 사태까지 이르른 것이다.”

자유변동환율제도를 채택하면 외환위기는 오지 않나.

“환율이 조정되기 때문에 나라는 어려워지겠지만 망할 가능성은 거의 없다. 튀르키예의 경우 ‘금리인상이 고물가를 촉발한다’는 레제프 타이이프 에르도안 대통령의 고집으로 지난해부터 금리인하를 단행한 결과 현재 환율이 3배 올랐지만 그 대신 무역수지 흑자가 나서 외환보유고에는 이상이 없다.”

원/달러 환율은 어디까지 오를 것으로 전망하나.

“1400원 위로 오를 수도 있지만 그 기간이 길지는 않을 것 같다. 우선 처음 환율 급등 원인을 설명할 때 말했던 것처럼 중국이 10월 이후에도 금리인하 정책을 계속 시행하지는 않을 것이다. 자본이 계속 빠져나가면 나라가 위험해지기 때문이다. 또 한때 배럴당 127달러까지 갔던 국제유가가 현재 90달러 안팎까지 떨어진 영향도 작용할 것이다. 아울러 미국의 경우 달러 강세로 수입물가가 떨어지면 물가가 안정돼 연준이 금리인상 속도를 조절할 테

고, 그럼 환율 급등세도 진정될 것이다.”

지금은 투자에 탐욕을 부릴 때

이런 시기에는 어떤 상품에 투자하는 것이 좋을까.“금리상승기에는 채권이 좋은데 채권은 기본 거래 금액이 억 단위고 매매 비용이 많이 들기 때문에 그보다는 채권형 상장지수펀드(ETF)가 더 좋다. 최근에 새로운 채권형 ETF가 쏟아지고 회사채도 많이 나오고 있지만, 나는 국고채 10년물을 권하고 싶다. 정부 채권을 사도 4% 이자를 주고, 미국 모기지 채권인 MBB도 6% 이자를 주는데, 굳이 안 망한다는 보장이 없는 회사채를 사야 할 이유가 있을까. 채권은 이자를 받으면서 중도에 매매를 통해 시세차익도 거둘 수 있는 상품이다. 물론 10년 동안 보유하며 이자를 받아도 좋겠지만 투자 환경이 어떻게 바뀔지 모르는 일이고, 더 좋은 투자 상품이 나올 수도 있으니 중도에 시세차익을 실현하고 다른 상품으로 갈아타는 것도 좋은 전략이다. 세계적인 투자 전문가 워런 버핏이 한 조언 가운데 ‘모두가 탐욕스러울 때 두려워하고 모두가 두려워할 때 탐욕스러워지라’는 말이 있다. 지금은 주식을 사도 좋다. 싸니까. 지금의 기회를 이용해 투자 수익을 올리고 금리가 떨어질 때는 그 시기에 맞는 투자를 해 수익을 올려야 한다.”

이한경 기자

hklee9@donga.com

안녕하세요. 주간동아 이한경 기자입니다. 관심 분야인 거시경제, 부동산, 재테크 등에 관한 취재하고 있습니다.

“SK하이닉스 160만 원 간다”… ‘100만 닉스’ 신고가 달성

‘95만 닉스’ 날개 단 코스피, 사상 첫 5800선 돌파