그랬던 월가의 사무실이 2000년대 중반부터 조용해지기 시작했다. 상장주식의 경우 1990년대 이후 전자거래가 일반화됐다. 하지만 상장주식을 제외한 많은 금융자산은 트레이더의 전화 또는 메신저와 비슷한 기능을 가진 다른 통신수단을 통해 거래됐다.

그러다 2000년대 중반 이후 트레이더가 하던 일의 상당 부분이 알고리즘으로 대체됐다. 거래소가 없던 금융자산의 전자거래를 가능하게 만드는 플랫폼이 여기저기서 나오기 시작하면서부터다.

글로벌 투자의 파괴적 트렌드

지난해 1월 세계경제포럼(World Economic Forum)에서 4차 산업혁명이 거론된 후 지난 1년간 가장 많이 언급된 단어가 4차 산업혁명이라 해도 틀리지 않다. 4차 산업혁명은 정보통신기술의 융합으로 발생하는 모든 변화를 뜻한다. 여기에는 우리가 흔히 들어온 ‘빅데이터’를 이용하는 것 역시 포함된다.글로벌 금융시장 역시 4차 산업혁명에서 예외가 될 수 없다. 다만 글로벌 금융시장에서는 지난해 1월 이후부터가 아니라, 아주 오래전부터 서서히 진행돼왔다는 점이 다르다. 지난 10년간 글로벌 투자사회에서 일어난 ‘파괴적(disruptive) 트렌드’를 살보자.

첫째, 금융기업 안에서 일어난 변화들이다. 일부 기관투자자는 데이터를 분석하고 알고리즘을 만들어 투자 의사결정을 하는 방법을 1980년대부터 쓰고 있었다. 하지만 당시에는 금융기업들이 시스템 경영 또는 시스템 운영을 한다고 할 때 이는 대체로 상황을 설명하는 리포트나 명세서를 자동으로 만드는 정도에 국한됐다. 최근에는 이런 수준의 알고리즘이 보편화됐고, 미래를 예측하는 알고리즘을 개발하는 데 훨씬 많은 노력을 기울이고 있다.

둘째, 세계 금융 소비자를 대상으로 한 변화다. 2000년대 초반부터 2008년 미국발(發) 금융위기가 있기 전까지 정보통신기술의 이용은 개인투자자의 여러 계정을 이어주거나 적당한 재정 조언(financial advisor)을 연결하는 데 그쳤다. 2007년이 되면서 여러 가지 분석으로 도움을 준다던가, 개개인의 투자 목적에 따라 차별화된 서비스를 제공하는 도구들이 나오기 시작했다.

‘로보어드바이저’의 초기 선구자인 웰스프런트(Wealthfront)가 미국에서 처음 도입된 시기도 이때다. 최근 몇 년 사이에는 기관투자자만 알았던 투자 전략을 온라인을 통해 직접 골라 투자할 수 있도록 한 플랫폼들이 나왔다.

글로벌 금융시장에서는 자산과 증권 등의 새로운 발행, 거래, 그리고 이와 관련된 모든 처리 과정에 관여하는 소프트웨어와 테크놀로지를 ‘자본시장 관련 기술(capital market tech)’이라고 일컫는다. 지난해 이 사업에 약 18억9000만 달러(약 2조1500억 원) 투자가 이뤄지면서 최고점을 찍었다. 올해도 이 같은 트렌드는 계속되고 있고, 또 최고점을 찍을 것으로 예상된다.

트레이더 600명 → 2명으로 줄어

데이터사이언스 시대에 인간은 글로벌 금융시장에서 무엇을 할 수 있을까. 투자 분야에서 이 같은 변화는 2000년대 이후 서서히 일어났다. 예를 들어 인간 트레이더는 트레이딩을 위한 아이디어나 알고리즘을 만드는 데 집중하기 시작했다. 이 과정에서 많은 인간 트레이더가 다른 직종으로 옮겨야 했다. 실제로 2000년대 중반 이후 월가 트레이더의 수는 지속적으로 감소했다. 2월 MIT ‘테크놀러지 리뷰(Technology Review)’ 기사에 의하면 “2000년 골드만삭스 뉴욕 본사에는 기관투자자의 거래를 돕는 주식 트레이더가 600명 있었다. 현재는 2명이 이 일을 하고 있다”고 한다.

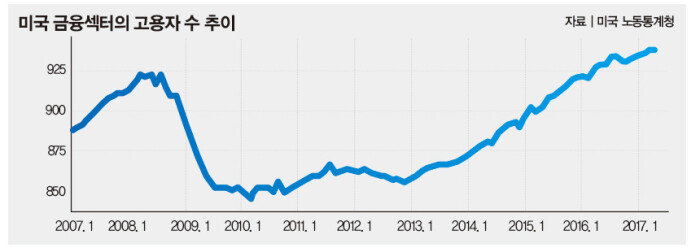

미국 노동통계청(Bureau of Labor Statistics·BLS) 자료를 보면 미국 금융섹터의 고용자 수는 2008년 글로벌 금융위기 이후 계속 감소하다 최근 몇 년 사이 다시 늘어나고 있다. 지난해 말에는 금융위기 전인 2007년보다 10%가량 늘어난 93만3000명이었으며, 2024년까지 14% 증가할 것으로 예측된다(그래프 참조). 골드만삭스의 사례와 4차 산업혁명이 가져올 고용 위협에 대한 우려를 생각한다면 굉장히 상반된 메시지를 주는 수치들이다.

여기서 주목할 것은 고용자의 자격 요건이 상당히 변화하고 있다는 점이다. 세계 금융 중심지에 있는 금융회사들은 실리콘밸리의 유명 테크놀로지 회사들 못지않게 많은 프로그래머와 엔지니어를 고용하고 있다. 앞에서 예로 든 골드만삭스의 경우 3만 명이 넘는 전체 직원 가운데 3분의 1에 가까운 수가 엔지니어와 프로그래머다.

전통적으로 월가에는 경영학과 경제학 전공자가 압도적으로 많았다. 월가 임직원의 직급별 대학 전공 학과를 통계적으로 비교해보면 이 변화를 충분히 느낄 수 있다. 신입 직원들의 STEM(Science, Technology, Engineering, Math) 전공이 임원에 비하면 몇 배나 많았다.

금융에서 4차 산업혁명은 다른 분야처럼 비교적 단순한 기능을 하는 인간의 일자리를 없앨 것으로 보인다. 많은 사람이 우려하는 대로 은행 지점과 직원은 사라지거나 없어질 것이다. 리포트와 명세서를 관리하던 직원은 기계로 완전히 대체될 것이다. 더 나아가서는 투자의사 결정을 내리던 인간의 지위 역시 위협 당할 것이다. 많은 증권사 애널리스트도 기계로 대체될 수 있다. 막을 수 없는 흐름이다. 결국 4차 산업혁명 시대에 살아남으려면 우리가 변화하는 수밖에 없다. 4차 산업혁명에 필요한 교육을 받는 것 외 별 뾰족한 수가 없어 보인다.

영주 닐슨

•전 헤지펀드 퀀타비움캐피탈 최고투자책임자

•전 Citi 뉴욕 본사 G10 시스템트레이딩헤드

•전 J.P.Morgan 뉴욕 본사 채권시스템트레이딩헤드

•전 Barclays Global Investors 채권 리서치 오피서

•전 Allianz Dresdner Asset Management 헤지펀드 리서치헤드