![[shutterstock]](https://dimg.donga.com/a/650/0/90/5/ugc/CDB/WEEKLY/Article/5b/f7/65/a0/5bf765a00066d2738de6.jpg)

[shutterstock]

올해 1% 이상 등락 일수 ↑27일, ↓22일

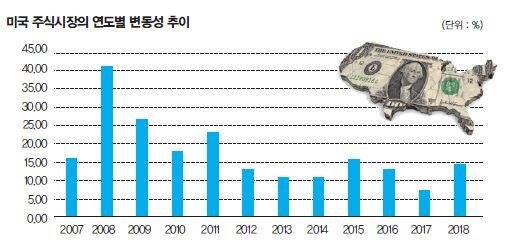

첫째, 올해는 미국 S&P500이 3% 이상 하락한 날이 지금까지 나흘로, 지난 5년과 비교했을 때 꽤 많았다. 둘째, 가장 가까운 과거인 2017년의 변동성이 이례적으로 적었다. 투자자들은 가까운 과거의 일에 더 가중치를 두고 기억하는 경향이 있기 때문에 2018년을 엄청나게 불안한 해처럼 느끼는 것이다. 실제로 많이 떨어지거나 올라간 날을 세지 않고 일일 수익률을 바탕으로 변동성을 측정해도 ‘그래프’에서 보는 것처럼 2018년이 특별하지는 않다.

문제는 앞으로 남은 2018년과 다가올 2019년이다. 2018년이 시작될 시점에 투자자들은 2017년보다 훨씬 큰 변동성을 예측했다. 도널드 트럼프 행정부의 법인세 인하가 미국 경제성장에 미칠 영향, 그리고 중국의 사적 영역 부채와 지금까지 중국 성장을 이끌어온 산업의 규제 등이 큰 변동성을 예상하게 했다. 다만 많은 투자자가 연초까지만 해도 미 · 중 무역전쟁의 심각성과 지속성에 대해 충분히 고려하지 않았다. 올해 미국 주식시장의 변동성에 큰 영향을 미친 이 이슈는 해결되기는커녕, 점점 긴장감이 고조되고 있다.

투자자들은 2018년 후반, 즉 미국 중간선거가 끝나면 많은 불확실성이 해결되리라는 희망을 갖고 있었다. 그리고 유럽이 정치적 안정을 바탕으로 좀 더 성장할 것이라는 희망을 품었다. 그런데 이 희망의 근거는 이제 사라졌다. 왜냐하면 미 · 중 무역전쟁 외에도 각 국가의 정치적 상황이 앞으로 더 많은 변동성을 예고하고 있기 때문이다. 이머징 마켓의 정치까지 갈 것도 없다. 선진국의 정치 상황만으로도 변동성 예측이 충분히 가능하다.

미국 중간선거는 공화당이 이겼다거나 민주당이 이겼다고 우길 수 없는 애매한 상황으로 끝나 미국의 정책 결정의 불확실성을 키웠다. 유럽으로 가보자. 11월 13일 2년 전부터 진행돼온 브렉시트(영국의 EU 탈퇴)의 최종안에 영국과 유럽연합(EU) 국가 책임자들이 동의했다는 발표가 나왔다. 585쪽에 달하는 이 문서에는 브렉시트와 관련된 거의 모든 것에 대한 방안이 나열돼 있다. 특히 지금까지 논란이 많았던 북아일랜드에 대한 내용도 더 정확히 포함돼 있다. 브렉시트 최종안은 경제적 측면에서 좋은 해결책들을 제시했다는 의견이 지배적이다. 문제는 최종안에 합의한 이후 테리사 메이 영국 총리 내각 구성원 가운데 4명이 사임했다는 것이다. 메이 총리 내각의 사임은 꼭 브렉시트 최종안 내용 때문은 아닐 것이라는 관측이 가능하다. 그럼에도 브렉시트를 담당한 도미니크 랍 브렉시트부 장관의 사임은 메이 총리의 정치적 위기를 의미하기에 충분하다. 최악의 시나리오로 영국 내 정치적 분열 때문에 이 최종안을 비준하지 못할 경우 브렉시트가 어떤 방향으로 진행될지, 또 얼마나 시간이 지나야 본격적으로 논의될지 알 수 없다.

유럽의 큰형님처럼 굳건하게 자리를 지키던 독일 역시 정치적 변동이 예상된다. 앙겔라 메르켈 총리가 5연임에 도전하지 않겠다는 의사를 밝혔기 때문이다. 그의 임기는 2021년까지라 아직 시간이 있다. 하지만 올해 12월에 있을 기독교민주당 당수 선거에도 도전하지 않겠다는 의사를 밝혔다.

불확실성 커지는 국제 정세

2018년 변동성 때문에 밤잠을 설쳤다면 투자자는 두 가지를 선택할 수 있다. 첫째, 변동성이 크리라 예측되는 모든 것에 투자하지 않는 방법이다. 투자할 때 수익과 손실을 예측하는 것보다 변동성을 예측하는 것이 훨씬 쉽다. 물론 변동성이 크긴 해도 떨어지고 오르기를 반복하다 결국 오를 수도 있다. 즉 수익을 낼 기회를 잃을 수 있다는 뜻이다. 하지만 여전히 밤잠 설치다 손실을 내고, 결국 무서워 손절하는 경우가 생길 수도 있다는 사실 역시 잊지 말자. 그리고 경험과 데이터들은 시장이 하강할 때 변동성이 대체로 크다는 점을 말해준다. 둘째, 장기간의 성장 가능성을 보고 시작한 투자라면 눈 딱 감고 견디는 방법이다. 장기 성장을 제대로 측정하고 투자했다면 고뇌의 시간이 후에 결실을 가져다줄 것이다.

![[영상] “엔비디아, 최고 실적에도 주가 할인 중”](https://dimg.donga.com/a/380/253/95/1/carriage/MAGAZINE/images/weekly_main_top/69ae14ae1e29d2738e25.jpg)