![전 세계의 관심이 집중된 가운데 6월 15일(현지 시간) 미국의 통화정책 경로가 결정된다. [GettyImages]](https://dimg.donga.com/a/650/0/90/5/ugc/CDB/WEEKLY/Article/64/82/89/81/64828981124ed2738250.jpg)

전 세계의 관심이 집중된 가운데 6월 15일(현지 시간) 미국의 통화정책 경로가 결정된다. [GettyImages]

여전히 뜨거운 美 고용시장

다시 말해 6월 FOMC에서 연준의 금리인상 사이클이 종료(end)될 것인지, 아니면 스킵(skip)될 것인지가 향후 글로벌 자산시장의 방향성을 좌우하는 핵심 변수가 될 듯하다. 현재는 이를 놓고 시장 참여자 간 의견 충돌이 수시로 일어나고 있으며, 연준 위원 사이에서도 의견 대립이 벌어지고 있다. 이런 사실은 5월 공개된 FOMC 의사록에서도 확인 가능한데, 일부 위원은 경기 전망을 고려할 때 5월 회의 이후 추가 정책 강화가 필요하지 않을 수 있다는 입장을 표명했다. 반면 다른 일부 위원은 2% 인플레이션으로 복귀하기까지 시간이 필요하다는 점을 근거로 추가 정책 강화를 요구하는 것으로 파악됐다.과연 연준은 6월 FOMC에서 어떤 결정을 내릴까. 조심스럽게 전망한다면 ‘5월 FOMC를 끝으로 금리인상 사이클 종료+6월 매파적 신호를 보내며 동결+동결 기조 유지 후 연말 혹은 내년 초 금리인하 사이클 도입’이라는 Ⓐ 시나리오가 유력해 보인다. 일단 제롬 파월 연준 의장이 5월 19일 연설에서 강조한 대로 (최근 잠잠한 것처럼 보이는) 미 지역은행들의 위기는 현재진행형이며, 해당 위기가 경제 및 신용 여건에 부정적 영향을 미치고 있다. 또 연준이 지난해부터 공격적으로 진행해온 금리인상의 부작용들을 확인하고 싶어 하는 의지가 최근 발언은 물론, 이전 FOMC 회의록에서도 드러나고 있다는 점이 Ⓐ 시나리오가 유력해 보이는 근거가 된다.

물론 6월 2일 발표된 미국의 5월 비농업부문 신규 고용(33만9000건, 컨센서스 18만 건) 서프라이즈는 연준의 6월 금리인상을 정당화하는 요인으로 작용할 법하다. 하지만 실업률(3.7%, 컨센서스 3.5%)이 상승하면서 연준이 올해 실업률 전망치로 제시한 4.5%를 향해가고 있다는 점에 주목해야 한다. 또 5월 고용지표상 시간당 평균임금 상승(전달 대비 0.3%, 컨센서스 0.4%)이 둔화되고 있으며, 5월 말 발표된 JOLT(구인·구직 보고서)에서 이직자들의 이직 프리미엄도 하락하는 등 임금 인플레이션 압력이 전반적으로 완화하고 있다는 점도 연준이 6월 FOMC에서 금리를 동결할 것이라는 시나리오를 타당하게 만든다. 그와 동시에 원론 수준의 매파적 발언을 통해 ‘금리인상 사이클 중단 또는 금리인하’에 대한 시장의 과도한 기대를 차단할 것으로 보인다.

올해 안에 실업률과 인플레이션 역전 가능성

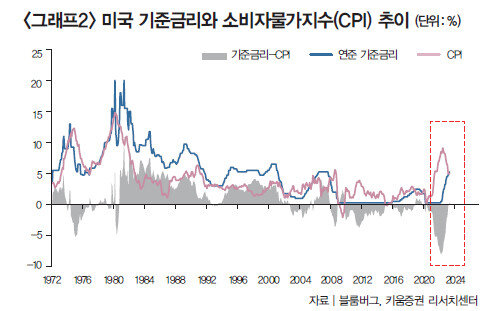

또 1970년대 이후 연준의 금리인하 사이클에서 ‘실업률 > 인플레이션’라는 전제조건이 충족됐다는 점을 상기할 필요가 있다. 6월 현재까지 집계 데이터 기준으로 5월 실업률은 3.7%, 4월 인플레이션은 4.9%(5월 4%대 초반 예상)로 실업률보다 인플레이션이 우위에 있지만 연말로 갈수록 실업률이 인플레이션보다 높게 나타날 전망이다(블룸버그 컨센서스 연말 실업률 전망치 4.5% vs 인플레이션 전망치 3.0%).