![최근 투자자 사이에서 노후 대비용으로 매달 배당금을 받는 월배당 ETF(상장지수펀드)가 인기다. [GettyImages]](https://dimg.donga.com/ugc/CDB/WEEKLY/Article/64/9e/2f/8e/649e2f8e19e2d2738250.jpg)

최근 투자자 사이에서 노후 대비용으로 매달 배당금을 받는 월배당 ETF(상장지수펀드)가 인기다. [GettyImages]

이런 인기의 영향인지 미래에셋자산운용도 6월 20일 ‘TIGER 미국배당다우존스’를 경쟁적으로 상장하며 총 보수를 0.03%로 낮췄다. ‘SOL 미국배당다우존스’의 총 보수가 0.05%인 점을 감안해 후발 주자로서 낮은 보수로 투자자에게 어필하겠다는 것이다. ETF 운용사 간 보수 경쟁은 흔한 일이다. 지난해 신한자산운용이 ‘SOL 미국배당다우존스’를 내놓으며 총 보수를 0.15%로 책정하자 한국투자신탁운용은 ‘ACE 미국고배당S&P’의 총 보수를 0.50%에서 0.06%로 인하한 바 있다. 이후 신한자산운용은 총 보수를 0.05%로 더 낮춰 대응했다.

미국배당다우존스 ETF 3파전, 총 보수 인하 경쟁

미래에셋자산운용의 보수 인하에 따라 유사 상품을 운용하는 다른 운용사들도 추가 인하에 나서고 있다. 신한자산운용은 6월 22일 총 보수를 0.05%에서 0.03%로 인하하며 ‘TIGER 미국배당다우존스’와 총 보수 경쟁에서 밀리지 않겠다는 모습을 보였다. 한국투자신탁운용도 6월 22일 “7월 초부터 총 보수를 기존 0.06%에서 0.01%로 낮추겠다”면서 글로벌 최저임을 강조하고 있다. 더불어 배당 주기도 기존 분기배당에서 월배당으로 바꾸고, 상품명도 ‘ACE 미국고배당S&P’에서 ‘ACE 미국배당다우존스’로 변경하기로 했다. ‘미국배당다우존스 ETF’ 3파전이 펼쳐지는 것이다.개인투자자 입장에서 이런 운용사 간 경쟁에 따른 총 보수 인하는 반가운 일이 아닐 수 없다. 하지만 단순히 총 보수만 보고 투자를 결정할 수는 없다. 왜 미국배당다우존스가 인기인지, 단점은 없는지부터 먼저 살펴보자.

미국배당다우존스 ETF는 모두 ‘한국형 SCHD’로 홍보되고 있다. SCHD(Schwab U.S. Dividend Equity ETF)는 미국의 배당성장형 ETF로, 다우존스 미국 배당 100 지수(Dow Jones US Dividend 100 Index)를 추종한다. 이 지수는 10년 이상 연속 배당을 실시한 기업 중 유동시가총액이 5억 달러(약 6500억 원) 이상이고, 3개월 일평균 거래대금이 200만 달러(약 26억 원) 이상이며, 현금흐름부채비율·자기자본이익률·연배당수익률·5년배당성장률 등 4가지 펀더멘털에 선정 기준 동일 가중 방식으로 계산한 종합순위 상위 100개 종목을 편입하고 있다. 이런 방식으로 선정된 포트폴리오에는 브로드컴, 머크, 펩시, 시스코, 코카콜라 등이 포함돼 있다.

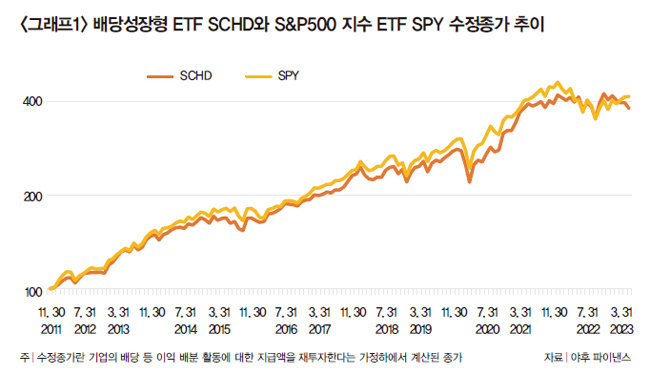

배당성장형 ETF인 SCHD의 인기 비결은 무엇보다 과거 실적이다. SCHD는 2011년 10월 미국 증시에 상장된 이후 12년간 연 12.3% 수익률을 보였다. 연간 배당률은 3.3%였으며, 배당하지 않고 재투자하는 성과도 9.0%로 높았다. SCHD가 편입하는 배당성장주의 특징은 꾸준한 주가 상승과 함께 추세적으로 배당금이 계속 증가한다는 것이다. SCHD는 6월 24일(현지 시간) 종가 기준 순자산총액 468억 달러(약 61조 원)로, 미국 증시에 상장된 ETF 가운데 규모가 28번째로 크다. 국내에서도 서학개미 사이에서 꾸준히 인기몰이를 하고 있으며, 보유 중인 주식 규모만 1억9685만 달러(약 2562억 원)에 달한다.

자산가치 증가하면 다른 상품 배당금도 올라

두 ETF가 이처럼 여러 면에서 비슷한데도 SCHD가 인기를 끄는 이유 중 하나는 배당률 때문이다(참고로 SPY의 시가총액은 4097억 달러로 SCHD의 9배 수준이다). SCHD가 3~4% 배당률을 보이는 반면, SPY 배당률은 2% 수준으로 낮다. 투자자 입장에서는 배당률이 높은 SCHD가 좋아 보일 수 있다. 하지만 간과하지 말아야 할 것이 있다. 배당이 높다고 반드시 더 좋은 투자 대상은 아니라는 점이다.

투자 수익은 크게 2가지로 구성된다. 하나는 배당수익이고 다른 하나는 자본수익이다. 자본수익은 자산가치가 증가해 매매차익을 얻는 것을 말한다. 당장 입금되는 배당금이 크더라도 매매차익이 적다면 전체 투자수익도 적어진다. SCHD 투자자의 총수익률은 앞서 계산한 연 12.3%다. 이 중 3.3%가 배당금으로 들어온 것이고, 나머지 9.0%는 재투자된다. SPY의 총수익률은 SCHD보다 높은 연 13.2%다. 이 중 2%는 배당되고 나머지 11.2%는 재투자된다. 배당금을 더 받고 싶다면 ‘자가 배당’을 하면 된다. 자가 배당이란 필요한 만큼 매도해 현금화한다는 의미다. SPY에 투자해 2% 배당금을 받았는데 1.3%만큼 더 돈이 필요하다면 그만큼 ETF를 매도하면 된다.

맹목적인 낙관은 위험, 절세와 분산 필요

배당성장이라는 단어가 매력적으로 들리지만 이는 SCHD에 국한된 것이 아니다. 배당금이 꾸준히 증가하는 것은 SPY도 마찬가지다. 자산가치가 증가하면 배당금은 장기적으로 늘어난다. 마케팅 용어로는 그럴 듯하지만, 매우 특별한 투자 대상인지는 의문을 가져야 한다.

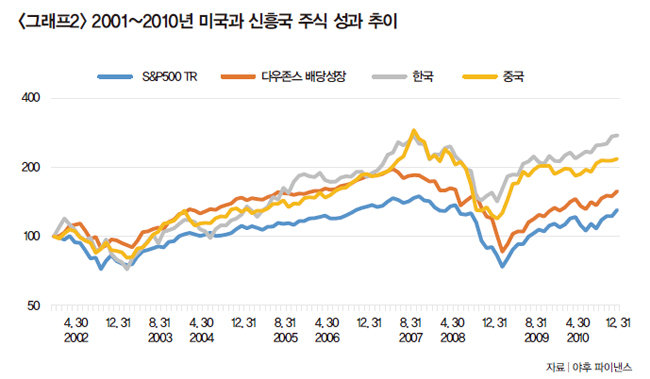

그래서 다우존스 미국 배당 100 지수와 유사한 움직임을 보이면서 장기 데이터가 존재하는 다우존스 미국배당관련지수(Dow Jones U.S. Select Dividend)를 이용해봤다. 이 기간 성과를 보면 미국 S&P500 TR(Total Return·재투자)이 연 3.0%, 다우존스 배당성장이 5.2% 수익률을 보인 반면, 한국 주식은 12.0%, 중국 주식은 9.1% 상승했다. 만약 미국의 향후 10년 성과가 이처럼 신흥국 대비 낮은 모습을 보인다면 SCHD에 대한 맹목적인 믿음은 배신당할 수 있다. 일정 부분 분산투자로 접근할 필요성이 있다는 얘기다.

국내에서 SCHD와 같은 성과를 추종하는 ETF 3종이 수수료 전쟁을 벌이고 있다. 이런 투자 대상에 간편하게 투자할 수 있는 상품이 나온다는 것은 매우 환영할 만한 일이다. 다만 최근 10여 년간 성과만 보고 미래를 너무 낙관하면 위험하다는 것을 알고 있어야 한다.

또한 세금 관점에서 배당금은 배당소득세 대상임을 잊지 말아야 한다. 배당금이 커지는 만큼 세금이 늘어나며, 배당소득액이 2000만 원을 초과하면 금융소득 종합과세 대상이 돼 세금 폭탄을 맞을 수도 있다. 배당성장형 ETF에 투자할 계획이라면 과세이연과 저율과세 혜택이 있는 연금저축펀드나 개인형 퇴직연금(IRP) 같은 연금계좌를 활용하는 것이 좋다. 배당성장형 ETF 투자에 나설 때도 절세와 분산을 잊지 말아야 한다.