“합병하려고 악착같이 (주가를) 올리는구나. 몇 주 안 되지만 억울해서라도 홀딩해야겠다. 합병 취소되면 주가 폭등으로 이어질 텐데, 그때 가서 이익을 실현할지 말지 고민하는 게 맞는 것 같다.”

7월 17일 두산에너빌리티 온라인 종목토론실에 올라온 게시물 내용이다. 최근 두산그룹이 두산에너빌리티로부터 주력 자회사 두산밥캣을 떼어내 두산로보틱스에 합병시키는 지배구조 개편안을 발표하자, 두산에너빌리티 주주들이 거세게 반발하고 있는 것이다. 두산밥캣은 연간 1조 원 수준의 영업이익을 올리며 두산에너빌리티 연결손익 대부분을 차지하는 자회사다. 이 때문에 분할에 대한 주주 동의를 받아 개편을 이루는 게 순탄치만은 않을 것이라는 전망이 나온다.

![경기 성남 두산타워. [두산 제공]](https://dimg.donga.com/ugc/CDB/WEEKLY/Article/66/99/cd/93/6699cd931adfd2738250.jpg)

경기 성남 두산타워. [두산 제공]

1 대 0.63 주식 교환 비율 “부적절”

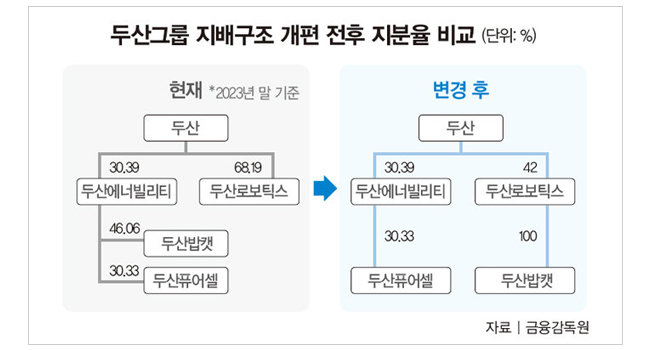

두산그룹 지배구조 개편안의 핵심은 ‘로봇 사업 밀어주기’다. 미래 성장동력으로 평가받지만 현재는 적자폭을 키우고 있는 로봇 사업 계열사 두산로보틱스 밑에 그룹 ‘캐시 카우’인 두산밥캣을 붙이는(100% 자회사) 방식이기 때문이다(표 참조). 이 경우 두산로보틱스 재무 구조가 개선되는 것은 물론, 두산밥캣에 대한 지주사 ㈜두산의 지분율도 기존 14%에서 42%로 오른다. 그룹 입장에서는 아무런 자금 조달 없이 두산밥캣에 대한 간접적 영향력을 확대하고, 향후 두산밥캣으로부터 거둬들인 대규모 배당금을 다시 로봇 사업 투자금 등으로 활용할 수 있게 된다.

두산로보틱스와 두산밥캣의 주식 교환 비율이 두산밥캣 기업가치를 제대로 반영하지 못하고 있다는 지적도 제기된다. 이번 합병은 두산에너빌리티를 기존 사업 법인과 두산밥캣 지분 46.06%를 보유한 신설 법인으로 인적분할한 뒤 두산로보틱스가 신설 법인을 흡수하는 방식으로 진행된다. 남은 54% 지분은 두산로보틱스가 포괄적 주식 교환을 통해 확보하고 두산밥캣은 상장폐지되는데, 이때 두산밥캣 주주는 두산밥캣 주당 두산로보틱스 0.63주 비율로 두산로보틱스 신주를 교환받게 된다. 두 기업 시가총액이 5조 원대 초반으로 비슷하고 주당 기준가가 두산로보틱스 8만114원, 두산밥캣 5만612원이라 이 같은 교환 비율이 도출된 것이다. 다만 시장 가격으로만 교환 비율을 결정하기엔 두 기업의 실적 수준과 주가순자산비율(PBR) 차이가 크다. 두산밥캣은 연간 영업이익이 1조 원에 달하지만 PBR은 1배가 채 되지 않는 약 0.8배다. 두산로보틱스는 한 해에 100억 원대 영업적자를 내고 있으나 PBR은 12~13배에 이른다. 두산밥캣 주주로서는 안정성과 미래가치를 보고 보유하던 저평가 우량주를 만년 적자에 거품까지 낀 주식으로 바꿔 받게 된 셈이다.

9월 주주총회서 개편 윤곽 나올 듯

두산그룹이 지배구조 개편안을 들고 나온 시기가 절묘하다는 평도 있다. 이번 개편안은 금융위원회가 합리적 합병가액 산정 기준 마련을 위해 ‘자본시장과 금융투자업에 관한 법률’(자본시장법) 시행령 개정을 준비하는 사이 발표됐다. 예정대로라면 3분기 중 개정 작업이 마무리되는데, 두산그룹이 이에 앞서 ‘막차 개편’을 발표한 것이다. 이에 정치권은 상장사 합병 시 자산가치와 수익가치를 산술 평균해 합병가액을 매기도록 한 자본시장법 일부 개정안(두산밥캣 방지법)을 즉각 발의하는 등 조치에 나섰다.

두산그룹 의지대로 지배구조 개편이 이뤄질지는 9월 25일 예정된 임시주주총회에서 판가름 날 전망이다. 개편에 반대하는 주주들은 이날 주주총회에서 주식매수청구권을 행사하게 된다. 만약 이 규모가 일정 수준을 초과(두산에너빌리티 6000억 원·두산밥캣 1조5000억 원·두산로보틱스 5000억 원)하면 이사회를 통해 개편이 무산될 수 있다. 특히 두산에너빌리티의 경우 최대주주인 ㈜두산의 지분율이 30.39%로 세 기업 중 가장 낮아 실제 무산으로 이어질 가능성이 적잖다. 7월 17일 두산에너빌리티 주가(종가 기준)가 사측 제시 매수가(2만890원)를 넘는 2만1250원까지 올랐음에도 이를 처분하지 않겠다는 주주가 많은 이유다.

정동익 KB증권 연구원은 “두산그룹의 계획이 성공하려면 (주식)매수청구권이 과도하게 행사되지 않아야 한다”며 “두산에너빌리티 주주 입장에서는 연결손익 대부분을 차지하는 핵심 자회사가 분할돼 나가는 것이고, 두산밥캣은 신사업보다 안정적 실적에 이끌린 주주 비중이 커 모두 분할 합병에 동의하지는 않을 것”이라고 말했다.

이슬아 기자

island@donga.com

안녕하세요. 주간동아 이슬아 기자입니다. 국내외 증시 및 산업 동향을 취재하고 있습니다.

[영상] “2026년 금·은 투자시장 올해보다 더 뜨거울 것… 공급 대란 이제 시작”

[오늘의 급등주] “자율주행차·로봇 경량 부품 수요 확대” 전망에 한라캐스트 강세

![[영상] 코스피 5000 예견한 김성효 교수 <br>“D램 가격 꺾이지 않는 이상 코스피 우상향”](https://dimg.donga.com/a/380/253/95/1/ugc/CDB/WEEKLY/Article/69/85/44/6f/6985446f21f9a0a0a0a.jpg)