![강환국 퀀트 투자 전문가 겸 작가. [지호영 기자]](https://dimg.donga.com/a/650/0/90/5/ugc/CDB/WEEKLY/Article/64/fa/74/c5/64fa74c51cd7d2738250.jpg)

강환국 퀀트 투자 전문가 겸 작가. [지호영 기자]

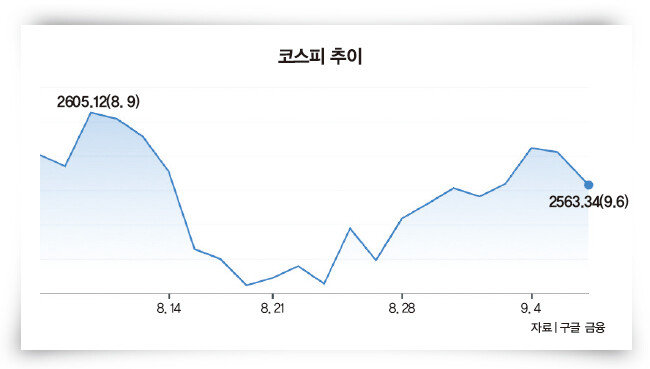

이 같은 개인투자자의 매수세는 현재진행형이다. 9월은 전통적으로 증시가 안 좋은 달이지만, 일부 증권사가 “9월 코스피가 2700에 무리 없이 도달할 것”이라고 전망해 투심을 더욱 자극하고 있다. 그러나 강환국 퀀트 투자 전문가 겸 작가는 9월 5일 인터뷰에서 “차라리 9월 한 달간 투자를 쉬는 게 돈 버는 길일 수 있다”고 당부했다. 그는 9월 증시 하락에 베팅한 비관론자 중 한 명이다. 강 작가는 “올해는 월별 계절성이 잘 맞는 해”라며 “9월 중순부터 증시가 어려워질 가능성이 크다”고 말했다.

9월 증시 하락 확률 50~60%

8월 증시가 상당히 안 좋았다. 투자 성적이 어땠는지 궁금하다.“8월 퀀트 투자(정적자산배분)는 1% 정도 손해를 봤다. 주식 쪽은 안 좋았는데, 채권이나 금이 버텨줘서 손실은 크지 않았다. 동적자산배분에서는 8월 EFA라는 상장지수펀드(ETF)가 3.5%가량 빠졌다. 하지만 EFA 비중이 전체의 3분의 1이고, 나머지 3분의 2는 현금으로 보유해 이쪽에서도 손실(1.2%)이 그리 크지 않았다. 7월 말쯤 상황이 좋지 않아 현금 보유량을 67%로 늘렸다.”

장이 안 좋을 때는 현금 보유량을 늘리는 게 정석 같은데, 개인투자자는 되레 8월 공격적으로 투자에 뛰어들었다. 빚투 규모가 20조 원이 넘는다.

“투자를 잘하는 사람이 빚투를 하는 게 왜 나쁘겠는가. 자, 그럼 이제 본인 가슴에 손을 얹고 ‘내가 투자를 잘하는 사람인가’를 깊이 고민해보자(웃음). 최근 3~5년 동안 자신의 투자수익률이 어땠는지, 그게 코스피와 비교해 높은지 낮은지를 보면 바로 답이 나온다. 아마 개인투자자의 99%는 실력이 별로 없을 것이다. 투자도 잘 못하는데 빚투까지 하면 더 빨리, 더 많이 잃을 뿐이다.”

증권가에서는 9월 증시가 예년과 다를 것이라며 반등 기대감을 보이고 있는데.

“최근 20년간 9월에 장이 오른 게 10번 중 4~5번이고, 떨어진 게 5~6번이다. 사실 확률적 차이는 크지 않다. 둘 다 맞을 수 있다고 생각한다. 다만 한 가지 확실한 것은 9월이 연중 증시가 가장 약세인 달이라는 점이다. 이번은 다를 수 있지만 투자할 때는 이번도 다르지 않다고 생각하고 들어가는 게 맞는 것 같다. 조금이라도 더 높은 확률에 걸어야 하지 않겠나.”

그렇다면 9월 증시 하락 시점은 언제인가.

“9월은 초중반까지 증시가 그럭저럭 잘 나가거나 버티다가 중순 이후 급락하는 경우가 많았다. 추석이 보통 9월 중순쯤이라 추석부터 무너진다고 표현하는데, 올해는 추석이 9월 말에 있어서 그냥 중순부터라고 보면 된다. 미국도 마찬가지로 9월 15일이 파생상품이 한꺼번에 만료되는 ‘네 마녀의 날’(주가지수 선물·옵션, 개별 주식 선물·옵션 만기일)이다. 통상적으로 미국은 이 파생상품 만료일 이후에 증시 수익률이 상당히 안 좋다. 올해 기준으로는 9월 15~22일이다.”

‘네 마녀의 날’ 이후 꺾일 것

중순까지는 베팅해도 된다는 뜻인가.“그렇게 할 수도 있지만, 9월 초부터 중순까지 수익률이 좋다는 뜻은 아니다. 그냥 버티는 것이라서 투자를 권하지는 않는다. 내 경우 나스닥과 코스닥 숏(매도)을 쳤다. 각각 인버스 ETF(PSQ 등)를 샀다. 상당히 공격적으로 하락에 베팅한 것인데, 그냥 현금만 갖고 있어도 나쁘지 않다고 생각한다. 참고로 장기적인 미국 증시는 굉장히 좋게 보는 편이다. 9월만 어렵다고 보는 것이라서, 나스닥 숏은 9월 한 달만 유지할 생각이다.”

‘투자의 신’ 데이비드 라이언이 8월 25일 트위터에 “현금 비중을 늘리고 방어적으로 투자하라”는 내용의 글을 썼다. 그런데 방어적 투자처 중 하나인 채권 가격이 최근 크게 떨어졌다.

“미국 장기채는 사실 우리가 생각하는 것처럼 엄청나게 안전한 자산은 아니다. 지난해 미국 장기채 가격이 40%가량 하락했다. 따라서 방어적으로 투자한다면 단기채가 더 적합하다. 만기가 2~3년밖에 안 남은 채권들은 안전자산이라고 볼 수 있다. 또 한국 회사채의 경우 지금 신용등급 BBB 정도면 6~7% 수익이 나는데, 이런 곳에 투자하는 것도 방법이다. BBB면 신용등급이 높은 편은 아니라서 30년채에 투자한다고 하면 이 또한 살 떨리는 일이다. 2~3년채 정도에 투자하는 것이 큰 무리가 없다고 본다.”

9월 증시가 안 좋다 해도 수익을 내는 ETF 섹터는 좀 있는 것 같던데.

“국내에서는 자동차와 통신·커뮤니케이션 정도다. 그간 추이를 분석해보면 이들 ETF도 수익률이 그렇게 높지는 않다. 9월에는 자동차가 평균 1.6% 수익을 내더라. 나쁘지는 않지만 대단한 것도 아니라서 그저 그렇다고 볼 수 있다. 미국은 놀랍게도 9월에 잘되는 ETF가 단 하나도 없다(웃음).”

일본 증시 투자처로 적격

9월 증시만 유독 안 좋은 것이라면 ‘지금 빚투를 해 품고 있다가 추후 차익을 실현하면 되지 않나’라는 생각도 든다. 지난 인터뷰 때 연말 코스피 2650 돌파를 언급하기도 했다.“일단 코스피 2650 전망은 지금도 유효하다. 연말에 2650을 뚫을 것 같다. 코스피는 2007년부터 2020년까지 13년 동안 2000 선을 돌파했다가 하락하고 재돌파했다가 하락하고를 반복했다. 2020년을 마지막으로 2000 선 아래로 떨어지지 않고 있다. 2000을 밑도는 시대는 사실상 끝난 것이다. 개인적으로는 과거 2000 선이 이제 3000으로 옮겨갔다고 생각한다. 2021년에 3000을 뚫었다가 2022년 고꾸라졌기 때문에 이제 재돌파 시점이 된 것 같다. 1~2년 안에 3300~3400까지 갈 수 있다고 생각한다.

문제는 이 모든 가정이 틀릴 수 있다는 점이다. 라이언조차 매번 맞지는 않는다. 수익률 100%인 투자자는 한 번도 본 적이 없다. 연말에 코스피가 2650까지 오를 것이라고 보지만 틀릴 가능성도 당연히 있다. 그래서 빚투를 하지 말라는 것이다. 가정이 빗나갔을 때 손실이 걷잡을 수 없는 투자는 결코 잘한 투자가 아니다.”

국내도, 미국도 증시 분위기가 어둡다 보니 최근 ‘일학 개미’가 늘고 있다. 나 홀로 호황인 일본 증시에 투자하는 것은 어떻게 보나.

“현재 일본 증시의 밸류에이션이 나쁘지 않아 투자처로 적격하다고 본다. 1980년대 말 니케이225 지수가 3만9000까지 올랐다. 온 세상 버블을 끌어모은 시장이 일본이었는데, 그 뒤 폭락해 7000까지 떨어졌다. 이 버블 붕괴의 인상이 너무 강렬했던 탓에 일본 투자에 대한 이미지가 여전히 좋지 않다. 하지만 냉철하게 최근 20년 일본 증시는 크게 나쁘거나 좋지도 않은 노멀한 시장이라고 할 수 있다. 그래서 장기 수익률도 괜찮을 것이라고 본다. 무엇보다 일본 투자는 증시가 오르면 그걸로 벌면 되고, 증시가 하락하면 보통 엔화가 오르기 때문에 헤징(리스크 회피) 효과가 확실히 있다. 최근 20년간 일본 증시에 투자했으면 어땠을까 분석해봤더니 완만하게 우상향하는 그림이 나오더라.”

비트코인 가격이 요즘 많이 떨어졌다. 비트코인 투자는 어떻게 돼가고 있나.

“내 비트코인만 혼자 올랐을 리 없지 않나(웃음). 2024년 4월 비트코인 반감기가 올 것이고, 그러면 보통 12~18개월간 장이 좋기 때문에 2025년 4~10월까지 수익이 날 수 있다고 판단해 몇 달 전 비트코인을 매수했다. 그때부터 슬슬 오르기 시작하리라고 생각해 들어간 것이다. 결과적으로는 오르지 않았다. 이렇게 더 떨어질 줄 알았다면 아마 지금쯤 들어갔을 것이다. 바로 이런 게 빚투를 해서는 안 되는 이유다. 다만 이렇게 될 줄 알고 비트코인을 4차례에 걸쳐 단계적으로 매수하는 계획을 세웠다. 아직 가격이 오르지 않아 2차 매수는 안 하고 있는데, 전고점인 3만2000달러(약 4267만 원)까지 오르면 2차 매수를 할 생각이다.”

이슬아 기자

island@donga.com

안녕하세요. 주간동아 이슬아 기자입니다. 국내외 증시 및 산업 동향을 취재하고 있습니다.

[영상] “2026년 금·은 투자시장 올해보다 더 뜨거울 것… 공급 대란 이제 시작”

[오늘의 급등주] “자율주행차·로봇 경량 부품 수요 확대” 전망에 한라캐스트 강세