글로벌 소재·에너지 전문기업 OCI그룹과 신약개발 전문 연구개발(R&D) 중심기업 한미그룹은 이번 통합을 통해 글로벌 경쟁력을 강화한 세계적 기업으로 발돋움하는 것이 목표라고 했다. 이우현 OCI홀딩스 회장은 “시대 변화에 따라 석유·화학에서 제약·바이오로 변신한 독일 바이엘의 길을 따라가려 한다”고 말했다. 임주현 한미약품 사장은 “한미의 전문성과 OCI의 안목이 결합한 만큼 세상에 없는 혁신을 만들어내겠다”고 포부를 밝혔다.

![1월 12일 합병을 발표한 한미약품(왼쪽)과 OCI. [뉴시스]](https://dimg.donga.com/ugc/CDB/WEEKLY/Article/65/a9/cf/b1/65a9cfb124ddd2738276.jpg)

1월 12일 합병을 발표한 한미약품(왼쪽)과 OCI. [뉴시스]

이종 합병, OCI “독일 바이엘이 모델”

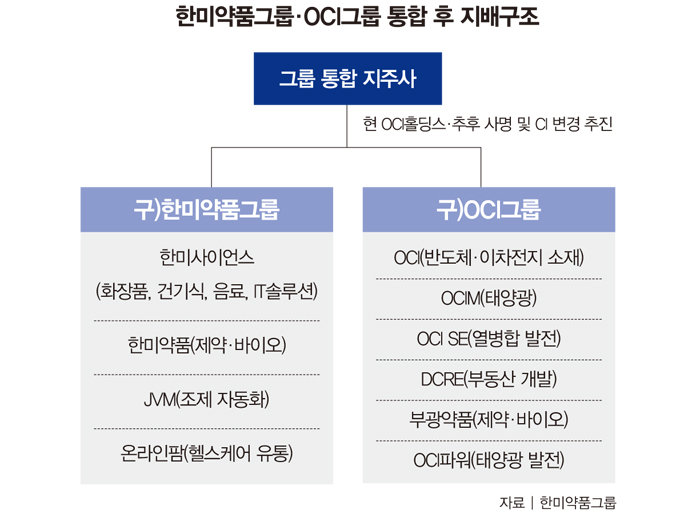

두 기업은 이번 계약에 따라 OCI그룹 지주사인 OCI홀딩스가 한미그룹 지주사인 한미사이언스 지분 27%(구주 및 현물출자 18.6%, 신주발행 8.4%)를 7703억 원에 인수하고, 임주현 사장과 송영숙 한미그룹 회장 등 한미사이언스 주요 주주가 OCI홀딩스 지분 10.4%를 취득한다. 또 OCI홀딩스는 각 그룹별 1명씩 대표이사를 포함한 사내이사 2명을 선임해 공동 이사회를 구성하고, 이우현 회장과 임주현 사장이 각자 대표를 맡게 된다.두 기업은 이번 통합이 한 기업이 다른 기업 대주주 지분을 인수하는 인수합병(M&A)이 아닌 동등 결합이라는 점을 분명히 하고 있다. 크게 보면 통합 지주사인 OCI홀딩스가 한미그룹과 OCI그룹을 지배하는 형태지만 송영숙 회장과 임주현 사장이 통합지주회사의 1대 주주가 되고, 통합지주회사는 2인으로 구성된 ‘각자 대표 체제’로 운영되기 때문이다.

재계는 이번 양사 통합 배경에 송영숙 회장 등 오너 일가의 상속세 문제가 깔려 있다고 보고 있다. 송영숙 회장과 장남 임종윤 한미약품 사장(미래전략 담당), 장녀 임주현 사장(글로벌사업본부·R&D센터·경영관리본부 담당), 차남 임종훈 한미약품 사장(그룹지원 담당)은 2020년 임성기 선대회장이 타계하면서 보유 중이던 지분 34.2%(2300여만 주)를 상속받았다.

당시 송 회장은 전체의 약 30%에 해당하는 699만여 주를 상속받아 총 784만여 주를 보유하게 돼 지분율이 기존 1.26%에서 11.65%로 높아졌다. 세 자녀는 고 임 선대회장 주식의 약 15%씩을 상속받았다. 이들의 지분율은 각각 8.92%, 8.82%, 8.41%로 상승했다. 이에 따라 발생한 상속세는 약 5400억 원 규모로, 송 회장과 자녀들이 약 3년간 이를 납부했어도 아직 2000억 원 이상이 남은 상태로 추정된다.

증권가에서는 이번 통합이 시너지 효과를 낼 것으로 보고 있다. 박재경 하나증권 연구원은 “한미약품이 OCI의 현금 창출 능력을 기반으로 신약 개발에 투자할 수 있고 OCI의 해외 네트워크를 활용해 수출 비중도 확대할 수 있다”고 전망했다. 또 2022년 부광약품을 인수할 만큼 제약·바이오산업에 관심이 많던 OCI로서는 신성장 동력 발굴에 한발 더 다가가며 헬스케어 분야 경쟁력을 강화할 수 있게 됐다. 재계 38위인 OCI홀딩스는 지난해 매출 2조6649억 원, 영업이익 5949억 원을 기록했다. 한미약품은 지난해 매출 1조4674억 원, 영업이익 2125억 원을 달성했다.

합병 마무리되면 임주현 사장이 차기 경영권

임종윤 사장은 양사 통합이 전격 발표된 다음 날 엑스(옛 트위터)를 통해 “한미나 가족, 어떠한 형태로 고지나 정보, 자료를 전달받은 적이 없다”며 “현 상황에 대해 신중하고 종합적으로 파악한 뒤 공식적 입장을 표명하겠다”고 밝혔다. 임 사장은 1월 17일 남동생 임종훈 사장과 함께 수원지법에 한미그룹과 OCI그룹 통합에 반대하는 집행정지 가처분 신청서를 냈다. 하지만 둘의 지분을 합쳐도 20.47%로 모녀 측 우호 지분(약 36%)에 비하면 부족한 상황이다. 임종윤 사장은 한미사이언스 지분 11.52%를 가진 신동국 한양정밀 회장을 설득 중인 것으로 알려졌다. 신 회장은 임 창업주의 고등학교 후배다.

임종윤 사장은 “경영권 분쟁 상황에서 이뤄진 제3자 배정 유상증자는 위법”이라는 입장이다. 반면 송 회장과 임 사장 모녀 측은 “제3자 유상증자 결정 당시 경영권 분쟁 상황이 아니었기 때문에 특별 주주총회 사안이 아니라 이사회 의결로 가능하다”고 밝혔다. 현재 오너 일가 중 송 회장만 이사회에 포함돼 있다.

법원이 두 형제의 가처분신청을 받아들이면 통합작업에 차질이 생길 수도 있다. 반대로 기각하면 통합작업에 속도가 붙을 전망이다. 한미그룹 관계자는 “우리 측 법률 검토에 따르면 요건상 문제가 없어 가처분 인용 가능성이 매우 낮다”며 “이와 관련한 특별한 입장은 없지만 양 그룹사가 합의한 공동 경영의 취지가 잘 반영될 수 있도록 원활한 통합 절차 진행을 위해 노력하겠다”고 말했다.

OCI그룹과 통합 발표 이후 상승 곡선을 그리던 한미사이언스 주가는 경영권 분쟁 가능성이 대두되자 나흘 만에 급락하며 숨고르기에 들어갔다. 1월 11일 종가 기준 3만7300원이던 한미사이언스 주가는 16일 5만6200원까지 치솟았지만 17일 4만9850원, 18일 4만4400원으로 거래를 마쳤다. 반면 통합 발표 이후 4일 연속 하락했던 OCI홀딩스 주가는 상승세로 돌아섰다. 11일 11만3900원이던 주가는 17일 9만3400원까지 하락한 뒤 18일 9만5400원을 기록했다.

이한경 기자

hklee9@donga.com

안녕하세요. 주간동아 이한경 기자입니다. 관심 분야인 거시경제, 부동산, 재테크 등에 관한 취재하고 있습니다.

“SK하이닉스 160만 원 간다”… ‘100만 닉스’ 신고가 달성

‘95만 닉스’ 날개 단 코스피, 사상 첫 5800선 돌파