지난해 1월 원유는 배럴당 30달러(약 3만4278원) 밑으로 떨어지면서 12년 만에 가장 낮은 가격을 기록했다. 지난해 초 중국을 비롯한 세계경제에 대한 비관적 견해가 큰 몫을 했다. 또한 2014년부터 미국이 생산비가 비싼 셰일오일을 생산하는 것을 억제하기 위해 공급량을 늘려 가격을 낮춘 사우디아라비아의 정책 탓이기도 하다. 하지만 낮은 가격이 지속되자 사우디아라비아를 비롯한 OPEC 회원국의 재정이 큰 압박을 받았다. 지난해 10월 사우디아라비아는 175억 달러(약 19조9955억 원)에 달하는 정부 채권을 최초로 발행하기까지 했다.

OPEC 회원국 감산 약속 이행

OPEC 회원국의 약속 이행은 국제 투자자의 회의감을 없애는 데도 중요한 구실을 했다. 게다가 지난해 하반기부터 중국을 비롯한 여러 국가에서 생산활동이 증가하고 있고, 1월 들어 원유 가격 상승이 생산활동에 모멘텀을 주고 있다는 증거들이 보이기 시작했다. 1월 중국의 수출 및 수입 증가가 한 예다. 중국은 전년 대비 수출은 12.6%, 수입은 16.1% 늘어났다. 전문가의 예상치를 훌쩍 넘어선 수치다. 중국을 필두로 한 세계 주요 국가의 경제는 원유를 비롯해 많은 원자재 가격에 영향을 미친다. 세계 투자자들은 이런 상황을 투자 포트폴리오에 반영하고 있다. 세계 헤지펀드, 그리고 자산운용 매니저들은 현재 기록적인 원유 매수 상태(long position)를 유지하고 있다. 원유 파생상품과 거래소 중 미국 뉴욕상업거래소(NYMEX)의 1월 말 미국 서부텍사스유(WTI) 상황을 보면 세계 전문 투자자들은 선물, 옵션 상품을 통해 약 10억 배럴에 해당하는 원유를 매수했다. 반면 겨우 1억1100만 배럴에 해당하는 원유를 공매도(short position)했다. 매수와 공매도의 차이를 ‘오픈 인터레스트(open interest)’라 하는데 현재는 9 대 1로 2014년 이후 최고다. 이 자료만 보면 세계 전문 투자자들은 OPEC 회원국의 원유 재고가 현저히 줄고 원유 가격은 높아질 것이라 믿는다고 할 수 있다.

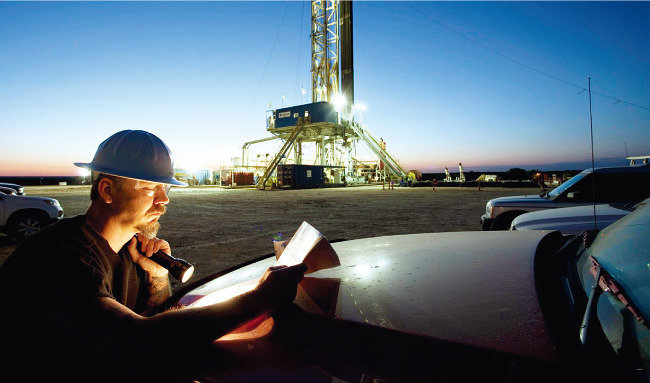

그러나 원유 가격이 과거 배럴당 100달러를 넘나드는 수준으로 높아지려면 많은 도전을 넘어서야 한다. 원유 가격이 비싸지면 미국의 셰일오일 생산이 늘어날 뿐 아니라 생산비가 비교적 비싼 캐나다, 브라질 원유의 생산량도 증가할 것이다. 미국 셰일오일의 경우 도널드 트럼프 대통령의 정책도 한몫할 전망이다. 실제로 최근 몇 년 동안 환경 문제 등으로 언론에 빈번히 오르내리던 ETP(Energy Transfer Partners)라는 회사가 트럼프 정책의 최대 수혜 기업이 될 것이라는 의견이 적잖다.

ETP는 다코타 액세스 파이프라인(Dakota Access Pipeline·DAP)을 짓는 회사다. DAP는 셰일오일을 생산하는 북서부 북다코타 주에서부터 남다코타 주와 아이오와 주를 거쳐 일리노이 주의 오일탱크까지 연결하는 파이프라인이다. 이 프로젝트는 미국의 식수를 더럽히고 또 미국 원주민의 유적지를 훼손한다는 이유로 많은 환경단체와 미국 원주민보호단체로부터 공격을 받아왔다. 2월 11일 북유럽의 가장 큰 은행인 노르디아(Nordea)는 ETP에 대한 투자를 금지했다. 환경을 보호해야 한다는 그들의 믿음을 위반하고, 회사의 명예와 명성을 해치는 사례가 될 수 있다는 이유에서다. 미국 최대 연금인 캘퍼스(캘리포니아 공무원 퇴직연금) 이사회 역시 같은 안건을 검토할 예정이다. 하지만 ETP에 의하면 이 파이프라인은 앞으로 석 달 안에 가동될 예정이다. 미국 셰일오일을 둘러싼 여러 상황은 당분간 지켜봐야 할 것 같다.

‘콘탱고’와 ‘백워데이션’

그럼 원유 혹은 원유 관련 회사의 주식을 사는 것은 괜찮을까. 이 역시 그렇게 간단하지 않다. 원유 가격이 떨어지면 세계적인 원유 관련 회사들의 수익률도 떨어진다. 그런데 2014년 원유 가격 하락 이후 이들 회사는 ‘트레이딩’을 통해 쉽게 돈을 벌어왔다. 지금처럼 원유 가격이 상승하면 트레이딩에서 오는 수익이 없어질 개연성이 크다. 원리는 다음과 같다. 2014년 원유 가격이 급격히 하락하면서 원유 현물이 선물에 비해 훨씬 낮은 가격에 거래됐다. 이를 콘탱고(contango)라 한다. 이에 원유 보관 능력이 있는 트레이더는 이를 미리 사 보관하고, 선물을 이용해 더 높은 가격에 팔 수 있는 기회를 얻은 것이다. 이를 흔히 캐리(carry)라 한다. 원유 가격이 낮을 때 BP, 쉘 같은 큰 회사는 이런 트레이딩을 이용해 수십 억 달러 수익을 챙겼다.그런데 원유 가격이 배럴당 50달러가 넘어서면서 선물과 현물의 가격 차이가 줄어들고, 심지어 선물이 더 싼 경우도 생겼다. 이를 백워데이션(backwardation)이라고 한다. 이럴 경우 원유 트레이더는 쉽게 돈을 벌 수 있는 기회를 잃는다. 현재 현물과 6개월짜리 선물의 차이는 1달러에 불과하다. 2014년에는 7달러 이상까지 갔다. 큰 원유 회사들은 트레이딩에서 오는 수익이 얼마나 되는지 따로 발표하지 않지만 2000년대 중반 BP, 쉘 등은 이미 20억(약 2조2852억 원)~30억 달러(약 3조4278억 원) 수익을 올렸다. 2014년 이후 그들이 더 많은 운영자본을 트레이딩에 쓴 것을 보면 훨씬 더 많은 수익을 올렸을 것이다.

이런 원유의 선물 및 현물시장의 움직임을 보고 많은 헤지펀드와 자산운용 전문가가 원유 선물과 옵션 등을 매수했다. 즉 이는 원유 가격이 올라갈 것이라는 하나의 신호가 되기도 하지만, 투자자에게는 엄청난 리스크를 암시하기도 한다. 글로벌 금융시장의 많은 전문 투자자가 지금처럼 한 방향으로 치우쳐 있다 한꺼번에 빠져나가는, 즉 공격적인 포지션 청산은 원유 가격에 엄청난 충격을 줄 것이기 때문이다.

•전 헤지펀드 퀀타비움캐피탈 최고투자책임자

•전 Citi 뉴욕 본사 G10 시스템트레이딩헤드

•전 J.P.Morgan 뉴욕 본사 채권시스템트레이딩헤드

•전 Barclays Global Investors 채권 리서치 오피서

•전 Allianz Dresdner Asset Management 헤지펀드 리서치 헤드