![성장 시장 선점, 독점적 지위를 목표로 하는 쿠팡이나 테슬라 같은 기업은 대표적인 성장주로 꼽힌다. [쿠팡 홈페이지 캡처, 테슬라 홈페이지 캡처]](https://dimg.donga.com/a/650/0/90/5/ugc/CDB/WEEKLY/Article/64/ba/0a/04/64ba0a04202ad2738276.jpg)

성장 시장 선점, 독점적 지위를 목표로 하는 쿠팡이나 테슬라 같은 기업은 대표적인 성장주로 꼽힌다. [쿠팡 홈페이지 캡처, 테슬라 홈페이지 캡처]

현금가치 오르던 2022년은 가치주 시대

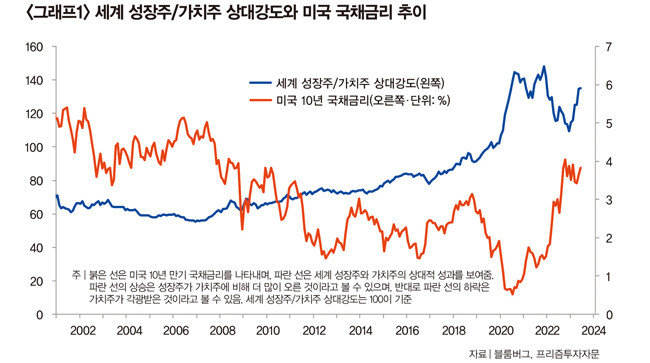

두 번째는 금리인상 국면에서는 가치주가 더 매력적으로 보이기 때문이다. 참고로 가치주란 에너지 기업이나 은행처럼 거대한 자산을 보유한 저평가 기업을 의미한다. 성장주는 창창한 미래가 펼쳐질 것으로 기대되기에 시장 평균 수준에 비해 비싼 가격에 거래되는 반면, 가치주는 미래 성장 가능성이 상대적으로 약한 것으로 보여 보유한 자산가치에 비해 싸게 거래된다.그러나 금리가 인상되는 순간 이 구도는 순식간에 역전된다. 예를 들어 은행 예금금리가 제로(0)에서 10%로 인상된다면? 현금가치는 끝없이 올라가지 않겠는가. 저평가 기업은 보유한 돈을 활용해 두둑한 이자를 챙길 수 있고, 자금난에 허덕이는 우량 기업을 헐값에 인수할 기회도 얻을 수 있다. 따라서 가치주는 현금가치가 올라가는 시기에 강한 상승세를 보이며, 그 대표적 시기가 2022년이었다.

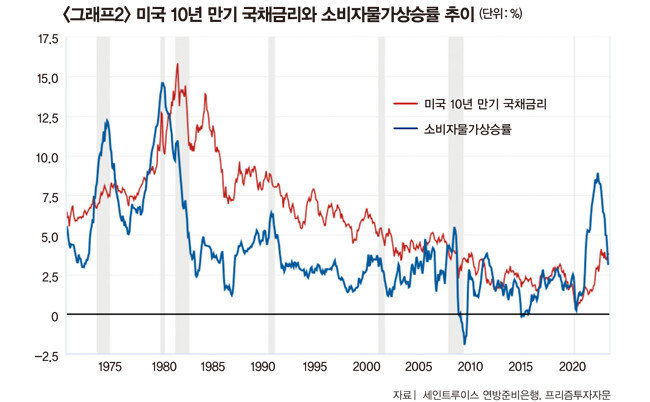

각국 주택시장 부진, 국제 상품 가격 하향 안정

더 나아가 물가가 상승하면서 채권 실질수익률이 떨어지는 것도 문제를 일으킨다. 예를 들어 10년 만기 채권이 연 2% 이자를 제공하고 소비자물가상승률이 갑자기 10%를 기록한다면? 이 채권의 실질이자율이 -8%가 되는데 누가 이 채권을 사겠는가. 결국 채권 가격이 폭락하고, 신규 발행되는 채권의 이자가 올라가지 않을 수 없다. 물론 앞으로 인플레이션이 얼마나 지속되느냐에 따라 그 반응은 달라질 수 있다. 그러나 금리가 상승하는 방향으로 움직일 가능성이 커지는 것만은 분명한 사실이다.

결국 앞으로 주식시장의 주도주가 어느 쪽이 될지 판단하기 위해서는 인플레이션 방향을 살펴볼 필요가 있다. 경제 분석가의 미래 전망은 빗나가기 마련이지만, 적어도 연내에는 인플레이션 압력이 약화될 가능성이 큰 것으로 보인다. 무엇보다 각국 주택시장이 부진한 모습을 보이면서 임대료 물가가 떨어진 데다, 원유를 비롯한 국제 상품 가격이 하향 안정되고 있기 때문이다. 특히 미 연준과 한국은행 등 주요국 중앙은행의 공격적인 금리인상 영향으로 경제 전반 수요가 위축된 점도 인플레이션 압력을 약화하는 요인으로 작용할 전망이다.

따라서 연내 금리인상 위험이 감소함에 따라 시장금리의 하향 안정 가능성이 높고 이는 성장주에 유리한 투자 환경 조성으로 이어질 것으로 보인다. 물론 이 전망을 변화시킬 외부 요인, 즉 새로운 전쟁이나 전염병 출현에 대비하는 것도 필요하다. 예를 들어 금이나 리츠 등 실물자산은 인플레이션 위험을 회피하는 데 도움이 된다는 점에서 좋은 투자 대상 자산이 될 수 있다.