![[GettyImages]](https://dimg.donga.com/ugc/CDB/WEEKLY/Article/65/4d/8d/17/654d8d170a9cd2738250.jpg)

[GettyImages]

하지만 이런 해석에는 한 가지 문제가 있다. 즉 채권금리 하락이 고용보고서 발표 전부터 시작된 이유가 무엇이냐는 점이다. 물론 채권시장 참가자들이 미국 고용보고서의 부진 가능성을 크게 보고 미리 채권 매수에 나섰다고 볼 수도 있지만, 이런 주장대로라면 고용보고서 발표 날 그렇게 금리가 떨어진 이유를 설명할 수 없다.

단위노동비용과 인플레의 상관관계

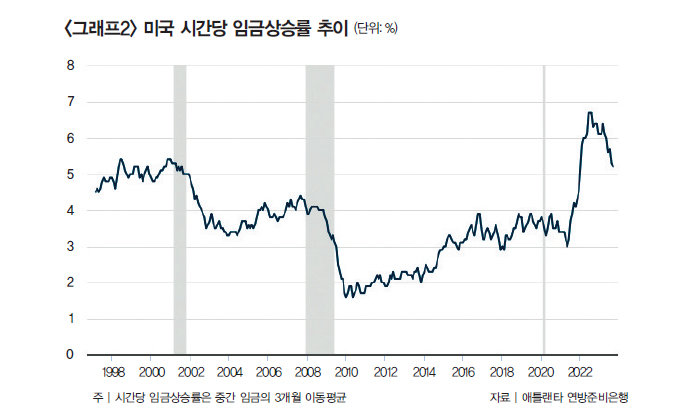

필자는 미국 시장금리 하락을 유발한 근본적 원인은 인플레이션 압력이 추세적으로 약화될 가능성이 대두된 데 있다고 본다. 경제의 추세적 인플레이션 방향을 점칠 때 가장 중요한 지표는 바로 단위노동비용(Unit Labor Cost·ULC)의 변화다. 단위노동비용은 근로자의 임금상승률에서 노동생산성 변화를 차감한 지표로, 인플레이션에 강한 선행성을 보인다. 즉 단위노동비용 하락은 미래 인플레이션 압력의 약화를 뜻하며, 이는 연준의 정책금리 인상 가능성을 낮추는 요인으로 작용한다.여기서 노동생산성이란 경제 내 전체 노동 투입 시간으로 GDP(국내총생산)를 나눈 것이다. 즉 1시간에 얼마나 많은 재화와 서비스를 만들어냈는지 측정한 값으로, 노동생산성이 향상될수록 기업들은 비용을 크게 들이지 않고 물량을 뽑아낼 수 있다. 따라서 노동생산성이 향상될수록 경제 전반의 인플레이션 압력이 낮아질 가능성이 크다.

그런데 만일 노동생산성 향상 속도보다 임금 인상 속도가 더 가파르다면? 예를 들어 연 1% 생산 효율이 향상되는 회사가 근로자 임금을 연 4% 인상한다면? 회사 수익성은 점차 악화될 테고, 회사는 결국 임금을 다시 인하하거나 제품 가격을 인상함으로써 이익을 개선하고자 노력할 것이다. 따라서 노동생산성 향상 속도보다 임금인상 속도가 빠를 때, 다시 말해 단위노동비용이 상승할 때 각종 제품이나 서비스 물가가 오를 가능성이 크다.

지난 20년간 가장 높았던 근로자 임금

이런 맥락에서 볼 때 최근 단위노동비용 하락은 채권시장 참여자들에게 큰 호재가 아닐 수 없다. 임금 상승 탄력이 둔화하고 기업 생산성마저 개선돼 기업들이 가격인상에 나설 가능성이 크게 후퇴했기 때문이다. 실제로 최근 조사된 미국의 10월 제조업 보고서에 따르면 기업의 체감 물가가 기준선을 크게 밑도는 것으로 나타난다. 즉 기업 간 거래에서 가격인상 사례를 과거에 비해 찾기 어렵다는 뜻이니, 2021년 같은 가격인상 러시 가능성은 크게 낮아진 것으로 판단된다. 물론 시장에서 독점력을 가진 기업은 단위노동비용 변화를 신경 쓰지 않고 제품 가격인상에 나서겠지만 대다수 기업은 가격인상보다 인하를 고민할 때가 아닌가 생각된다.