![삼성전자 서울 서초사옥. [뉴스1]](https://dimg.donga.com/ugc/CDB/WEEKLY/Article/66/90/77/d7/669077d70a6dd2738276.jpg)

삼성전자 서울 서초사옥. [뉴스1]

“최대 칩 업체, 따라잡으려 애쓰는 특이한 입장”

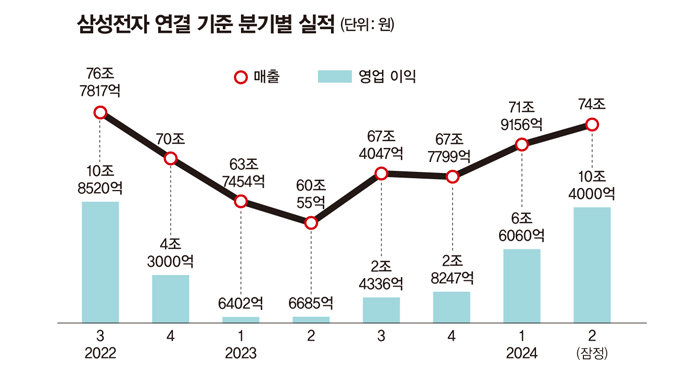

삼성전자는 7월 5일 2분기 매출과 영업이익이 각각 74조 원, 10조4000억 원을 기록한 것으로 잠정 집계됐다고 공시했다(그래프 참조). 전년 동기 대비 각각 23.31%, 1452.24% 증가한 규모로 영업이익은 시장 기대치(8조2680억 원)를 크게 웃돌았다. 이번 발표에서 부문별 실적은 공개되지 않았지만, 반도체 산업의 업황 회복이 깜짝 실적의 최대 공신으로 보인다. 김광진 한화투자증권 연구원은 “시장 기대치 상회의 핵심 요인은 반도체부문(DS) 이익 기여가 당초 예상보다 크게 증가한 점”이라고 분석했다. 증권업계는 삼성전자의 메모리부문 영업이익이 6조5000억 원에 달할 것으로 추정하고 있다.

삼성전자는 HBM이 메모리 반도체 산업의 중심에 서자 SK하이닉스와 경쟁에서 밀리기 시작했다. SK하이닉스가 엔비디아에 HBM3(4세대)와 HBM3E(5세대)를 사실상 독점 공급하며 시장 내 위치를 공고히 했기 때문이다. 삼성전자는 현재 HBM3E 제품에 대해 엔비디아의 퀄테스트를 받고 있는 상태다. 미국 ‘월스트리트저널(WSJ)’은 “세계 최대 메모리 칩 제조업체인 삼성전자가 (SK하이닉스를) 따라잡으려고 애쓰는 특이한 입장에 처했다”고 보도하는 등 해외에서도 일련의 상황을 흥미롭게 바라보고 있다. 삼성전자와 SK하이닉스는 향후 6·7세대 HBM을 중심으로 치열한 접전을 벌일 예정이다.

![삼성전자가 상반기 양산한 HBM3E 12H D램. [삼성전자 제공]](https://dimg.donga.com/ugc/CDB/WEEKLY/Article/66/90/78/13/669078131a3ed2738276.jpg)

삼성전자가 상반기 양산한 HBM3E 12H D램. [삼성전자 제공]

양산 시기 당긴 SK하이닉스

양사는 저마다 다른 전략을 펼치고 있다. SK하이닉스는 ‘속도전’에 나서며 HBM 시장에서 우위를 공고히 하겠다는 방침이다. HBM4(6세대) 양산을 당초 계획보다 1년 앞당겨 내년에 시작하겠다고 밝힌 것이다. 삼성전자보다 빠르게 제품을 양산해 시장을 선점하겠다는 구상인 것으로 보인다. 삼성전자는 2026년 HBM4, 2028년 HBM4E(7세대)를 출시할 계획이다. 곽노정 SK하이닉스 대표이사 사장은 5월 기자간담회에서 “HBM은 올해 이미 ‘솔드아웃’(완판), 내년 역시 대부분 솔드아웃됐다”며 자신감을 내비쳤다. 삼성전자는 고객 맞춤형 HBM을 만들어 시장에서 우위를 가져간다는 구상이다. 최장석 신사업기획팀장 상무는 7월 9일 ‘삼성 파운드리 포럼’에서 “HBM4 시대에는 ‘커스텀 HBM’이 현실화될 예정”이라며 “커스텀 HBM은 PPA(성능·전력·면적) 측면에서 다양한 옵션과 가치를 제공한다”고 말했다. 삼성전자가 파운드리(반도체 위탁생산) 기반을 갖춘 만큼 이를 적극 활용하겠다는 것이다. 삼성전자 관계자는 “삼성전자는 반도체를 고층으로 쌓는 데 강점이 있다”면서 “6세대부터 단자 수가 1024개에서 2048개로 2배 늘어나고, 그럼 자연스럽게 HBM 층수가 높아지기 때문에 해당 부분이 더욱 중요해질 것으로 보인다”고 말했다

전문가들은 HBM 경쟁 향방에 대해 모든 가능성을 열어둘 필요가 있다고 지적했다. 반도체업계 한 관계자는 “HBM3에서는 삼성전자가 SK하이닉스에 확실히 밀렸다”면서도 “삼성전자가 HBM을 높게 쌓는 데 강점이 있는 만큼 관련 기술이 본격적으로 중요해지는 6세대부터는 치고 나갈 수 있을 것”이라고 전망했다. 김록호 하나증권 연구원은 “고객사(엔비디아)가 급증하는 수요에 대응하기 위해 HBM 공급업체를 늘리고 싶어 하는 만큼 삼성전자에 기회가 올 것으로 보인다”고 전망했다.

![[영상] “내년 서울 집값 우상향… <br>세금 중과 카드 나와도 하락 없다”](https://dimg.donga.com/a/570/380/95/1/ugc/CDB/WEEKLY/Article/69/48/a8/ac/6948a8ac1ee8a0a0a0a.png)

![[영상] “우리 인구의 20% 차지하는 70년대생, <br>은퇴 준비 발등의 불”](https://dimg.donga.com/a/380/253/95/1/carriage/MAGAZINE/images/weekly_main_top/6949de1604b5d2738e25.jpg)