2001년 처음 도입한 연금저축이 10년 남짓한 기간에 71조 원 이상을 적립할 수 있었던 건 사람들이 연금저축에 단점보다 장점이 많다고 판단했기 때문이다. 소득원천이 그대로 드러나는 근로자나 별다른 절세 수단이 없는 자영업자로서는 소득공제 유혹을 물리치기가 쉽지 않다. 더욱이 정부는 소득공제 혜택을 점진적으로 확대해왔다. 2001년 연 240만 원이던 소득공제 한도가 퇴직연금제도 도입과 더불어 2006년 300만 원까지 확대됐고, 2010년 다시 400만 원으로 늘어났다.

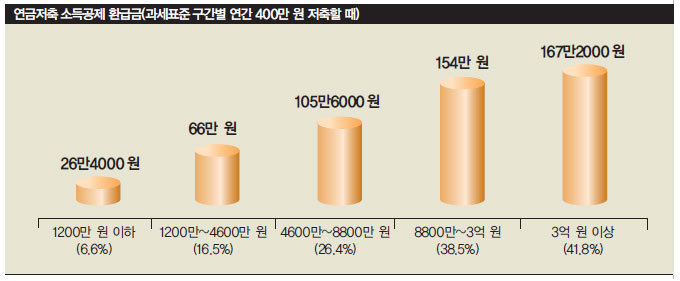

우리나라 소득세가 누진세율을 적용하는 터라 연말 환급금액은 소득에 따라 다르지만, 연봉 5000만 원인 근로자가 연금저축에 연 400만 원을 납부하면 연말정산 때 최대 66만 원을 환급받을 수 있다. 소득이 많으면 더 많은 세금을 돌려받는데, 과세표준이 3억 원이 넘을 경우 연금저축에 연간 400만 원을 넣으면 최대 167만 원을 돌려받는다.

이처럼 소득공제 혜택이 크다보니 중도 해지를 할 경우 또는 연금 외에 다른 방법으로 수령할 경우 기타소득세(22%)를 납부해야 한다거나, 연금으로 수령할 경우 연금소득세를 내야 한다는 사실은 상대적으로 관심 밖이었다. 그야말로 나중 일이기 때문이다.

그런데 연금저축을 도입한 지 10년이 넘어가면서 나중 일로만 생각했던 문제가 현실로 불거지기 시작했다. 연금을 받는 사람이 하나둘 생겨나면서부터다. 연금소득세가 그 첫 번째 문제다. 현행 세법은 국민연금, 퇴직연금, 연금저축을 통해 수령하는 연금을 모두 연금소득으로 간주한다. 연금소득에 대해 저율(5%)로 분리 과세하지만, 그 소득이 600만 원을 초과할 경우 근로소득이나 사업소득 등과 합산해 종합소득세율(6~38%)을 적용한다. 600만 원이면 한 달에 50만 원꼴인데, 국민연금만으로도 이 금액이 훌쩍 넘는다. 국민연금공단에 따르면, 현재 완전 노령연금 수령자는 매달 평균 79만 원을 받는다. 그러니 이들이 연금저축을 통해 받는 연금은 모두 종합과세 대상이 된다.

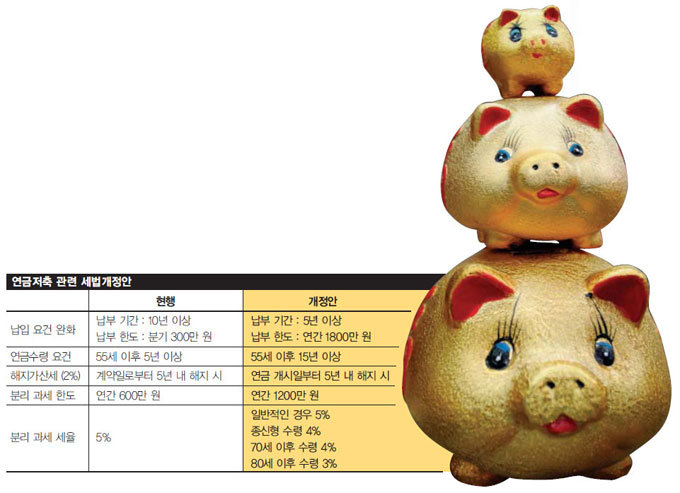

2012년 세법개정안은 이 같은 문제를 개선하려고 연금소득세를 대폭 손질했다. 먼저 국민연금 등 공적연금을 연금소득으로 분류하지 않고 종합소득으로 분류했다. 이렇게 되면 퇴직연금과 연금저축만 연금소득에 해당한다. 게다가 연금저축의 분리 과세 한도를 연 600만 원에서 1200만 원으로 확대해 연금생활자의 세금 부담을 낮췄다. 이로써 연금저축과 퇴직연금 수령액이 연 1200만 원(월 100만 원)을 넘지 않으면 낮은 세율이 적용된다. 이뿐 아니라 급속한 고령화에 대비해 고령자에 대한 분리 과세 세율을 낮췄다. 본래 연금소득에 대해 5% 세율로 분리 과세하지만, 내년부터 70세 이상 고령 연금소득자에게는 4%, 80세 이상이면 3% 세율로 과세한다. 또한 연령에 관계없이 종신형연금을 선택하면 4% 세율로 과세하되 80세 이상이면 3% 세율을 적용한다.

그렇다고 해도 국민연금 등 공적연금에 종합소득세율을 적용하니 세금 부담이 오히려 커지는 것은 아닐까 우려할 수 있다. 연금소득에는 5% 세율이 적용되는 데 반해, 종합소득의 경우 최저세율이 6%이니 그런 걱정이 무리는 아니다. 실제로 국민연금을 수령하는 동안 다른 사업소득이나 임대소득이 있으면 세금 부담이 더해질 수 있다. 하지만 연금으로만 생활하는 은퇴자라면 국민연금을 종합소득으로 분류할 때 세금 부담이 훨씬 가벼워진다. 종합과세를 할 때 기본 공제와 연금소득 공제가 적용되기 때문이다. 예를 들어, 부부가 연금생활자라고 가정하면 국민연금 소득 800만 원까지는 전혀 세금을 내지 않고 이를 초과한 금액에 대해서만 종합소득세를 납부하면 된다. 이때 적용되는 세율은 6% 수준이므로 세금 부담은 지금보다 줄어들 전망이다.

연금저축 가입 문턱도 대폭 낮췄다. 현행 연금저축 제도는 10년 이상 납부해야 연금을 수령할 수 있다. 이렇게 저축 기간이 길면 연금재원을 마련하기에 유리하지만 정작 퇴직이 멀지 않은 50대에게는 불리하다. 이번 세법개정안에는 이 같은 문제점을 보완하려고 연금저축 최소 가입 기간을 5년으로 단축했다. 그 대신 짧은 기간에 연금재원을 충분히 축적할 수 있도록 현재 분기별 300만 원으로 돼 있는 납부 한도를 내년부터 연 1800만 원으로 늘린다.

가입 문턱이 낮아진 반면, 인출 문턱은 오히려 높아졌다. 현재 연금저축은 55세 이후 최소 5년 이상 연금으로 수령하도록 돼 있다. 100세 시대라고 할 만큼 수명과 노후생활 기간이 늘어난 점을 감안한다면 5년은 터무니없이 짧은 기간이다. 세법개정안은 최소 연금수령 기간을 15년으로 연장했다. 또한 연간 수령 한도를 정해 15년간 연금을 분할 수령하도록 제한했다. 연간 수령 한도가 없으면 연금수령이 개시된 이후 초기에 적립금 대부분을 인출해버릴 수 있기 때문이다. 예를 들어, 연금수령 기간을 15년으로 규정했더라도 연금 개시 후 5년 동안 전체 연금재원의 90%를 인출하고 남은 10년 동안 나머지 10%를 분할 수령하면 실제 연금수령 기간은 15년이 아닌 5년에 가깝다고 봐야 한다. 만약 이렇게 정해진 한도를 넘어 적립금을 인출하면 초과 금액에 대해 기타소득세(20%)를 내야 한다.

세법개정을 통해 연금저축을 100세 시대에 맞게 업그레이드했다. 하지만 ‘구슬이 서 말이라도 꿰어야 보배’라는 말처럼 아무리 좋은 금융상품이라도 자기 것으로 만들지 않으면 소용없다.