성공한 투자는 제각각이지만, 실패한 투자는 레버리지를 일으켜 특정 종목에 ‘몰빵’하고 단기 수익을 추구한다는 공통점이 있다.

성공학보다 실패학이 더 유용

성공학이 득세하는 곳이 돈과 투자의 세계다. 돈과 투자의 세계에서 평가 기준은 단 하나, 돈의 크기다. 인격도, 학력도 고려 요소가 아니다. 오로지 얼마를 벌었느냐만 중요하다. 성공담이 실패담보다 더 주목받는 이유가 여기 있다. 그러나 투자와 비즈니스 세계에서 성공에 도움이 되는 것은 성공담이 아니라 실패담이다. 실패학이 더 유용하다는 것은 심리학에선 이미 검증된 사실 가운데 하나다.

‘설득의 심리학’의 저자 로버트 치알디니 교수는 한 언론과 인터뷰에서 실패를 학습하는 것의 중요성을 이렇게 말하고 있다.

“소방관 교육에 관한 실험이 있다. 한 그룹에겐 화재 진압 시 해야 할 조치들을, 다른 그룹에겐 다른 소방관들이 실수했던 것들, 즉 하지 말아야 할 일들을 가르쳤다. 학습 효과가 더 좋았던 쪽은 실패담을 배운 그룹이었다.”

실패를 연구하는 대표적인 투자가가 바로 워런 버핏의 파트너인 찰리 멍거 버크셔 해서웨이 부회장이다. 대단한 독서가에 아마추어 심리학자라는 별명처럼 그는 인간 본성에 대한 사고를 많이 하는 것으로 알려졌다. 그의 추천 도서 목록에서 늘 빠지지 않는 것이 치알디니 교수의 ‘설득의 심리학’이다. 멍거는 이 책을 읽고 좋은 책을 써줘서 고맙다는 의미로 버크셔 해서웨이 주식 몇 주를 치알디니 교수에게 무상 증여했다. 참고로 버크셔 해서웨이 주가는 주당 2억 원이 넘는다. 치알디니 교수는 멍거의 성공 요인에 대해 “멍거는 자신의 실패가 아니라 다른 사람들의 실패 리스트를 갖고 다녔기 때문에 스트레스를 받지 않으면서도 실수들을 피할 수 있었다”고 말한다.

요즘 세계에서 가장 핫(hot)한 정보기술(IT) 기업가 가운데 한 명인 마윈 알리바바 회장도 치알디니 교수와 비슷한 말을 한다.

“성공담보다 실패담을 많이 연구한다. 성공한 기업인은 저마다 다른 모습이어서 이를 따라 하기 어렵지만 실패한 기업에서는 공통점이 보이기 때문이다. 경영이란 전쟁터에 나가는 것과 비슷하다. 성공이란 살아서 돌아올 수 있을까 하는 문제다. 자신을 스스로 보호하고 총알을 안 맞아야 한다. 인간은 모두 비슷하기 때문에 다른 사람이 과거에 했던 실수를 공부하면 실수를 피할 수 있다.”

필자가 존경하는 어느 한 기업인도 이와 비슷한 말을 들려준 적이 있다. 그는 지독한 가난을 뚫고 크게 성공한 인물이다.

“나에게 가난은 스승이었다. 너무나 가난했기에 나는 가난의 실체를 무척이나 잘 알고 있다. 부자가 되려 노력하지 않고, 가난해지지 않으려 노력했다. 자수성가한 부자가 왜 더 악착같이 일하는 줄 아는가. 가난의 무서움을 무척 잘 알기 때문이다. 부자가 되는 길에는 여러 가지가 있지만 가난해지는 데는 공통점이 있다. 부자가 되려면 부자를 공부하기보다 먼저 가난을 연구해야 한다.”

독이 든 꿀, 레버리지

역사상 모든 금융위기에는 부채의 함정이 있었다. 최근 미국발(發) 서브프라임 모기지 사태, 외환위기, 신용카드 대란 등은 모두 부채의 위기였다. 투자의 세계에서 큰 손실도 모두 과도한 레버리지 전략에서 비롯됐다. ‘레버리지’란 영어 단어는 ‘빚’이라는 말보다 근사해 보이지만 독이 든 꿀일 뿐이다.

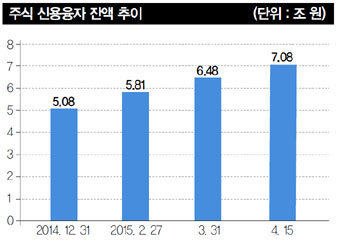

최근 증권사에서 돈을 빌려 투자하는 주식 신용융자 잔액이 크게 늘었다(그래프 참조). 특히 과거 ‘개미들의 무덤’이라고 부르던 코스닥 시장이 활황세를 보이자 돈을 빌려 투자하는 사람이 많아지고 있다고 한다. 5월 22일 코스닥 신용융자는 사상 처음으로 4조 원을 돌파했다. 속도도 문제다. 지난해 말 2조5000억 원에서 2월 말 3조 원으로 늘더니, 5월 들어 4조 원을 돌파한 것이다. 올해 들어서만 1조5000억 원이나 증가했다.

신용융자 잔액의 증가는 높은 레버리지와 몰빵, 단기 수익이 맞물려 있음을 보여준다. 대부분 신용융자로 투자하는 이들은 소수 종목에 몰빵 투자를 하고, 단기 수익을 노린다. 최선의 시나리오를 그리지만 대부분 최악의 결과로 끝날 공산이 크다.

게다가 지금은 저성장 시대다. 저성장은 각 개인의 소득 창출력을 떨어뜨린다. 여기에 가계 부채는 사상 최고치다. 소득 창출력은 떨어지고 이자 비용 같은 고정 비용이 높은 시대에 큰 레버리지는 투자뿐 아니라 삶에도 치명타가 될 수 있다. 주변을 돌아보라. 경제적 어려움을 겪는 사람의 상당수는 부채에 관대했던 이들이다. 투자에서, 특히 주식투자에서 부채를 통한 투자는 예정된 실패로 가는 가장 확실한 길이다.

가장 많이 인용되는 소설의 첫 구절 가운데 하나는 톨스토이의 ‘안나 카레니나’에 나오는 문장이다. ‘행복한 가정은 모두 엇비슷하지만, 불행한 가정은 불행한 이유가 제각각 다르다.’ 이 문장을 투자로 살짝 바꾸면 이렇게 될 것이다. ‘성공한 투자는 모두 제각각이지만, 실패한 투자는 모두 엇비슷하다.’ 레버리지, 몰빵, 단기 수익 추구는 성공의 꽃밭이 아닌 실패의 지옥으로 가는, 무척이나 잘 알려져 있지만 잘 지켜지지는 않는 가장 불행한 투자 방법이다.