![[shutterstock]](https://dimg.donga.com/ugc/CDB/WEEKLY/Article/5b/88/cf/86/5b88cf860f8bd2738de6.jpg)

[shutterstock]

블룸버그는 2008년 이후 10년 동안 금융 섹터가 전반적으로 전체 주식시장을 밑도는 성과를 보여왔는데도 노르웨이 국부펀드는 벤치마크 지수보다 훨씬 많은 배분을 지속적으로 금융 섹터에 투자해왔다고 지적했다. 보통 벤치마크 지수라고 할 때 전반적인 주식시장 상황을 볼 수 있는 S&P500 지수나 코스피(KOSPI) 등 시장 지수를 일컫는다.

하지만 국부펀드나 국민연금 같은 공적펀드는 시장 지수와 비슷하지만 조금 다른 자신만의 고유한 벤치마크 지수를 만든다. 이를 레퍼런스 펀드라 부른다. 그리고 투자성과 평가는 이것에 기초해 비교한다. 레퍼런스 펀드보다 수익률이 높으면 아웃퍼포먼스(outperformance), 낮으면 언더퍼포먼스(underperformance)라고 한다. 현재 노르웨이 국부펀드는 전체 주식투자의 24%를 금융 섹터에 하고 있다. 그리고 이는 레퍼런스 펀드보다 훨씬 많은 배분임에 틀림없다. 즉 블룸버그의 비판은 어느 정도 일리가 있는 얘기다.

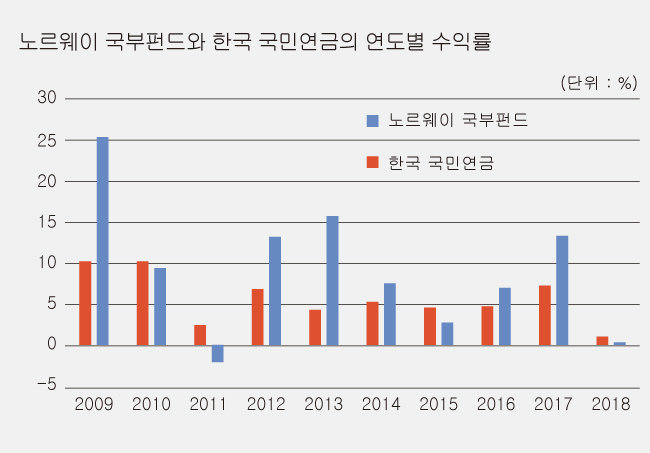

들쭉날쭉한 노르웨이 국부펀드 수익률

분야별 투자(팩터 인베스팅) 등 체계화된 투자 프로세스를 맨 처음 시행하고, 세계에서 가장 투명하게 운용되는 펀드로 명성이 높으며, 여기에 더해 지난 10년간 세계 인재들을 고용하는 데 엄청난 노력을 들인 노르웨이 국부펀드가 2018년 첫 6개월 동안 0.27% 수익률밖에 기록하지 못했다는 사실에 놀라는 독자들이 있을 듯싶다. 특히 2018년 상반기 0.9% 수익률을 낸 국민연금을 놓고 온 나라가 비판하느라 정신없는데 말이다.얘기를 좀 더 해보자. 노르웨이 국부펀드는 2011년 -2.54% 수익률을 낸 적도 있다. 2008년 금융위기 당시 국민연금이 -0.18% 수익률을 냈을 때 노르웨이 국부펀드는 -23.31% 수익률을 기록했다. 물론 이 손실은 그다음 해 곧바로 복구돼 수익을 냈다. 만약 한국에서 이런 수익률을 기록했다면 어떤 일이 벌어졌을까.

물론 두 펀드를 똑같이 놓고 비교할 수는 없다. 크게 두 가지 이유만 들어보자. 일단 현재 노르웨이 국부펀드는 국민연금보다 규모가 훨씬 크다. 국민연금은 638조 원(약 5600억 달러·6월 말 기준)이고, 노르웨이 국부펀드는 거의 2배인 1조 달러가 넘는다. 규모가 큰 펀드는 수익을 내는 것이 더 어렵다. 두 번째로는 노르웨이 국부펀드는 말 그대로 국부펀드다. 국민에게 연금으로 줄 돈은 따로 있고, 그냥 여유분이다. 따라서 장기투자를 할 때 위험이 높더라도 수익률이 훨씬 높을 수 있는 주식에 많이 투자하는 것이 가능하다. 이런 차이점에도 두 펀드는 1~2년이 아닌 장기투자를 목적으로 한다는 공통점이 있다. 그런데 이 모든 것을 고려하더라도 결론은 우리나라 국민연금이 수익률 측면에서 나쁘지 않다는 점이다. 오히려 비교적 투자를 잘했다고 보는 게 맞다.

펀드의 목적에서 노르웨이 국부펀드보다 국민연금에 더 가까운 캐나다 연금펀드(CPPIB)를 보자. 캐나다 연금펀드는 세계에서 가장 훌륭한 펀드 가운데 하나로 손꼽힌다. 이 펀드는 전체 펀드의 85%를 주식에 배분하고 있다. 최근 발표된 자료에 의하면 지난 5년간 평균 수익률은 12.1%, 10년간 평균 수익률은 7.4%였다. 국민연금에 비해 현저히 높다. 또한 가장 최근 발표된 자료에 의하면 캐나다 연금은 75년간 고갈하지 않을 것으로 예상된다. 현 상태라면 30년가량 후 고갈이 우려되는 국민연금을 생각하면 여러모로 부럽다.

리더십, 운용능력, 그리고 투자 프로세스

올해 캐나다 연금펀드의 성과는 어땠을까. 6월 30일까지 수익률을 보면 2%에 약간 못 미친다. 예년에 비해 역시 상당히 낮다. 올해 상반기까지 세계 금융시장을 보면 전반적인 채권시장 상태를 나타내는 바클레이스 채권지수(Barclays Aggregate Bond Index)는 약 -2.7%, 27개 선진국의 중대형 주식시장을 대표하는 MSCI 선진국(World) 지수는 거의 0%, 미국 주식시장을 대표하는 S&P500 지수는 약 2.6% 수익률을 기록했다. 공적펀드들이 예년에 비해 뒤처진 수익률을 기록한 것은 이 같은 글로벌 금융시장의 부진으로 설명할 수 있다. 헤지펀드들처럼 공매도하는 등의 방법을 쓰지 않는 한 엄청나게 다른 수익률을 가져오기란 거의 불가능하다. 물론 수익률이 좋을 것 같은 몇 개를 뽑아 투자한다면 가능하겠지만, 이 펀드들의 포트폴리오는 개인의 포트폴리오처럼 주식 몇 개만 사도 운용되는 것이 아니라는 점을 고려해야 한다.투자 성과가 나쁘면 투자자도 걱정스럽지만, 운용하는 사람은 훨씬 더 많이 걱정하게 된다. 하지만 애초에 5, 10, 20년 등 긴 호흡의 투자를 하는 펀드의 성과가 3개월, 6개월 좋지 않았다고 온 국민이 시름에 빠지는 것은 곤란하다. 우리가 걱정하지 않아도 된다는 얘기가 아니다. 진짜 걱정해야 하는 것은 장기투자 성과와 연금의 지속성이다. 연금의 지속성을 위한 법과 제도의 변화는 일단 제외하고, 투자 성과에 초점을 맞춰본다면 이를 해결하는 데 중요한 것은 장기투자를 이끌어나갈 리더십과 운용능력, 투자 프로세스다. 또한 이들을 지원하는 자문기관의 역할도 중요하다. 이 모든 부분에 무늬만 전문가가 아닌 진짜 전문가가 필요하다. 그리고 장기투자를 바라보는 인내심 있는 국민의 마음가짐도 무엇보다 중요하다.

영주 닐슨

•전 헤지펀드 퀀타비움캐피탈 최고투자책임자

•전 Citi 뉴욕 본사 G10 시스템트레이딩헤드

•전 J.P.Morgan 뉴욕 본사 채권시스템트레이딩헤드

•전 Barclays Global Investors 채권 리서치 오피서

•전 Allianz Dresdner Asset Management 헤지펀드 리서치헤드