![[GettyImages]](https://dimg.donga.com/ugc/CDB/WEEKLY/Article/66/6b/9b/15/666b9b150958d2738250.jpg)

[GettyImages]

미국 빅테크 ETF라도 차별화

한국거래소가 최근 발표한 ‘KRX ETF·ETN Monthly’에 따르면 5월 말 기준 연간 수익률 상위 10개 종목에 오른 ETF는 각각 미국 빅테크, 반도체, 원자력·신재생에너지, 설비투자(CAPEX) 기업에 투자한 것들이다. 그리고 이 4가지 테마는 AI 열풍이라는 시대 흐름에서 밀접한 관련을 맺고 있다.먼저 70.9%로 연간 수익률 1위를 차지한 ‘ACE 미국빅테크TOP7 Plus레버리지(합성)’는 미국 빅테크에 투자하는 ETF다. 미국 나스닥에 상장된 빅테크 기업 상위 10개 종목으로 구성된 기초지수 성과를 2배 추종하는 장외파생상품(스왑)에 투자하며 엔비디아, 알파벳, 애플, 아마존, MS 등을 담고 있다. 또 58.0%로 4위를 차지한 ‘ARIRANG 미국테크10레버리지iSelect(합성)’도 애플, MS, 테슬라, 엔비디아 등 글로벌 빅테크 핵심 기업 톱10에 2배로 투자하는 ETF다.

미국 빅테크 기업을 향한 투자 열기가 최근 일은 아니다. 2022년 말 생성형 AI 챗GPT가 등장한 이후 빅테크 기업들이 기술혁신을 이끌며 나스닥시장 주가 상승을 견인해왔기 때문이다. 다만 최근 들어서는 AI 테마의 대표 종목이자 최대 수혜주로 꼽히는 엔비디아를 많이 담은 상품이 더 좋은 성과를 내고 있다.

현재 반도체에 투자하는 ETF들도 강세를 보이는데, 특히 최근 출시돼 높은 수익률을 보이는 상품은 AI 테마에 집중 투자한다는 특징을 갖는다. 먼저 반도체 ETF 가운데 63.2% 수익률로 3위를 차지한 ‘TIGER 미국필라델피아반도체레버리지(합성)’는 전통 강자다. 지난해 173.8% 수익률로 전체 ETF 가운데 1위에 오른 바 있다. 기초지수는 미국 증시에 상장된 반도체 기업 가운데 시가총액 상위 30개 종목으로 구성하며, 6월 11일 기준 엔비디아 비중이 16.29%로 가장 크다.

46.2% 수익률로 8위에 오른 ‘KODEX 미국반도체MV’는 미국에 상장된 팹리스, 파운드리, 메모리반도체, 시스템반도체 등 대형 반도체 기업 25개 종목에 집중 투자하는 ETF다. 엔비디아 비중이 23.34%로 가장 크고 TSMC 12.35%, 브로드컴 7.04%, 퀄컴 4.77%, ASML 4.41% 등이 뒤를 잇는다. 45.6% 수익률로 9위를 차지한 ‘ACE 글로벌반도체TOP4 Plus SOLACTIVE’는 메모리, 비메모리, 반도체 장비, 파운드리 기업 등 반도체 세부 섹터 4개 대표 기업에 투자하는 상품으로, 그중 엔비디아(25.42%)와 TSMC(21.62%) 비중을 늘려 높은 수익률을 거두고 있다.

지난해 12월 상장된 ‘KOSEF 글로벌AI반도체’는 첨단 AI 반도체를 설계·생산하는 글로벌 톱티어 기업에 집중 투자한다. 미국, 유럽, 한국에 상장된 AI 반도체 관련 글로벌 기업 15개 종목으로 구성된 기초지수를 추종하지만 반도체 설계 지식재산권(IP) 기업인 시놉시스와 케이던스, 팹리스 기업인 엔비디아와 AMD, 파운드리 기업인 TSMC 투자 비중이 전체의 90%에 이른다. 상장 6개월 만에 연간 수익률 44.5%를 거두며 10위에 올랐다.

“AI 열풍 수혜 종목 확대에 신중해야”

최근 원자력·신재생에너지 ETF 수익률이 급등하는 것도 AI 열풍과 관련 있다. AI 산업이 성장하면서 데이터 전력 수요가 늘고 있기 때문이다. 전력 확보가 중요한 이슈로 떠오르다 보니 조 바이든 미국 대통령도 노후 원전 재가동과 소형모듈원전(SMR) 개발에 자금을 투입하고 있으며, 인플레이션 감축법(IRA)의 세액공제 대상에 원전을 포함하기도 했다.이런 영향으로 ‘HANARO 원자력iSelect’가 69.1%로 2위, ‘ACE 원자력테마딥서치’는 51.3%로 5위, ‘KODEX K-신재생에너지 액티브’는 48.2%로 7위를 차지했다. 그리고 이들 종목은 공통적으로 HD현대일렉트릭, LS ELECTRIC, 두산에너빌리티, 효성중공업 등을 담고 있다.

글로벌 공급망 재편과 친환경 전환으로 수혜가 예상되는 설비투자 관련 20개 종목에 투자하는 ‘HANARO CAPEX설비투자iSelect’도 넓게 보면 원자력·신재생에너지 ETF 범주에 넣을 수 있다. 앞선 ETF들과 마찬가지로 HD현대일렉트릭, LS ELECTRIC, LS, 두산에너빌리티, 한국전력 등을 담고 있기 때문이다. HD현대일렉트릭 비중이 전체의 20%를 넘으며, 49.3% 수익률로 6위를 차지했다.

반면 지난해 ETF 시장 성장의 한 축을 담당했던 이차전지 ETF는 글로벌 전기차 수요 둔화로 그야말로 최악의 시기를 보내고 있다. ‘TIGER 2차전지TOP10레버리지’ -50.5%를 필두로 ‘KODEX 2차전지산업레버리지’ -43.7%, ‘KODEX 2차전지핵심소재10 Fn’ -28.0%, ‘KBSTAR 2차전지TOP10’ -27.2%, ‘TIGER 2차전지TOP10’ -27.1%, ‘SOL 2차전지소부장Fn’ -25.6%, ‘TIGER 2차전지소재Fn’ -24.4%를 기록 중이다.

다만 최근 들어 업황 개선 조짐과 함께 분위기가 반전되고 있다는 분석도 나온다. 설태현 DB금융투자 연구원은 “시장 컨센서스 기준으로 국내 이차전지 소재·부품·장비·리사이클링 등이 올해 2분기, 늦으면 3분기에는 저점을 형성한 후 반등할 것으로 기대된다”고 전망했다. 그렇다면 AI 열풍으로 반사이익을 얻고 있는 에너지 관련 ETF 인기는 지속될까. 일각에서는 AI 산업 성장의 직접적 수혜를 볼 종목이 제한적인 만큼 AI와 관련된 투자 범위 확대를 우려하는 목소리도 나온다. 허재환 유진투자증권 연구원은 “AI 시장에서 핵심인 전력 인프라, 발열 관련 냉각시스템, 에너지 등 데이터센터를 중심으로 관심 종목 범위를 축소할 필요가 있다”고 말했다.

이한경 기자

hklee9@donga.com

안녕하세요. 주간동아 이한경 기자입니다. 관심 분야인 거시경제, 부동산, 재테크 등에 관한 취재하고 있습니다.

김건희 1심 샤넬백·그라프 목걸이 유죄… “영부인 지위로 사치품 치장에 급급”

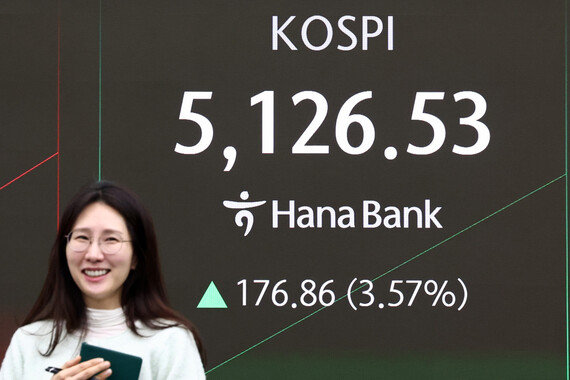

[영상] “코스피 추가 상승 여력, 앞으로도 주도주는 반도체”