11월 한 달간 한국 주식시장에서 개인투자자가 가장 많이 순매도한 종목 1, 2위는 SK하이닉스와 삼성전자다. 이 기간 개인투자자는 SK하이닉스 1조4203억 원, 삼성전자 1조306억 원을 순매도한 반면, ETF(상장지수펀드)는 2조61억 원 순매수하는 모습을 보여 개별 주식에서 이탈한 개인 투자자금이 ETF로 넘어가고 있다는 분석이 나온다.

이렇게 인기 높은 ETF가 무엇인지 이해하려면 먼저 펀드에 대해 알아야 한다. 펀드(fund)란 사람들이 모은 돈을 펀드매니저가 굴려주는 금융상품을 말한다. 펀드는 크게 인덱스펀드(index fund)와 액티브펀드(active fund)로 나뉜다. 인덱스펀드는 코스피(KOSPI)200(한국주식)이나 S&P500(미국주식) 같은 주가 지수와 국채, 금, 원유, 부동산 같은 지수를 추종하도록 설계한 펀드다. ‘추종’한다는 말은 해당 지수와 거의 같은 수익률을 보인다는 뜻이다. 인덱스펀드는 ‘수동적’으로 지수를 추종한다는 뜻에서 ‘패시브(passive)펀드’로 불리기도 한다. 반면 액티브펀드는 펀드매니저의 노력과 실력을 통해 인덱스펀드보다 높은 수익을 내려고 한다. 이런 특성 때문에 펀드매니저가 여러 명 필요할 수 있고, 투자를 위한 조사와 분석에 많은 비용이 들어가기에 운용 보수가 인덱스펀드보다 높게 형성된다.

지난해 첫 등장한 주식형 액티브 ETF

ETF는 ‘Exchange Traded Fund’(상장지수펀드)의 약자로 특정 지수의 가격 움직임과 연동되도록 설계한 펀드다. 거래소에 상장돼 주식처럼 거래된다는 것이 기존 펀드와 큰 차이점이다. 펀드가 금융상품으로서 가입, 환매 등 절차를 따르는 것과 달리, ETF는 주식처럼 매매되기에 증권계좌를 개설해야 하고 매매 방법이나 결제 방법 등이 주식 매매 절차와 동일하다. 펀드에 인덱스펀드와 액티브펀드가 있듯이 ETF에도 ‘인덱스 ETF’와 ‘액티브 ETF’가 있다.기존 인덱스 ETF(패시브 ETF)는 비교지수와 동일하게 자산을 구성해야 한다. 반면 액티브 ETF는 비교지수와 동일하게 자산을 구성할 의무가 없다. 따라서 일반적인 ETF처럼 단순히 지수(코스피200 등)를 추종하는 데 그치지 않고, 액티브펀드처럼 자산운용사 고유의 운용 능력을 발휘해 지수 이상의 수익을 추구한다(참고로 액티브 ETF도 비교지수와 최소한의 상관계수를 지켜야 한다. 상관계수 관련 상장 폐지 요건은 기존 인덱스 ETF는 0.9 미만, 액티브 ETF는 0.7 미만이다).

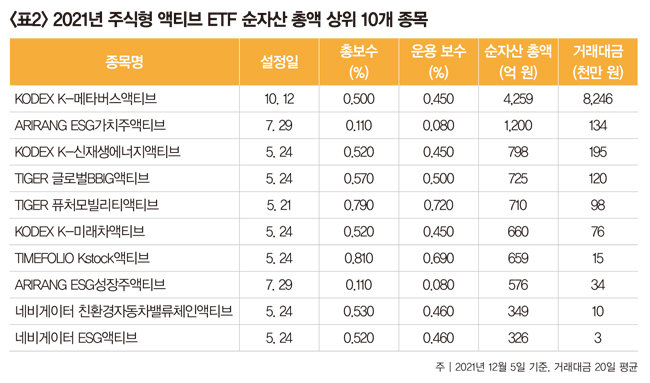

국내 액티브 ETF는 2017년 채권형이 최초로 상장돼 그해 말 상장 종목 수 7개, 자산 총액 1조3297억 원(비중 3.7%)으로 시작했다. 지난해 7월 공모펀드 활성화 방안의 일환으로 채권형에만 허용되던 액티브 ETF를 주식형으로 확대함에 따라 국내에서도 주식형 액티브 ETF가 도입됐다. 국내 액티브 ETF 시장은 11월 기준 상장 종목 수 35개, 자산 총액 4조2409억 원으로 성장했다. 주식형 액티브 ETF는 상장을 허용한 지난해 3개 종목이 상장됐고, 올해 5월 8개 종목이 신규 상장된 데 이어 최근에는 에셋플러스자산운용과 메리츠자산운용 등 중소형 운용사까지 상장에 가세해 투자자의 관심이 쏠리고 있음을 보여준다.

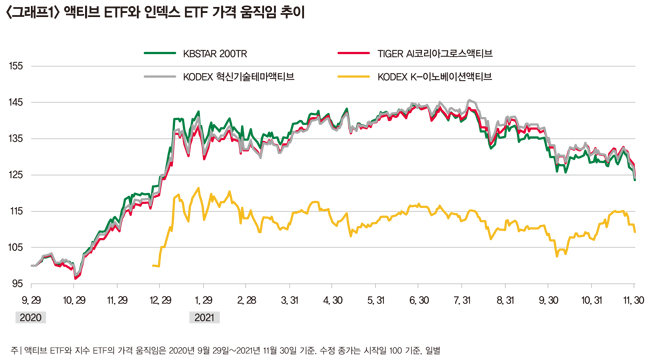

인덱스 ETF와 수익률 큰 차이 없어

운용 보수도 반드시 확인해야 할 사항이다. 5월 출시된 8개 종목 주식형 액티브 ETF의 경우 운용 보수가 0.45~0.72% 수준으로 인덱스 ETF보다 월등히 높다. 11월 상장한 ‘에셋플러스 글로벌플랫폼액티브’의 총보수는 0.99%로 역대 ETF 중 가장 높으며, ‘에셋플러스 코리아플랫폼액티브’가 0.975%로 그다음이다. 반면 코스피200을 추종하는 ETF의 경우 시가총액 상위 3개 상품인 KODEX 200, TIGER 200, KBSTAR 200의 보수가 각각 0.15%, 0.05%, 0.017%에 불과하다. 또한 ‘TIGER 글로벌BBIG액티브’ 등은 운용 자산의 일부를 다른 ETF에 투자하는 재간접 ETF이기에 투자자가 피투자 ETF의 보수도 부담하는, 즉 이중 보수가 발생한다는 점을 알아둬야 한다(이 부분은 총보수에 명시되지 않아 구체적으로 파악하기 어렵다). 비용 대비 얼마나 좋은 성과를 내는지를 꾸준히 지켜볼 필요가 있다.

움직임이 지수와 거의 유사한 이들 상품의 운용 보수는 0.32~0.55%나 된다. 반면 지수 ETF인 ‘KBSTAR 200TR’의 보수는 0.012%이다. 지수에 비해 초과 성과를 추구하는 것이 액티브 상품의 목표인데, 아직은 뚜렷한 초과 성과가 보이지 않는다. 과거 성과가 미래 성과를 담보하는 것은 아니지만 참고할 필요는 있다. 액티브 ETF 상품의 거래대금 추이를 살펴보면 출시 초기 2~3개월간 10억~60억 원 수준으로 활발하게 거래됐지만, 그 후엔 거래가 굉장히 줄었다. 시가총액도 50억~250억 원 수준으로 급격하게 늘고 있지 않다.

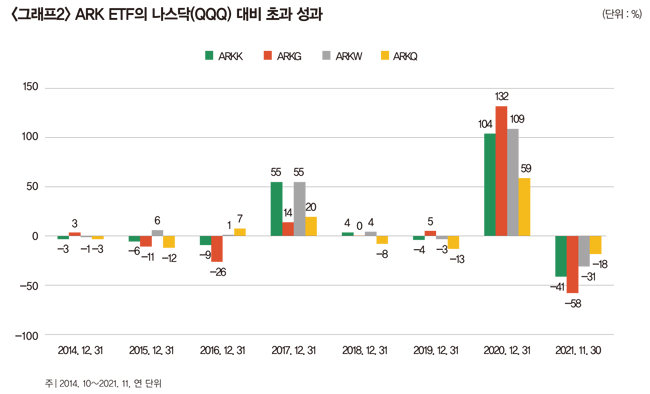

올해 아크 수익률 QQQ 대비 -58~-18%

지난해 2월 1100억 달러(약 130조 원)가량이던 미국 액티브 ETF의 순자산 총액(AUM)은 올해 2월 2050억 달러(약 243조 원)로 1년 만에 2배 가까이 증가했고, 미국 ETF 전체 AUM 5조8000억 달러(약 6877조 원)에서 비중이 3.6%로 확대됐다. 올해 2월 AUM 기준 액티브 ETF 운용사 1위는 아크인베스트(ARK Invest)로 AUM이 35억 달러(약 4조1500억 원)에서 500억 달러(약 59조2850억 원)를 돌파하며 1330%라는 엄청난 증가세를 기록했고, 시장점유율 역시 3.3%에서 24.6%로 상승했다.

아크인베스트의 높은 수익률을 보고 투자된 수백억 달러는 성과가 어땠을까. 올해 11월 말까지 ARK ETF의 QQQ 대비 성과는 -58~-18%로 매우 처참하다. 높은 수익을 기대한 투자자들에겐 힘든 기간이었음을 알 수 있다. 과연 아크인베스트만 이렇게 나쁜 성과를 거둔 것일까. 다른 액티브 ETF 성과는 어땠을까. 아직 액티브 ETF의 역사가 길지 않고 펀드 수도 많지 않아 액티브 펀드의 성과를 연구한 자료를 조사해봤다.

운용 보수 등 감안하면 인덱스 ETF가 합리적

리서치애필레이트(Research Affiliates)의 로버트 아노트는 운용 규모가 1억 달러(약 1186억 원) 이상인 상위 200개 액티브펀드의 실적을 연구했다. 1984년부터 1998년까지 15년 동안 펀드매니저 200명 가운데 뱅가드500 지수를 이긴 사람은 8명에 불과했다. 지수를 이길 확률이 4%도 안 된다는 것이다. 최근 분석 결과도 비슷하다. 지난해 10월 미국에서 발표된 보고서(SPIVA)에 따르면 지난 15년간 주식형 액티브펀드의 87.2%가 인덱스펀드보다 낮은 성과를 보였다.한국의 경우는 어떨까. 2019년 발표된 ‘국내 펀드, 운용사 및 펀드매니저에 대한 장기 성과 비교 분석’(박영규·배종원)에 따르면 국내 액티브펀드와 인덱스펀드의 성과는 다음과 같다. 액티브펀드는 지난 10년간 평균 40.05% 성과를 나타낸 데 반해, 인덱스펀드는 평균 64.39%를 기록해 상대적으로 높은 성과를 보였다. 2001년 1월부터 2018년 7월까지 17년 6개월 동안 월평균 수익률을 보면 액티브펀드와 인덱스펀드의 성과 차이가 연환산 수익률로 1.02%p가량이다. 이는 대략 인덱스펀드와 액티브펀드의 수수료 차이와 비슷하다.

여러 자료를 분석한 결과 액티브펀드가 인덱스펀드보다 ‘액티브’한 수익을 지속적으로 낸다고 보장하기는 어려워 보인다. 물론 예외적으로 초과 수익을 내는 액티브펀드나 ETF는 있겠지만, 이런 상품을 사전에 찾아내기란 불가능에 가깝다. 결국 초보투자자나 개인투자자가 선택해야 할 것은 인덱스 ETF라는 결론에 도달한다. 장기적 관점에서 운용 보수나 각종 비용을 감안할 때 인덱스 ETF를 선택하는 것이 더 합리적으로 보인다는 의미다. 물론 액티브 ETF가 나쁘니 배척하라는 말이 아니다. 다만 무조건적인 고수익을 예상하며 섣부르게 투자하기에는 조심스럽다는 얘기다.

![[영상] “이차전지 질적 성장 이끌 실리콘 음극재 기업 주목할 만”](https://dimg.donga.com/a/380/253/95/1/carriage/MAGAZINE/images/weekly_main_top/6626ea62187ed2738276.jpg)