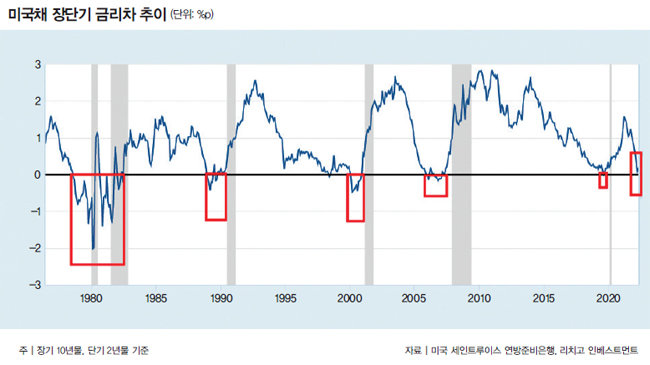

1976년 이후 미국채 10년물과 2년물 금리차 추이를 보면 6차례 장단기 금리 역전 현상이 발생한 후 경기침체(회색 막대 부분)가 찾아왔다(그래프 참조). 경기침체 신호가 발견되면 실제 경기침체는 언제 올지, 손실은 얼마나 입을지, 어느 시점을 피해 투자해야 할지 등이 궁금해진다. 이런 불안감에 빠지기 전 몇 가지 팩트를 확인할 필요가 있다.

첫 번째 질문은 “장단기 금리차를 볼 때 어떤 금리를 기준으로 삼는 게 맞을까”다. 최근 기사들에서 언급된 것은 10년물과 2년물이다. KDB산업은행이 내놓은 보고서 ‘미 장단기 금리 역전 현상 점검’(2019년 8월 19일)에 따르면 시장은 10년물과 2년물 금리차를 주목하는 반면, 미국 중앙은행은 10년물과 3개월물 금리차에 주목한다고 한다. 두 가지 금리차를 조회해보면 1982년 이후 두 지표는 5차례 비슷한 시기에 마이너스를 보였다. 하지만 4월 현재 10년물과 2년물 금리차는 마이너스지만 10년물과 3개월물은 플러스로 서로 다른 방향을 향하고 있다. 그렇다면 “어느 지표가 신호 역할을 하고 있느냐”는 질문이 나오게 된다. 정답은 이 시기가 지나봐야 알 수 있을 것이다. 일단 10년물과 2년물 금리차만 중요하다는 생각에는 주의가 필요해 보인다.

과거 6차례 금리 역전 후 경기침체

NBER가 경기 하락을 확인할 때 쓰는 지표는 실질개인소득, 고용, 실질개인소비지출, 도소매 판매, 산업 생산 등이다. 지표별 가중치에 대한 규정은 없으며, NBER가 경기침체 판정을 내리는 시기는 침체가 시작되고 6~10개월이 지난 후다.

경기침체와 주가 하락은 동의어?

(1개월 미만도 많다). 이 기간에 발생한 장단기 금리 역전 현상은 무시해도 되는 것일까. 또 NBER의 경기침체 발표가 실제 침체 시작보다 6개월 이상 늦는다는 점도 문제다. 침체 시기가 끝난 뒤 발표되기도 하니 말이다.

그럼에도 장단기 금리 역전이 경기침체 때만 발생했다고 가정해보자. 신호가 발생하고 13개월(평균 소요 기간) 후에 침체가 발생하고 10개월간(평균 경기침체 기간) 지속됐다고 하면 이제 세 번째 질문이 나온다. “장단기 금리 역전 이후 실제로 주가가 하락했나.”

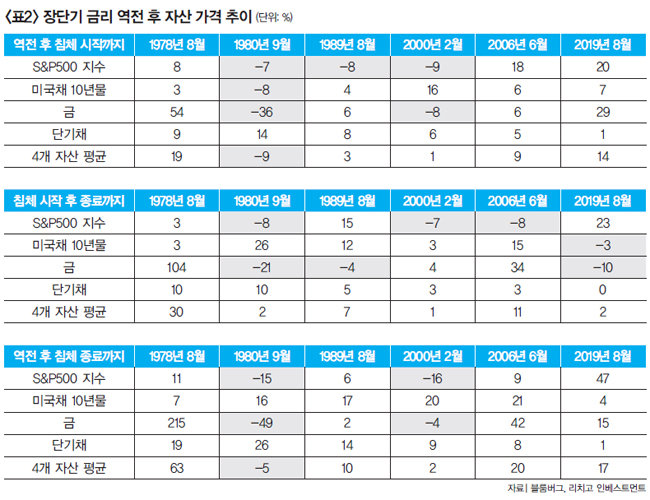

장단기 금리 역전 후 경기침체 시작까지 미국 주가지수(S&P500)가 빠진 경우는 세 차례다. 나머지 절반은 8%, 18%, 20% 상승했다(표2 참조). 또 경기침체 시작 후 침체 종료까지는 세 차례 -8~-7% 하락폭을 보였고, 나머지 세 차례는 3%, 15%, 23% 상승을 기록했다. 역전 이후 침체 종료까지 기간을 보면 주가가 하락한 경우는 두 차례 -16~-15%였으며, 나머지 4차례는 6~47% 상승을 보였다.

경기침체를 주가 하락과 동의어로 보기는 어렵다. 노벨경제학상을 수상한 폴 크루그먼 미국 뉴욕시립대 교수는 2020년 4월 ‘뉴욕타임스’와 인터뷰에서 “경제가 주가에 미치는 영향을 고려할 때 세 가지 규칙을 기억하기 바란다. 첫째, 주식시장은 경제가 아니다. 둘째, 주식시장은 경제가 아니다. 셋째, 주식시장은 경제가 아니다”라고 말했다.

네 번째 질문은 “경기침체기에 오르는 자산이 있을까”다. 미국채 10년물은 장단기 금리 역전이 발생한 후 침체 종료 시까지 전부 플러스였다. 4%부터 21%까지 상승 크기는 다르나 한 차례도 마이너스를 기록하지 않았다. 역전 후 침체 시작까지 마이너스가 발생한 것은 1980년 -8% 한 차례였다. 침체 시작 후 종료까지 손실은 2019년 한 번뿐이다.

금은 장단기 금리 역전 후 침체 종료 시까지 1980년 9월 -49%를 포함해 두 차례 마이너스를 기록했다. 나머지 4번은 상승했고, 그중 1978년 8월에는 215%, 2006년 6월에는 42% 올랐다. 역전 후 침체 시작까지 마이너스가 발생한 것은 2번이고 1980년 9월의 경우 -36%로 하락폭이 컸다. 침체 시작 후 종료까지는 손실 3번, 상승 3번이었다.

단기채(T-Bill)는 현금성 자산으로 손실이 없었다. 1978년과 1980년은 고(高)인플레이션 시기로 기준금리 상승폭이 19%, 26%로 컸다.

전문가도 가격 상승 자산 예측 어려워

주식, 국채, 금, 단기채 등 4개 자산의 경기침체 시기별 움직임을 비교하면 매번 다른 모습을 보인다. 주식이 많이 빠진 1980년 9월에는 침체 전까지 단기채가 14% 상승했고, 침체 시작 후 종료까지는 단기채가 10%, 국채는 26% 올랐다. 역전 발생 후 침체 종료까지 단기채는 26%, 국채는 16% 상승했다. 4개 자산에 투자금을 동일하게 나눠 넣기만 했어도 손실 폭이 상당히 제한된다는 것을 알 수 있다. 또 다른 주식 하락기인 2000년 2월 주식은 시기별로 -9%, -7%, -16% 손실을 보였지만 4개 자산에 분산투자한 경우 손실 없이 모든 경우에 수익이 발생했다.지금까지 분석을 통해 장단기 금리 역전 현상이 항상 경기침체를 가져오는 것은 아니라는 사실을 알았다. 또 경기침체가 온다고 주가가 항상 하락하는 것도 아니다. 그럼에도 역전 현상을 이용해 수익률을 예측하는 일은 매우 어렵고, 상승할 자산으로 갈아타는 것 역시 불가능에 가깝다. 전문가도 어려워하는 예측 영역에 개인투자자가 도전하는 것은 무리다. 특정 자산에 전체 자금을 투자하고 있다면 이번 기회에 움직임이 다른 자산에 분산투자하는 것이 상대적으로 안전한 투자법이라고 할 수 있다.

![[영상] “이차전지 질적 성장 이끌 실리콘 음극재 기업 주목할 만”](https://dimg.donga.com/a/380/253/95/1/carriage/MAGAZINE/images/weekly_main_top/6626ea62187ed2738276.jpg)