![[GettyImages]](https://dimg.donga.com/ugc/CDB/WEEKLY/Article/60/3d/c6/11/603dc611093ad2738de6.jpg)

[GettyImages]

최근 필자가 상담한 김모(22) 씨의 이야기다. 김씨는 급전이 필요했다. 인터넷으로 대출받을 곳을 알아보다 휴대전화만 있으면 대출이 가능하다는 광고에 혹했다. 자기 명의 휴대전화를 개통해 대부업자나 휴대전화 대리점주에게 건네고 현금을 받는 불법 ‘가개통 대출’이었다. 김씨는 휴대전화 1대를 가개통한 후 브로커로부터 현금 50만 원을 받았다. 생계비로 돈을 금방 다 쓰고 3대를 더 가개통했다. 첫 개통 때와 비슷한 액수를 현찰로 받았지만 더 큰 빚을 떠안았다. 휴대전화 4대 기기 값과 통신요금 500만 원이 김씨에게 청구됐기 때문이다.

젊은이를 노린 불법 대출이 코로나19 사태 전보다 기승이다. 20, 30대가 자주 이용하는 소셜네트워크서비스(SNS) 인스타그램에 ‘급전(急錢)’을 검색하면 130만 건에 가까운 게시물이 나온다. 대부분 ‘내구제’ 대출을 알선해준다는 광고다. 내구제 대출은 ‘나를 구제하는 대출’의 줄임말이다. 금융권에서 돈을 빌리기 어려운 금융취약계층이 생계비를 마련하려고 찾는 불법 대출이다. 휴대전화, 노트북 등 물품을 할부로 사 대부업자에게 넘기고 판매금 일부를 현금으로 돌려받는 식이다. 돈을 잠깐 손에 쥘 수 있으나 김씨처럼 더 큰 부담을 지기 일쑤다.

청년 부채도 ‘양극화’

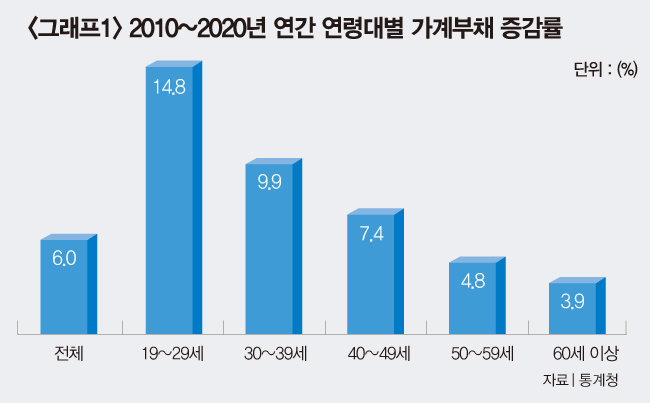

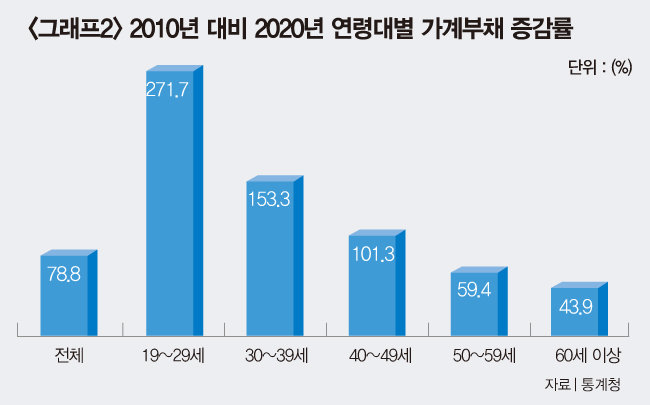

한국은행에 따르면 지난해 1~3분기 새로 대출받은 사람의 58.4%가 20, 30대였다. 평균 부채 액수(4355만 원)는 40대(5393만 원), 50대(4677만 원), 60대 이상(4601만 원)보다 적었으나 전년 동기 대비 19.9% 급증했다. 모든 연령 중 최대 증가폭이다.청년 부채가 늘어난 이유를 두고 갑론을박이 벌어지고 있다. 대표적인 것이 청년들이 주식투자, 부동산 구입을 위해 ‘영끌’ 대출에 나섰다는 분석이다. ‘무식하고 무모한 자산 증식 욕망’이라며 청년에게 ‘훈장질’하는 기성세대도 적잖다. 최근 20·30세대가 대거 주식투자와 부동산 구입에 나선 것은 사실로 보인다. 다만 이 또한 살기 위한 몸부림이다.

현 청년 세대는 부모 세대가 부동산, 주식투자로 ‘대박’ 혹은 ‘쪽박’을 찬 모습을 보면서 자랐다. 성실한 ‘월급쟁이’로만 살아선 미래를 보장받지 못한다는 사실을 잘 알고 있다. 영끌 투자라는 무모한 도전이라도 한 번 해보자는 ‘합리적 결론’에 따른 행동이다. 신용대출이든, 마이너스통장이든 가능한 모든 방법을 동원하겠다는 의지다.

다만 이런 현상에서조차 소외된 청년들이 있다. 정상적 방법으로는 빚조차 낼 수 없는 이들이다. 코로나19발(發) 경제위기 속에서 취약계층의 대출은 더 어려워졌다. 이들의 급한 사정을 악용해 채무의 늪으로 빠뜨리는 사기꾼도 판친다. 필자가 금융·채무 상담을 위해 만난 상당수 청년은 정상적인 금융 서비스를 이용하기 어려웠다. 금융 공급 사각지대에서 김씨처럼 금융사기나 범죄에도 노출됐다. 당장 주거비와 생계비 걱정에 시달리는 젊은이에게 부동산·주식시장 과열은 남 얘기다.

청년 부채, 부동산 ·교육 ·일자리 정책 실패 탓

왜 빚을 떠안은 청년이 늘어나는가. 주된 원인은 청년의 무분별한 소비와 자산 증식을 위한 투자가 아니다. 학자금과 생계비, 스펙을 쌓기 위한 학원비 등 사회 구성원으로 살아가는 데 필요한 비용이 과거보다 더 많이 들기 때문이다. 하나같이 정부의 교육·일자리·부동산 정책이 실패한 결과다. 부채 문제 해결을 청년의 ‘노오력’에만 맡겨선 안 된다. 최근 10년간 청년 세대는 어느 세대보다 더 급격하게 빚의 늪에 빠졌다. 코로나19 사태는 여기에 직격탄을 날렸다. 전례 없는 팬데믹은 사회적 약자에게 더 가혹하다. 당장 생계비를 벌 수 있는 단기·미숙련 일자리가 크게 줄었다. 청년이 빚더미에 질식하기 전 정부가 실효성 있는 대책을 내놓아야 한다.

한영섭은… 세상을 바꾸는 금융연구소 소장. 서민금융진흥원과 신용회복위원회 금융교육·신용상담 민간 자문위원. 청년을 대상으로 신용·부채 상담과 채무자 인권침해 상담, 생활경제금융 강의를 하고 있다. 서울시금융복지상담센터 상담사·청년지갑트레이닝센터 이사장 역임.