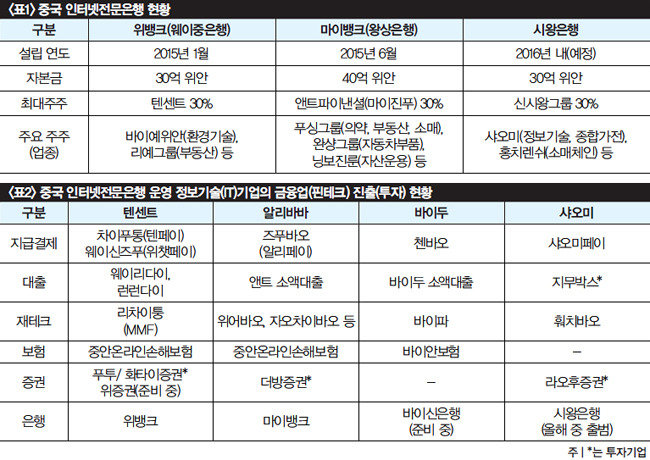

현재 중국에는 지난해 1월 중국 최초로 설립된 텐센트의 ‘위뱅크(WeBank·微衆銀行)’와 알리바바의 ‘마이뱅크(MYBank·網商銀行)’ 등 2개 인터넷전문은행이 영업 중이다. 한편 텐센트, 알리바바와 함께 중국 3대 인터넷 서비스 기업 가운데 하나인 바이두는 지난해 11월 은행 진출 계획을 발표했으나 현재까지 은감회로부터 설립 인가를 받지 못한 상황이다.

그렇다면 샤오미의 은행업 진출이 가지는 의미는 무엇일까. 모바일 디바이스 생산기업이 은행업에 진출한 최초 사례라는 점에서 지금까지 텐센트나 알리바바 등 강력한 시장 지배력을 가진 기업 중심으로 발전해온 중국 인터넷전문은행의 경쟁구도에 새로운 변화가 생길 것으로 보인다. 샤오미의 은행업 진출을 계기로 다양한 비즈니스 모델을 앞세운 정보기술(IT)기업들이 은행업에 뛰어들 것으로 전망된다.

텐센트·알리바바 등에 업고 순항 중

실제로 마이뱅크의 경우 알리바바의 핵심 고객층이라 할 수 있는 소형 전자상거래업체나 온라인 구매 고객을 타깃으로 운영자금 대출, 쇼핑 결제대금 대출 같은 특화 대출상품을 출시해 알리바바의 기존 고객을 신속하게 인터넷전문은행 고객으로 편입시켰다. 또한 신규 고객을 확보하고자 소형 스타트업, 요식업 창업자 등 기존 은행에서는 대출이 힘든 고객들에게 맞춤형 대출상품을 제공했다. 알리바바는 그동안 인터넷 서비스로 축적한 고객 데이터 분석 역량을 기반으로 자체 신용평가 플랫폼을 구축하고 인터넷전문은행에 신용평가 서비스를 제공하고 있다. 이러한 측면 지원이 있었기에 중국 인터넷전문은행은 빠르게 정착할 수 있었다.

하지만 강력한 성장 잠재력에도 중국 인터넷전문은행이 안정적인 성장세를 확보하려면 해결해야 할 과제가 많다. 대표적인 것이 보안상 이유로 인터넷전문은행의 원격 계좌 개설을 허용하지 않고 있다는 점이다. 현재 인터넷전문은행과 제휴한 은행 계좌를 보유하지 않은 고객은 제휴은행 창구에서 본인 확인을 통해, 제휴은행 계좌를 보유한 고객은 간단한 개인정보 확인 후 스마트폰을 통해 인터넷전문은행 신규 계좌를 개설할 수 있다. 하지만 최근 들어 중국 대형은행을 중심으로 인터넷전문은행과의 제휴 은행 계좌 개설 업무를 중단하고 있어 인터넷전문은행들의 자금 조달 여건이 급격히 악화됐다.

위뱅크의 경우 제휴 관계를 유지하고 있는 중소형 은행들로부터 은행 간 대출 형태로 자금 대부분을 조달하는 실정이다. 하지만 이와 같은 자금 조달 방식은 중·장기적으로는 한계에 부딪힐 수밖에 없다. 따라서 향후 중국 인터넷전문은행들은 중소형 은행들과 협업을 강화해야 할 것으로 보인다.

샤오미의 금융서비스 다각화

첫째, 주요 주주로 참여하는 기업들의 성격이 매우 상호적이어서 이들 기업을 은행으로 끌어들이기 쉽다. 최대주주인 신시왕그룹의 경우 은행 경영 노하우뿐 아니라(시왕은행 소유) 농축산 종합금융그룹으로서 샤오미 은행의 주요 고객인 ‘3농’(농업, 농촌, 농민)에 해당하는 고객을 다수 확보하고 있다. 또 다른 주요 주주인 홍치렌쉬도 쓰촨성 내 최다 점포망을 보유한 소매금융 체인으로 O2O(Online to Offline) 또는 오프라인 관련 결제, 현금자동입출금기(ATM) 등을 활용한 금융서비스 확대 등 샤오미의 비즈니스 모델 다각화를 도울 수 있다. 특히 최근 중국 인터넷전문은행들이 기존 은행과 신규 계좌 개설 업무 등에 대한 제휴 확대에 어려움을 겪고 있다는 점에서 대주주인 신시왕그룹이 최대주주로 있는 민생은행과 업무 제휴 및 점포망 활용도 기대해볼 수 있다.

둘째, 은행 서비스의 모바일화가 진전되고 있다. 샤오미의 모바일 기기와 전자제품 등을 활용해 사물인터넷(IoT)을 통한 다양한 금융서비스와 결합이 가능하다. 이처럼 샤오미의 은행업 진출은 금융-IT-유통 기업이 결합된 차별화된 사업모델의 등장이라는 점에서 국내 인터넷전문은행들도 샤오미의 행보에 지속적인 관심을 가질 필요가 있다.