최근 금융회사들 간 영토 전쟁이 한창인 곳이 있다. 바로 ‘연금저축’ 시장이다. 고령화 사회를 맞이해 은퇴 비즈니스를 강화해 오던 금융회사들이 연금저축 시장에서 대대적인 싸움을 시작한 배경은 4월 27일부터 시행된 ‘연금저축계좌이체 간소화 제도’(간소화 제도) 시행 때문이다.

그동안 연금저축은 사실 계절용 상품에 가까웠다. 연말정산이나 종합소득세 신고 시즌에 세제 혜택을 앞세워 마케팅을 전개하는 게 관행이었다. 하지만 고령화가 진척되면서 연금상품에 대한 관심이 고조하고, 간소화 제도 시행으로 연금저축 계좌 이전이 손쉬워지면서 대대적인 쟁탈전이 벌어지고 있는 것이다.

사실 연금저축은 필수상품으로 인식되면서도 가입자들의 불만이 많은 상품이었다. 세제 혜택이 주어지는 대신 중도 해약 시 벌칙 규정(세금)이 강해 불만이 있더라도 그냥 유지하는 경우가 적잖았다. 금융회사들도 한 번 가입하면 이전이 쉽지 않다는 점 때문에 체계적인 관리를 하는 곳이 많지 않았다.

치열해지는 연금저축계좌 쟁탈전

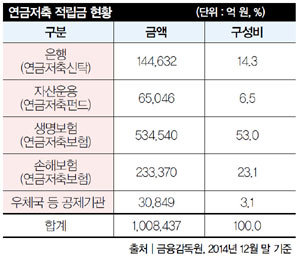

금융당국은 고령화 시대를 맞이해 연금저축을 활성화하고, 금융회사들 간 경쟁을 통한 가입자 편익 증대를 위해 2001년부터 연금저축계좌를 다른 금융회사로 옮길 수 있는 계좌이체 제도를 도입했다. 그러나 계좌를 옮기려면 기존 계좌가 있는 금융회사와 새로 옮기려는 금융회사 2곳을 방문해야 하는 절차상 번거로움 탓에 제도가 활성화되지 못했다. 결과적으로 연금저축 적립금이 100조 원에 달하는데도 계좌 이전 건수는 2013년 상반기 4869건, 2014년 상반기 8650건에 불과했다(금융위원회 발표 자료). 하지만 간소화 제도가 시행되면서 새로 계좌를 만들려는 회사 한 곳에서 원스톱으로 계좌를 옮길 수 있게 됐다.

간소화 제도 도입은 가입자에겐 실보다 득이 많을 것으로 보인다. 앞으로 금융회사들은 연금저축을 과거처럼 ‘방치’하기 어려울 것이기 때문이다. 서비스나 수익률이 불만이면, 즉각 계좌를 옮길 수 있다. 마치 부부간 사랑의 유효기간이 2년인 것처럼 연금저축을 유치할 때만 열을 올리고 그 후에는 나 몰라라 하는 금융회사들은 경쟁력을 상실할 수밖에 없다. ‘사랑’으로 꾸준히 관리하지 않으면 고객은 이혼 선언을 한 뒤 다른 금융회사와 결혼하면 그만인 상황이 된 것이다.

가입자들에겐 새로운 고민이 생겼다. 연금저축계좌를 옮기는 것이 좋을지, 그대로 유지하는 것이 좋을지를 결정해야 한다. 연금저축은 종류가 3개(펀드, 보험, 신탁)나 되고 수수료와 수익률이 천차만별이라 칼로 무 자르듯 명쾌하게 어느 것이 좋다고 정리하기 쉽지 않다. 따라서 경제학에서 얘기하는 ‘비용-편익 분석’ 과정이 반드시 필요하다.

그렇다면 어떤 기준으로 접근하는 것이 좋을까. 먼저 심리적인 부분부터 살펴보자. 지금 새로 가입한다면 이 상품에 가입하겠는가라는 질문을 던져보자. 주식시장에는 소위 비자발적 장기투자자들이 있다. 손실이 난 상태에서 팔면 손실이 확정되므로 주가가 오르기만 기다리면서 들고 있는 사람들이다. 하지만 투자 심리 연구자들은 마냥 보유하는 것보다 ‘만일 새로 이 주식을 산다면 사겠는가’라는 질문을 통해 원점에서 의사결정을 해보라고 권한다. 그러면 새로운 시각에서 주식을 바라볼 수 있다. 연금저축계좌 이전 문제도 이런 질문을 통해 시각을 재조정하는 과정이 필요하다.

초저금리 시대 금리형 상품 경쟁력 떨어져

자신이 가입한 시점을 살펴보는 것도 필요하다. 만일 2000년대 초반 보험에 가입했다면, 아마 지금 가입하는 것보다 금리가 높을 것이다. 초저금리가 되면서 상대적으로 과거에 결정된 고정금리가 더욱 매력적인 상황이 연출될 수 있다. 하지만 금리가 낮은 시점에 가입한 사람들은 금리에 매력을 느끼지 못할 개연성이 높다.

자신이 가입한 보험의 금리를 알고 싶다면, 가입 금융회사에 문의하거나 인터넷 ‘연금저축통합공시’를 이용하면 된다. 자신이 가입한 연금저축뿐 아니라 국내에서 시판되는 연금저축의 수익률을 모두 살펴볼 수 있기 때문이다. 종신, 즉 죽을 때까지 연금을 받기 위해 가입했다면 연금저축보험은 매력적이다. 신탁이나 펀드는 종신형 상품이 없기 때문이다.

신탁 상품은 안정성은 높지만 초저금리 시대에는 더욱 경쟁력을 잃을 확률이 높다. 은행 신탁은 실적 배당 상품이지만 원금을 보장한다. 이 때문에 신탁을 운용할 때는 수익률보다 안정성을 추구한다. 안정성 추구는 낮은 수익률로 이어질 개연성이 높다.

최근 가입자가 가장 많이 옮겨오는 것이 연금저축펀드다. 그러나 펀드는 운용 실적에 따라 수익률이 천차만별이고, 펀드 종류도 매우 많다. 평균적으로 보험이나 신탁에 비해 수익률이 높지만 이를 일반화하는 것은 무리가 있다. 가입 펀드에 따라 수익률이 다르고, 설령 같은 펀드라 해도 가입 시점에 따라서도 수익률에 차이가 있기 때문이다.

자산관리 차원에서 해외투자 비중을 늘리고자 하는 경우에는 연금저축펀드가 절대적으로 유리하다. 해외펀드에서 발생하는 소득은 배당으로 간주돼 15.4% 세금을 내야 한다. 그러나 연금저축계좌로 납부한 돈(최대 1800만 원)을 나중에 연금으로 수령할 경우 최대 5.5% 세금만 내면 된다. 해외투자에 연금저축계좌만큼 강력한 수단도 없다.

신규 가입자에겐 펀드 쪽을 권하고 싶다. 초저금리 환경에선 금리상품을 통해 노후자금을 축적하기가 거의 불가능하기 때문이다. 금리가 낮아지고 저성장 국면을 경험한 국가는 대부분 투자를 통해 노후를 준비하는 것을 기본으로 삼고 있다. 이제 우리나라도 그런 국면에 접어들었다.

끝으로 필자와 다른 의견을 가진 사람도 존재할 수 있고, 그것은 당연하다는 점을 밝혀두고 싶다. 보는 사람에 따라 관점이 다를 수 있기 때문이다.