경북 경산시 한국조폐공사 화폐본부 자동 단재포장기 공장에서 5만 원권 묶음이 만들어지는 모습.

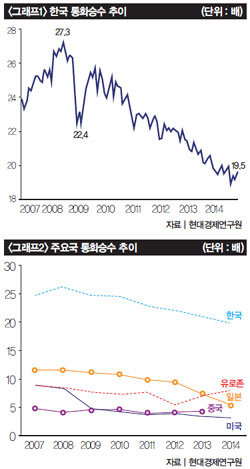

시중에서 돈이 얼마나 원활하게 유통되는지를 나타내는 대표적 지표로 ‘통화승수’(M2(총통화)÷본원통화)가 있다. 중앙은행에서 공급한 돈이 시중에서 몇 배의 통화를 창출했는지 보여주는 숫자다. 한국의 통화승수 추이를 살펴보면 한 가지 염려스러운 부분을 확인할 수 있다. 2008년 27배까지 상승했던 이 지표는 이후 꾸준히 하락세를 보였고 현재 19배 수준까지 떨어졌다(그래프1 참조). 이러한 통화승수 하락 현상은 우리나라만의 일이 아니다. 미국, 유럽, 일본 등 주요국에서도 공통적으로 돈맥경화 현상이 나타나고 있다는 얘기다(그래프2 참조).

5만 원권 발행이 미친 영향

통화승수가 하락하는 이유는 무엇일까. 먼저 글로벌 금융위기 이후 은행의 건전성 강화를 위해 도입한 예대율(예금 대비 대출금 규모) 규제 정책을 들 수 있다. 시중은행의 예대율은 2008년 6월 최고 수준인 127.1%에 달했다가 감독당국이 예대율 규제를 도입한 2009년 12월 이후 빠르게 하락해 2014년 9월 기준 97.3%까지 떨어졌다. 규제 도입 이전 엄청난 속도를 보이던 은행대출 증가세가 눈에 띄게 둔화됐다. 대출이 줄어드니 당연히 시중에 흘러 다니는 돈의 양도 줄어들 수밖에 없다.

5만 원권 지폐의 발행 역시 통화승수가 급락한 주된 원인 가운데 하나다. 2009년 6월 이후 5만 원권 발행은 급증했지만 시중에서 점차 자취를 감추고 있다. 밖으로 나갔던 화폐가 중앙은행으로 되돌아오는 환수율은 2007년 96.2%, 2008년 95.4%였지만, 5만 원권이 처음 발행된 2009년 이후 감소하기 시작해 2013년 73.0%, 2014년 64.7%까지 급감했다. 중앙은행이 시중에 풀어놓은 돈이 되돌아오지 않고 경제 주체의 호주머니에 고여 있다는 의미다.

가계와 기업은 앞으로 닥칠지 모르는 어려움에 대비하느라 돈을 비축하고 있다. 가계 평균 소비성향은 2007년 76.6%에서 2010년 77.3%까지 증가했다 2013년 73.4%, 2014년 72.9%까지 하락했다. 기업들의 투자는 지속적으로 줄고 있으며, 그 대신 상장기업의 현금유보율이 빠르게 상승하고 있다. 금리와 물가 수준이 매우 낮다 보니 돈을 굴리지 않은 채 들고 있어도 큰 손해를 보지 않는다. 은행에 자금을 맡겨도 추가 수익을 얻기 어렵고, 미래 물가상승에 대한 눈높이가 낮아져 화폐가치가 줄어들 것이라는 염려도 적어졌다.

은행도 예외가 아니다. 위험을 회피하는 안전 제일주의 자금관리 방식이 강화되면서 담보가 부족한 경제 주체에 대해서는 대출을 꺼린다. 장기적으로 높은 성장이 기대되지만 일시적으로 수익성이 악화한 중소기업도 어려움을 겪는다. 은행의 부동산담보대출은 2007년부터 현재까지 연평균 6.8% 증가한 반면, 신용대출은 같은 기간 연평균 2.1% 증가에 그쳤다. 중소기업의 대출 증가율은 대기업 대출 증가율을 크게 밑돌고 있다.

문제는 이러한 상황이 장기화할 경우 한국 경제가 처할 위험이 간단치 않다는 점이다. 위기가 발생해도 이를 벗어날 뾰족한 방법이 사라지는 ‘유동성 함정(Liquidity Trap)’에 빠질 공산이 커지기 때문이다. 보통 경기가 부진해지면 중앙은행은 금리인하 등을 통해 경제 주체들에게 돈을 주입한다. 하지만 유동성 함정에 빠진 경제는 돈이라는 응급처방을 받아도 가계의 소비 증대나 기업의 투자 확대 같은 효과를 내지 못한다. “통화정책만으로는 성장세 회복에 한계가 있다”는 한국은행 총재의 최근 발언은 이 같은 맥락에서 나왔다.

돈이 돌게 만들려면

주요국 역시 유동성 함정에 빠짐으로써 경제 불황에서 빠져나오는 데 어려움을 겪곤 했다. 1990년대 초반 이후 장기간의 저금리 정책에도 아직까지 경기 회복의 불씨가 살아나지 못하는 일본이 대표적이다. 미국의 경우 금융위기 이후 기준금리를 사실상 제로(0) 수준으로 낮추는 완화적인 통화정책을 사용했지만 불황의 터널을 벗어나는 데는 긴 시간이 필요했다. 한국 역시 앞에서 본 통화승수 하락세로 소비 침체와 투자 위축이 장기화할 가능성을 배제할 수 없는 상황이다.

이러한 유동성 함정을 피하려면 정책당국이 앞장서서 유효 수요를 창출하는 대책을 마련해야 한다. 확장적인 재정정책을 비롯해 가계 소득을 늘려주는 방안을 추진하는 한편 저부가 내수업종, 한계 및 차상위계층, 자영업 및 임시·일용직에게 정책 초점을 맞춰야 한다. 고용서비스의 혁신과 질적 제고에 힘을 기울이는 동시에 투자 여건을 제약하는 각종 규제를 완화하고 세제 지원 등 투자 인센티브를 제공해 기업의 투자를 유도할 필요도 있다. 무엇보다 부동산시장 침체와 전셋값 폭등 등으로 가계 소비가 위축되지 않도록 주택시장 안정화 대책을 지속적으로 시행하는 방안이 중요하다. 돈이 돌게 만들려면 돈을 쓰게 만들어야 한다는 근본적인 진리다.