너무 구체적인 제일기획 매각설

삼성은 꾸준히 계열사를 정리해왔다. 2014년 11월 한화에게 방위산업·화학 부문을 매각하는 ‘빅딜’을 시작으로 2015년 10월에는 화학 부문을 추가로 롯데에 매각했다. 향후 삼성전자와 삼성생명을 필두로 전자 및 금융 부문을 핵심으로 삼고 그 밖의 부문은 차례로 정리할 것이라는 게 업계의 관측. 이미 에스원(보안), 삼성물산의 주택건설 부문, 삼성카드 등 다양한 계열사가 차례로 업계의 입소문에 올랐다.제일기획은 비교적 최근 매각설이 불거졌다. 게다가 그 내용도 매우 구체적이다. 프랑스 대형 광고 에이전시인 퍼블리시스 그룹이 제일기획의 지분 30% 인수를 고려하고 있다고 블룸버그통신이 보도한 것이 1월. 제일기획은 2월 16일 공시를 통해 “주요 주주가 글로벌 에이전시들과 다각적으로 협력 방안을 논의하고 있으나 아직 구체화된 바가 없다”고 밝혔지만 이후 추가로 나온 언론 보도는 조금 다른 정황을 보여준다. SBS는 2월 23일, 제일기획 사내에서 돌았다는 메시지의 내용까지 자세히 소개했다. 매각과 함께 임직원 30%를 감원하고, 인수자에게는 삼성전자의 광고 물량을 3년간 보장한다는 것. 직원들은 매각을 기정사실로 받아들인다는 것을 알 수 있다.

삼성의 계열사 정리는 주력 사업에 대한 ‘선택과 집중’뿐 아니라 향후 다가올 경영권 승계에 대비하는 측면도 있다. 이와 관련해 가장 주목해야 할 사건은 1월 말 발생한 삼성생명의 삼성카드 지분 인수다. 1월 28일 삼성생명은 이사회를 열고 삼성전자가 보유한 삼성카드 지분 37.5%를 1조5405억 원에 인수하기로 의결했다. 이로써 삼성생명은 삼성카드의 지분 71.9%를 보유하는 최대주주가 됐다. “보험과 카드 사업의 시너지 효과를 높이기 위한 것”이라는 게 당시 관계자의 설명이었으나 많은 전문가는 이것이 삼성생명을 금융지주회사로 만들기 위한 과정으로 보고 있다.

삼성생명 금융지주회사 전환 가능성 높아

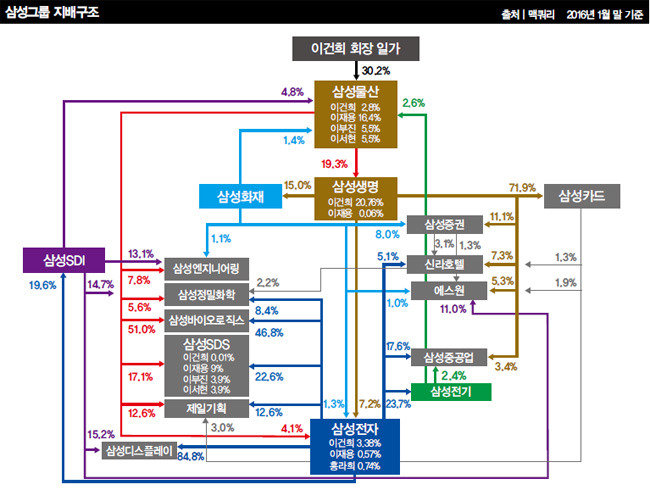

이러한 그룹 내 지분 구조의 변화에는 4가지 핵심 이슈가 자리하고 있다고 글로벌 투자은행 맥쿼리는 분석한다. 첫째, 이건희 회장 일가는 그룹 경영권 승계 시 발생하는 상속세를 준비해야 한다. 둘째, 예상되는 상속세 금액이 막대하기 때문에 이 회장 일가가 지주회사 전환을 통해 그룹 경영권을 방어해야 한다. 셋째, 순환출자에 대한 규제가 점차 강화되고 있기 때문에 결국 그룹 내 순환출자 구조를 정리해야 한다. 넷째, 규제 강화로 금융자회사와 비금융자회사를 분리해야 한다.이미 널리 알려졌다시피 삼성은 계열사 간 복잡한 순환출자 구조로 이건희 회장 일가의 경영권을 유지하고 있다(그림 참조). 결국 삼성도 최종적으로는 지주회사 구조로의 이행이 불가피하다는 것은 많은 전문가가 동의하는 바이지만, 그 실질적인 과정이 어떻게 이뤄질지에 대해서는 다양한 추측이 난무하고 있다. 하지만 삼성의 지주회사 전환 문제는 복잡한 순환출자 구조가 얽혀 있고 관련 규제법 또한 독점규제 및 공정거래에 관한 법률(공정거래법), 금융지주회사법, 그리고 아직 국회에서 논의 중인 중간금융지주회사법까지 포함돼 있어 예측이 극히 어렵다.

한편 경제개혁연대가 2월 10일 발표한 ‘삼성그룹의 금융지주회사 설립 : 분석과 전망’ 보고서는 삼성의 지주회사 체제 전환 작업이 △삼성생명을 중심으로 한 금융지주회사 설립 △삼성전자를 중심으로 한 비금융계열사들의 일반지주회사 설립 △중간금융지주회사 제도 허용 시 상기 2개의 지주회사를 수직으로 연결하는 최종지주회사 설립의 3단계로 이뤄질 것이라고 전망한다.

삼성생명의 삼성카드 지분 인수와 함께 현재 진행 중인 금융지주회사 설립 작업에는 2가지 시나리오가 있을 수 있다고 경제개혁연대는 분석했다. 하나는 삼성물산을 분할해 삼성생명 지분을 보유한 투자 부문을 금융지주회사로 만드는 것이고, 다른 하나는 삼성생명을 분할해 자사주 및 기타 금융계열사 지분을 보유한 금융지주회사로 만드는 것.

여기서 관건이 되는 것은 현재 삼성생명이 보유하고 있는 삼성전자 지분 문제다. 금융지주회사의 자회사(삼성생명)는 비금융계열사(삼성전자)를 지배할 수 없다는 금융지주회사법 때문. 현재 삼성생명이 보유하고 있는 삼성전자 지분은 7.54%(2014년 하반기 공시 기준)로 현재 시가로 12조8000억 원에 달한다. 금융지주회사 설립을 위해서는 이 지분을 모두 팔아야 한다는 분석이 있었으나, 이는 현행 금융지주회사법에 대한 이해가 부족하기 때문이라고 경제개혁연대는 지적했다. 삼성생명이 삼성전자 1대 주주만 되는 것을 피하면 된다는 것. 이 경우 삼성생명은 3.48%의 삼성전자 지분만 매각하면 된다. 이는 약 6조 원 규모.

결코 쉬운 과정은 아니지만 삼성으로서는 아직 여유가 충분하다는 것이 경제개혁연대의 분석이다. 이는 현행법상 일반지주회사와 금융지주회사 사이에 유예 기간의 차이가 있기 때문. 공정거래법에서 규정하는 일반지주회사의 경우 유예 기간이 기본 2년에 추가 승인 시 2년 연장이 가능하나, 금융지주회사법에서는 기본 5년에 추가 승인 시 2년 연장이 가능하다. 이 때문에 삼성은 최대 7년이란 긴 유예 기간을 활용해 금융지주회사로 전환할 수 있다는 것. 경제개혁연대는 “삼성그룹 전체의 지주회사 체제 전환 작업이 완료되기에는 최소 3년에서 5년 정도 시간이 필요할 것”이라고 전망했다. 한편 삼성그룹 관계자는 그룹의 지주회사 전환 가능성에 대해 “내부적으로 아직까지 검토된 바가 없다”고 답했다.