테슬라가 이렇게 성공할 것이라고 분석했다 해도 정작 투자하지 않으면 그림의 떡이다. 그런데 한국에서 해외 주식 가운데 직접투자를 가장 많이 한 주식이 바로 테슬라라고 한다.

해외투자를 하는 이유는 두 가지로 정리할 수 있다. 가장 중요한 이유는 투자 포트폴리오의 다양화를 위해서다. 한국 내 투자가 별 성과가 없거나 손실이 났을 때 해외투자는 다른 결과를 낼 수 있다. 따라서 전체 투자 포트폴리오에서 해외투자 비중을 일정하게 가져가면 도움이 될 수 있다.

해외투자를 해야 하는 이유

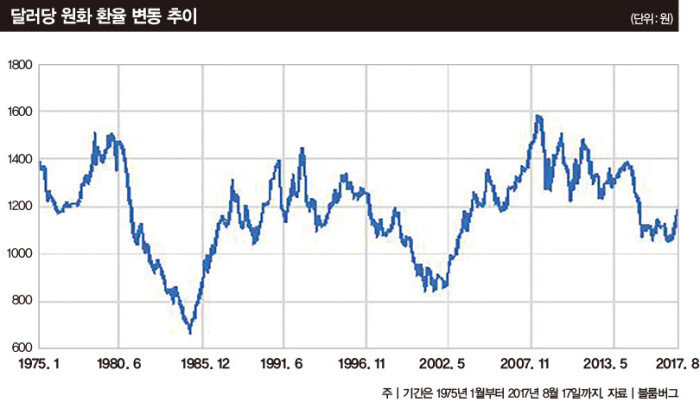

해외투자에 나서기에는 몇 가지 걱정이 따른다. 일반투자자가 가장 어려워하는 점 가운데 하나는 환율 변동이다. 해외투자라고 하면 해외에 상장된 주식이나 ETF(Exchange Traded Fund) 등을 사는 직접투자, 그리고 국내에 등록된 국내펀드와 역외펀드를 이용하는 간접투자가 있을 수 있다. 직접투자는 주식투자를 하기 전 원화를 외화로 바꾸는 일을 먼저 해야 하기 때문에 환율은 투자자가 가장 처음 직면하는 도전이다. 간접투자는 원화로 투자하기 때문에 처음에는 아무 생각 없이 할 수 있다. 하지만 간접투자의 성과는 환율 변동에 큰 영향을 받는다. 간접투자 중에는 이런 환율의 영향을 없앤 펀드도 있다.

환율 변동은 투자 수익률에 어떻게 영향을 미칠까. 테슬라 주식이 300달러일 때 투자한다고 해보자. 이때 달러당 원화는 1100원으로, 테슬라 주식 1주를 사려면 33만 원이 든다. 6개월이 지나 테슬라 주식을 310달러에 팔아 약 3.3%의 수익을 냈다. 310달러를 다시 원화로 바꾸려 하니 달러당 1000원이어서 손에 쥔 돈은 31만 원. 처음 투자한 돈이 33만 원이었으니, 테슬라 주식을 매매해 수익을 냈어도 31만 원밖에 갖지 못해 6%가량 손실을 본 셈이다. 이처럼 단기간에는 환율에 따른 수익률 변동이 실제 투자 수익률 변동보다 훨씬 더 클 수 있다.

해외투자 때 환율 변수를 최소화하는 것을 환헤지라고 한다. 환헤지를 위해 보통 파생상품을 이용하는데, 파생상품에 익숙지 않은 개인투자자는 주식처럼 거래할 수 있는 ETF를 선호한다. 해외투자 시 이런 외환 변동을 없애려고 꼭 ‘헤징’을 해야 할까. 사실 이 질문에 정확히 대답하기는 쉽지 않다. 이유는 이렇다. 일단 헤징에 비용이 든다. 예를 들어 테슬라 주식을 사는 투자를 하는데, 헤징에 전체 투자금의 0.5%를 썼다면 이는 전체 수익률을 낮추는 결과를 가져올 것이다. 헤징된 펀드로 간접투자를 하면 비용이 따로 들지 않았다고 생각하기 쉽지만, 사실 펀드에 다 포함됐다고 봐야 한다.

헤징 비용이 들더라도 투자자가 만족할 수 있으면 괜찮다. 그런데 문제는 꼭 그렇지 않다는 것이다. 10년, 20년 장기투자 관점에서 본다면 결국 환율이 변하고 변해 원하는 레벨이 언젠가 온다는 것이 포인트다. 이런 이유로 장기간을 내다보고 주식투자를 하는 많은 연기금의 기관투자자는 해외투자 시 헤징을 하지 않는다. 어차피 기다릴 수 있는데, 비용을 쓰면서까지 어려운 일을 할 필요가 없는 것이다.

또 다른 이유는 헤징하면 전체 투자 수익률의 변동성이 줄어들어야 하는데, 꼭 그렇다고 확신할 수 없기 때문이다. 투자하는 자산이 있는 나라의 통화와 자국의 통화 환율이 어떻게 서로 다르게 움직이느냐에 따라 헤징으로 줄일 수 있는 위험도의 차이도 천차만별이다.

헤징의 두 얼굴

따라서 헤징이 위험을 줄이기보다 오히려 늘릴 수도 있다. 이러한 이유들로 전문가 사이에서도 얼마나 헤징을 해야 하는지에 대한 절대적 기준이 없다.개인투자자가 해외투자를 할 때 환율 변동에서 오는 위험을 피할 수 있는 좋은 방법들이 있다. 앞에서 언급한 대로 주식처럼 거래하는 ETF에 투자해 헤징을 할 수도 있다. 만약 테슬라 주식에 투자했다면 달러 환율을 추종하는 ETF를 동시에 공매도하거나 미국달러선물인 인버스ETF를 사면 된다. 만약 달러 환율이 떨어져 바꾼 원화의 가치가 얼마 안 된다면 ETF에서 수익을 내 메울 수 있다. 하지만 많은 개인투자자에게 공매도는 적당한 방법이 아니다. 인버스ETF 역시 쉽지 않을 수 있다. 충분한 이해와 경험이 요구되기 때문이다.

개인투자자와 기관투자자가 주식투자 시 외환 헤징을 힘 안 들이고 하는 가장 좋은 방법은 포트폴리오의 다양화를 통해 특정 통화의 가격 변동을 막는 것이다. 예를 들어 포트폴리오 안에 미국 주식은 물론, 영국 주식과 일본 주식도 있다고 가정해보자. 여러 나라 주식을 동시에 갖고 있으면 각 국가의 외환 가격이 제각각 움직일 개연성이 높다. 예를 들어 원화 대비 달러가 올라갈 때, 영국 파운드는 떨어질 수 있다. 이 경우 전체적으로 보면 올라가고 내려가는 것이 결국 상쇄된다. 따라서 해외투자 시 개별 국가의 주식이나 환율 변동에 초점을 맞추기보다 포트폴리오 전체를 생각하는 것이 더 중요하다.

영주 닐슨

•전 헤지펀드 퀀타비움캐피탈 최고투자책임자

•전 Citi 뉴욕 본사 G10 시스템트레이딩헤드

•전 J.P.Morgan 뉴욕 본사 채권시스템트레이딩헤드

•전 Barclays Global Investors 채권 리서치 오피서

•전 Allianz Dresdner Asset Management 헤지펀드 리서치헤드